дкп

Цели ДКП будут достигнуты. Про инсайды, президента и ближайшие перспективы мягкой политики ДКП

- 27 ноября 2023, 21:23

- |

• Инсайд (от англ inside — внутри) — используется для обозначения информации для внутреннего пользования. В компании или государстве.

• Инсайдер — член какой-либо группы людей, имеющей доступ к информации, недоступной широкой публике.

Теперь к делу.

Всегда забавляет, как многие хотят получать инсайды от инсайдеров. Читают для этого анонимные ТГ каналы, от ФСБшников / ТОПов МосБиржи / Трейдра со связями и т.д., нужное подчеркнуть. А вот на реальных инсайдеров не обращают внимания, даже когда они прямо выдают ключевую информацию.

Было бы наверно замечательно узнать что было на встрече допустим главы крупного банка и президента. Так мы и можем это узнать. Сегодня со встречи Президента с главой ВТБ Костиным.

А.Костин:

"… в следующем году всё-таки мы ожидаем снижение роста банковского сектора и наших доходов, потому что ЦБ принял антиинфляционные меры"

Что тут говорит инсайдер от Банковского сектора? То что мы пока не увидели в будущих отчётах.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 17 )

Путин о перспективах смягчения ДКП Банка России в будущем: "Нужно быть очень аккуратными с этой мягкостью"

- 27 ноября 2023, 13:42

- |

tass.ru/ekonomika/19388779

Необходимо с осторожностью относиться к длинным облигациям с фиксированным купоном - Промсвязьбанк

- 17 ноября 2023, 11:38

- |

На рынке сохраняются ожидания по снижению ключевой ставки в середине следующего года, так как жесткая ДКП должна затормозить инфляцию. Однако пока инфляционный импульс все еще остается сильным – по недельным данным (на 14 ноября) уровень годовой инфляции уже превысил 7%, и к концу года ждем 7,6-7,7%, что снова выше прогноза ЦБ (7-7,5% на конец года). Инфляционные ожидания населения в ноябре также выросли — до 12,2% с 11,2% в октябре. Данная статистика указывает на рост вероятности дополнительного повышения ключевой ставки в декабре или более длительного ее удержания на текущем уровне.

Таким образом, по-прежнему рекомендуем с осторожностью относиться к длинным облигациям с фиксированным купоном (рассматриваем возможность покупки корпоративных бумаг не длиннее 3 лет), сохраняя долю флоатеров в портфеле более 50%.Грицкевич Дмитрий

( Читать дальше )

Флоатеры - есть еще порох в пороховницах - Финам

- 16 ноября 2023, 12:41

- |

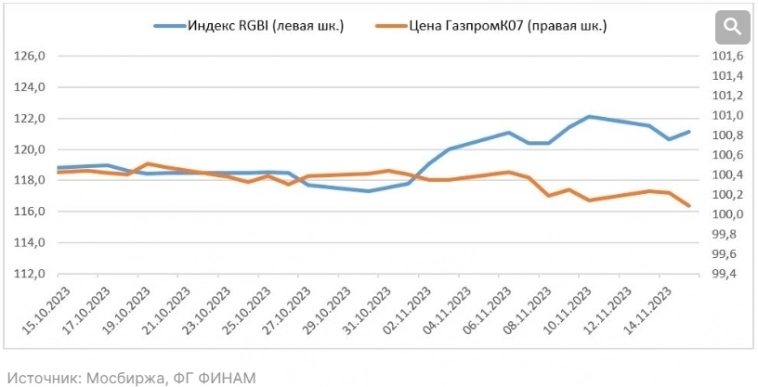

Индекс RGBI и флоатер ГазпромК07

( Читать дальше )

Заметных движений на рынке ОФЗ может не произойти до декабрьского заседания ЦБ - Промсвязьбанк

- 13 ноября 2023, 11:59

- |

На наш взгляд, после переоценки инфляционных ожиданий рынок ОФЗ перейдет к боковому движению в ожидании новых триггеров. При стабилизации курса валютный фактор остается нейтральным для госбумаг, в результате чего заметных движений на рынке может не произойти до декабрьского заседания ЦБ.

Мы пока сохраняем осторожный взгляд на длинные и среднесрочные классические бумаги, учитывая продолжительное сохранение жесткой ДКП. При этом пока инфляционное давление на экономику сохраняется — недельная инфляция в России в период с 31 октября по 7 ноября 2023 года ускорилась до 0,42% с 0,14%.

На этой неделе рекомендуем обратить внимание на размещение флоатера МТС (-/ААА) с ориентиром купона RUONIA + 140 б.п. — облигации с плавающей ставкой по-прежнему сохраняют оптимальный баланс в терминах «риск/доходность». За счет комфортной дюрации (1,7 года) и высокой доходности (ориентир до 17,81%) интересно выглядит выпуск Интерлизинг (-/А-) с фиксированным купоном.Грицкевич Дмитрий

( Читать дальше )

Банк России опубликовал квартальный доклад о денежно-кредитной политике

- 07 ноября 2023, 20:43

- |

Традиционно доклад содержит дополнительные аналитические материалы. В них подробно рассматриваются влияние ситуации с внешней торговлей на курс рубля в 2022–2023 годах (врезка 1), изменения финансовых результатов деятельности крупных и средних компаний (врезка 2), а также приводится описание уточненной методологии оценки структурного дефицита/профицита ликвидности банковской системы (врезка 4).

Инфляция еще больше ускорилась

Цены растут высокими темпами. В среднем за III квартал рост потребительских цен с поправкой на сезонность составил 12,1% в пересчете на год.Отклонение экономики вверх от потенциала нарастает

( Читать дальше )

Банк России утвердил цель и принципы денежно-кредитной политики на ближайшие 3 года

- 02 ноября 2023, 16:14

- |

Банк России опубликовал Основные направления единой государственной денежно-кредитной политики на 2024 год и период 2025 и 2026 годов. В этом документе представлены базовый и альтернативные сценарии развития экономики на ближайшие три года.

Ранее проект документа был рассмотрен на заседании Правительства Российской Федерации, обсуждался на рабочих совещаниях в Государственной Думе.

Итоговый документ учитывает решение по ключевой ставке и макроэкономический прогноз, одобренные Банком России 27 октября, а также статистическую и иную информацию, опубликованную на 20 октября 2023 года.

cbr.ru/press/event/?id=17174

Путь к целевому уровню инфляции в США в 2% будет долгим - Промсвязьбанк

- 02 ноября 2023, 11:00

- |

Снижение в валютной паре юань/рубль, вероятно, сдерживалось достаточно сильным спросом со стороны импортеров. Также примечательно, что даже спустя несколько дней после завершения периода уплаты основных налогов, торговые обороты остаются высокими: крупные корпорации могут продолжать готовится к уплате разового налога на сверхприбыль (напоминаем, что соответствующий закон позволяет компаниям провести авансовый платеж до конца 2023).

Сегодня утром нацвалюта демонстрирует нейтральную динамику. Ожидаем, что в течение дня пара доллар/рубль будет оставаться в диапазоне 92-94 руб с вероятным снижением к нижней его рамке, — поступления по механизму продажи валютной выручки продолжат оказывать поддержку рублю.

Ставка уже два заседания подряд остается на максимальном уровне за 22 года. В то же время председатель Федеральной резервной системы Джером Пауэлл на пресс-конференции дал “ястребиный” сигнал: предполагается, что путь к целевому уровню инфляции в 2% будет долгим, и у ФРС нет уверенности в том, что текущий курс ДКП является достаточно жестким.Головинов Алексей

( Читать дальше )

Эффекты высокой % ставки

- 31 октября 2023, 08:25

- |

По итогам торгов в пятницу и понедельник очень похоже, что рынок не в полной мере отражает произошедшее изменение условий (повышение ключевой ставки до 15%). Ожидаю, что мы в ближайшее время увидим негативные эффекты от крайне-жесткой ДКП (денежно-кредитной политики).

Влияние ужесточения ДКП для рынка акций:

— прямой негативный эффект через повышение ставки дисконтирования — для всех бумаг. Выросла доходность инструментов с фиксированной доходностью как альтернативы акциям: как со стороны долгового рынка (повысилась доходность облигаций), что налагает повышенные требования к дивидендной доходности акций, так и со стороны банковских вкладов, что предполагает повышение привлекательности альтернативы вклада перед фондовым рынком для многих консервативных участников.

— отложенный негативный эффект через ужесточение финансовых условий для бизнеса, частичный удар по спросу, значительное удорожание финансирования бизнеса. Сильнее это затронет закредитованные компании (тут каждый может вспомнить имена, которые на слуху).

( Читать дальше )

Обзор рынков. Рубль укрепился на 10%, что дальше?

- 28 октября 2023, 20:27

- |

— Инвестиционные итоги решения Банка России по ставке

— Рубль выполнил первую цель укрепления. Идем дальше?

— Что дать от долгового рынка?

— Развитие снижения рынка США

— Поведение защитных активов на фоне военных конфликтов

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал