дивидендные акции

В этих дивидендных акциях я разочаровался и планирую удалить их из портфеля

- 18 июня 2024, 09:05

- |

Вчера было ровно 4 года и 5 месяцев, как я стал дивидендным инвестором. Я начал инвестировать 17 февраля 2020г с 3000р. Именно на такую сумму я пополнил свой брокерский счет после открытия и купил первую акцию, это была бумага компании Татнефть:

Сейчас стоимость моего капитал на биржи превышает 3.7млн р. а количество эмитентов в составе портфеля достигло 33х:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 41 )

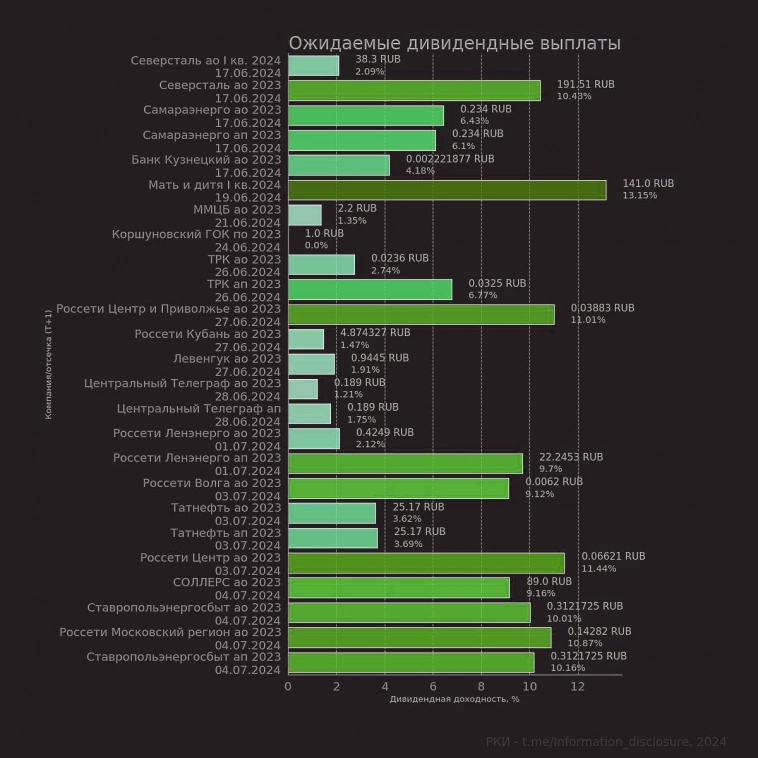

Ближайшие дивиденды

- 17 июня 2024, 09:01

- |

Северсталь — 229,81р 12,50% купить до 17.06

Самарэнерго-ап — 0,234р 6,10% купить до 17.06

Самарэнерго — 0,234р 6,43% купить до 17.06

Кузнецкий банк — 0,00222р 4,18% купить до 17.06

Мать и дитя — 141р 13,15% купить до 19.06

ММЦБ — 2,2р 1,35% купить до 21.06

Коршуновский ГОК — 1р 0,00% купить до 24.06

ТРК-ап — 0,0325р 6,77% купить до 26.06

ТРК — 0,0236р 2,74% купить до 26.06

Россети ЦП — 0,03883р 11,01% купить до 27.06

Россети Кубань — 4,87433р 1,47% купить до 27.06

Левенгук — 0,9445р 1,91% купить до 27.06

Центральный телеграф-п — 0,189р 1,75% купить до 28.06

Центральный телеграф — 0,189р 1,21% купить до 28.06

Россети Ленэнерго-п — 22,2453р 9,7% купить до 1.07

Россети Ленэнерго — 0,4249р 2,12% купить до 1.07

Россети Волга — 0,0062р 9,12% купить до 3.07

Татнефть-п — 25,17р 3,69% купить до 3.07

Татнефть — 25,17р 3,61% купить до 3.07

Соллерс — 89р 9,17% купить до 4.07

Ставрапольэнергосбыт-п — 0,31217р 10,16% купить до 4.07

Ставрапольэнергосбыт — 0,31217р 10,01% купить до 4.07

Россети Московский регион — 0,14282р 10,87% купить до 4.07

( Читать дальше )

Куда вложить миллион. Если бы Дивидендный Евгений только начал, а на его аул уже свалилась коррекция да ещё како-то дед с санкциями....

- 14 июня 2024, 15:56

- |

Напомню, что в портфель на сумму 1 миллион рублей вошли :

- НЛМК

- Сургутнефтегаз (преф.)

- Северсталь

- Лукойл

- СБЕР

- Газпром нефть

- Татнефть

- МТС

- Транснефть

- Роснефть

- Совкомфлот

- Магнит

- Московская биржа

- Ростелеком

но в целом без особых потрясений. Вот так это выглядит на графиках:

( Читать дальше )

Начало торгов акциями МКПАО «МД Медикал Груп»

- 14 июня 2024, 14:30

- |

МКПАО «МД Медикал Груп» (ГК «МД Медикал», «МКПАО», «Группа» или «Компания»; МОЕХ: MDMG), один из лидеров на рынке частных медицинских услуг в России, сообщает, что в связи с завершением автоматической конвертации ценных бумаг после редомициляции Компании торги обыкновенными акциями МКПАО «МД Медикал Груп» (торговый код – MDMG, ISIN – RU000A108KL3) начнутся на Московской бирже

17 июня 2024 года.

С учетом недавно принятого советом директоров Группы решения о выплате промежуточных дивидендов в размере 141 рубля на одну обыкновенную акцию, акции МКПАО на момент открытия торгов будут обеспечивать дивидендную доходность 13,2%.

В течении трех дней, до 19 июня 2024 года включительно, можно произвести покупку акций МКПАО «МД Медикал Груп» для получения рекордных дивидендов. Список лиц, имеющих право на получение дивидендов, будет составлен по состоянию на конец операционного дня 20 июня 2024 года.

( Читать дальше )

🔖Итоги мая или как я распрощался с дивидендным портфелем

- 08 июня 2024, 15:28

- |

Я так быстро и много акций продавал только в конце февраля 23-го, когда американцы сказали о санкциях на ВТБ. Это послужило сигналом для распродажи всего американского портфеля, сейчас сигналом стал отказ от выплаты дивидендов по бумагам в моем портфеле.

Первой под нож пошла ЕМС — европейская медицинская клиника, на эту компанию я возлагал большие надежды, но смена акционеров привел к смене дивидендной политик, в итоге инвесторы получили шиш с маслом. Я не продавал бумаги в первый день на панике, я смотрел динамику второго дня и понял, что возвращения к прежним ценам уже не будет никогда, до тех пор, пока они не возобновят свою дивидендную повестку. Даже несмотря на то, что я продавал уже после 20% снижения от хаем, моя прибыль составила 102.63 %, т.е. я удвоил свои деньги за 1,5 года заработав 679 720.70 ₽.

Далее я распрощался с Глобалтранс, по размеру это была у меня позиция №1. Триггером для продажи послужил отказ от выплаты ЕМС, невнятная техническая картинка этого эмитента, переезд в Абу-даби этого эмитента и полная тишина по выплате дивидендов.

( Читать дальше )

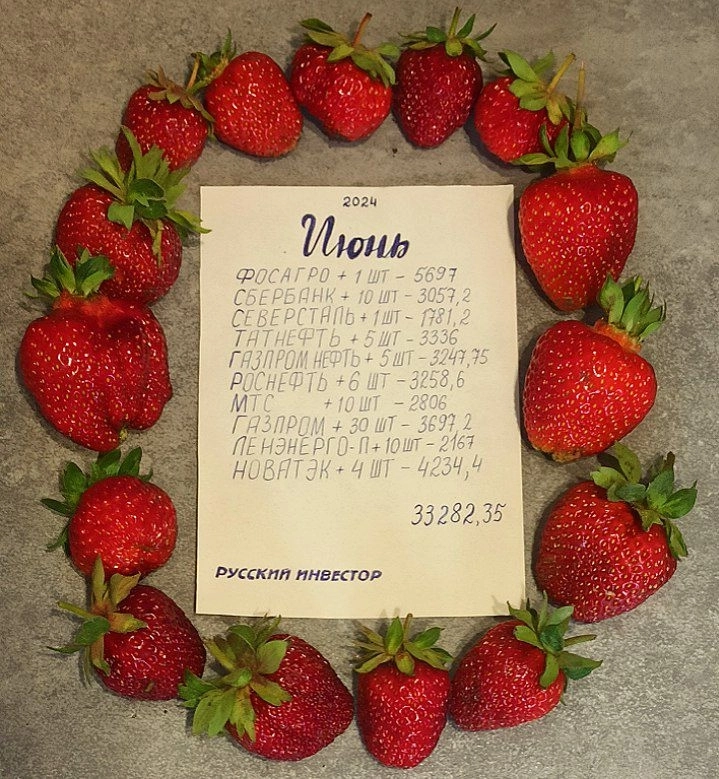

Покупаю дивидендные акции в пенсионный портфель - Июнь 2024

- 04 июня 2024, 08:29

- |

Ещё один месяц незаметно пронесся, и настало время очередного внесения средств на индивидуальный инвестиционный счёт, для приобретения акций российских компаний. 1 июня был выходной день, по этому долгожданный «шопинг» пришлось перенести на понедельник — 3 июня. На российском фондовом рынке как раз продолжается распродажа, что на руку всем долгосрочным инвесторам, осуществляющим регулярные покупки в свои портфели.

Вновь (вот уже восьмой года подряд) пополняю свой индивидуальный инвестиционный счет на 33333 рубля, провожу небольшой анализ, выбираю и покупаю наиболее привлекательные акции публичных компаний России.

Мой простой план сводится к пополнению индивидуального инвестиционного счета на 33333 в месяц (400000 в год) для формирования портфеля, который в будущем будет формировать мою индивидуальную дивидендную пенсию, а заодно максимизирую возврата НДФЛ (52000 рублей).

Сейчас на российском фондовом рынке происходит коррекция, акции некоторых компаний сильно упали. Однако, если взглянуть на котировки в разрезе года, то цены уже не кажутся такими привлекательными. Всё же выбирать уже намного приятнее, чем месяц назад, даже не смотря на то, что есть осознание, что рынок может продолжать падать ещё продолжительное время.

( Читать дальше )

Мой пассивный доход купонами и дивидендами в мае 2024. Рекордная сумма!

- 03 июня 2024, 19:53

- |

💸Пока наш рынок грустит, настало время подсчитать свою дивидендную (но больше купонную) зарплату (или всё же пенсию?🤔) за 5-й месяц 2024 года. При позитивных результатах такого подсчета сохраняется мотивация инвестировать и наращивать свой «денежный ручеек» дальше.

Подпишитесь на мой телеграм, чтобы отслеживать мой путь к полностью пассивному доходу (ну или понаблюдать за тем, как я навернусь со всей дури и сойду с дистанции).

💰В этом посте честно делюсь итогами моего чисто пассивного дохода на российском фондовом рынке за май 2024 года.

Не хвастовства ради, а статистики для 😉

📍Предыдущий отчет о моем пассивном доходе на фондовом рынке за апрель 2024 г. можно почитать здесь.

Немного о логике подсчетов:

💰Считаю купоны и дивиденды, поступившие на мои счета за календарный месяц — с первого по последнее число месяца включительно. Если, к примеру, официальный день выплаты по облигации пришёлся на 29 апреля, а брокер зачислил мне купон только 2 мая, то отношу этот купон уже к майской зарплате.

( Читать дальше )

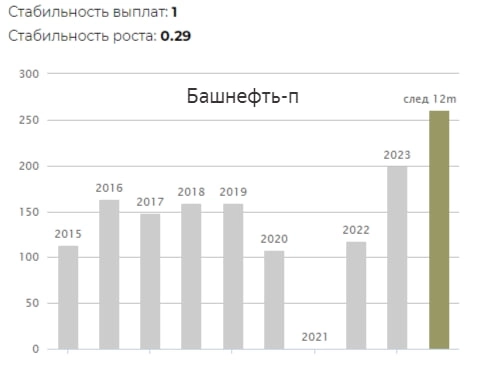

Дивиденды Башнефть

- 28 мая 2024, 23:16

- |

Совет директоров Башнефти рекомендовал дивиденды за 2023 г. в размере 249,69 руб на обычную и привилегированную акцию. Что по текущим ценам соответствует дивидендной доходности: ~8,54% (обычка) и ~11,42% (преф).

Последний день покупки акций под дивиденды: 11 июля 2024 (закрытие реестра: 12 июля 2024).

На мой взгляд, дивиденды просто отличные. Я держу позицию по привилегированным акциям, при этом уже довольно давно, ещё с тех пор, когда контрольным пакетом Башнефти владела АФК Система, и методично выкачивала из неё все соки.

Сейчас контроль у Роснефти, и многие переживали, что она также будет выкачивать средства из дочки, но только в обход миноритариев, и чуть ли не обанкротят компанию, по итогу. Я же всегда считал, что никто не станет убивать хороший действующий бизнес. Так и произошло. После небольшого перерыва, Башнефть снова платит дивиденды и наращивает их.

Держу в своём пенсионном портфеле позицию по привилегированным акциям Башнефть, со средней ценой 1255,66р, что даёт мне личную дивидендную доходность в ~19,8%.

( Читать дальше )

Дивидендный сезон 2024. Последние майские отсечки

- 27 мая 2024, 16:45

- |

Весенне-летний дивидендный сезон проходит с мая по июль — именно в это время проходят дивидендные отсечки по акциям многих компаний. Размеры дивидендных выплат при этом, как правило, являются самыми высокими, поскольку среди акционеров распределяется прибыль за прошедший календарный год.

Есть и малые дивидендные сезоны: в начале октября и в конце декабря – начале января, по итогам которых выплачиваются дивиденды за полгода и девять месяцев соответственно. Однако не все компании выплачивают промежуточные дивиденды. Да и сами выплаты в эти временные промежутки чаще всего скромнее.

Для того, чтобы получить дивиденды, необходимо удерживать акции на момент дивидендной отсечки — с учетом режима торгов Т+1 — за один рабочий день до закрытия реестра.

Дивидендный сезон 2024Формальной даты старта дивидендного сезона нет: его можно отсчитывать с начала мая или, например, с первой отсечки крупного эмитента, такого как ЛУКОЙЛ. В текущем сезоне отсечки обозначили уже более 60 эмитентов. Это не финальное число: некоторые компании еще не дали рекомендацию по выплате дивидендов, поэтому список будет дополняться. Со всеми предстоящими закрытиями реестра можно ознакомиться в дивидендном календаре.

( Читать дальше )

🔸McDonald's объявил дивиденды в размере $1,67

- 24 мая 2024, 12:01

- |

🔸McDonald's объявил дивиденды в размере $1,67

Форвардная доходность 2,51%

— выплата 17 июня

— купить нужно до 3 июня

✅ Ожидаемая доходность: 2%

💵 Ожидаемая прибыль: $500

Купить можно без подтверждения квалификации: 👉 БРОКЕР

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал