Блог им. Sid_the_sloth

Мой пассивный доход купонами и дивидендами в мае 2024. Рекордная сумма!

- 03 июня 2024, 19:53

- |

💸Пока наш рынок грустит, настало время подсчитать свою дивидендную (но больше купонную) зарплату (или всё же пенсию?🤔) за 5-й месяц 2024 года. При позитивных результатах такого подсчета сохраняется мотивация инвестировать и наращивать свой «денежный ручеек» дальше.

Подпишитесь на мой телеграм, чтобы отслеживать мой путь к полностью пассивному доходу (ну или понаблюдать за тем, как я навернусь со всей дури и сойду с дистанции).

💰В этом посте честно делюсь итогами моего чисто пассивного дохода на российском фондовом рынке за май 2024 года.

Не хвастовства ради, а статистики для 😉

📍Предыдущий отчет о моем пассивном доходе на фондовом рынке за апрель 2024 г. можно почитать здесь.

Немного о логике подсчетов:

💰Считаю купоны и дивиденды, поступившие на мои счета за календарный месяц — с первого по последнее число месяца включительно. Если, к примеру, официальный день выплаты по облигации пришёлся на 29 апреля, а брокер зачислил мне купон только 2 мая, то отношу этот купон уже к майской зарплате.

Таким часто грешит Тинькофф — купоны приходят на счет только спустя несколько дней после перечисления денег эмитентом в НРД. Это особенно хорошо заметно, когда одна и та же облигация у меня «задвоена», т.е. куплена на счет в Тинькофф и у какого-нибудь другого брокера, к примеру у Сбера. Сбер обычно выплачивает купоны день-в-день, тогда как жёлтый брокер «прокручивает» где-то деньги своих клиентов и начисляет их через пару-тройку суток. Ничего личного, просто бизнес.

То же самое с дивидендами — независимо от даты отсечки, считаю месяцем получения пассивной «зарплаты» тот, в котором они фактически пришли на мой счет и я могу ими распоряжаться. Мне кажется, в этом есть логика — пока деньги где-то «в пути», это пока никакие не деньги, а скорее дебиторская задолженность.

💸Валютные поступления пересчитываю в рубли на дату выплаты. Копейки при всех подсчетах обычно округляю в меньшую сторону до ближайшего целого рубля. Думаю, навряд ли это как-то искажает картину.

Все суммы выплат указаны ДО вычета НДФЛ (пока 13%, но похоже скоро благодаря новым законам с меня начнут удерживать уже 15%). Это удобно, поскольку большинство выплат приходит «неочищенными» от налогов. А к тем выплатам, с которых НДФЛ уже взят (например, купоны от облигаций на ИИС, которые выводятся на банковский счет), я прибавляю удержанные 13% обратно и в таком виде заношу в таблицу.

В конце месяца при таком подходе легко подсчитать общую сумму выплат «брутто» (до уплаты налогов) и «нетто» (после уплаты налогов, когда сон становится особенно спокойным, согласно известной рекламе).

📊Пассивный доход за май 2024

Знаю, что многим любопытно подсчитывать чужие денежки. А свои, скажу вам честно, ещё любопытнее!

📝Итак, в прошедшем месяце я скрупулезно заносил в Excel-табличку все поступающие мне на брокерские счета выплаты с указанием даты, эмитента и суммы поступлений.

👇И сейчас мне осталось самое приятное — подсчитать свою общую купонно-дивидендную зарплату за май.

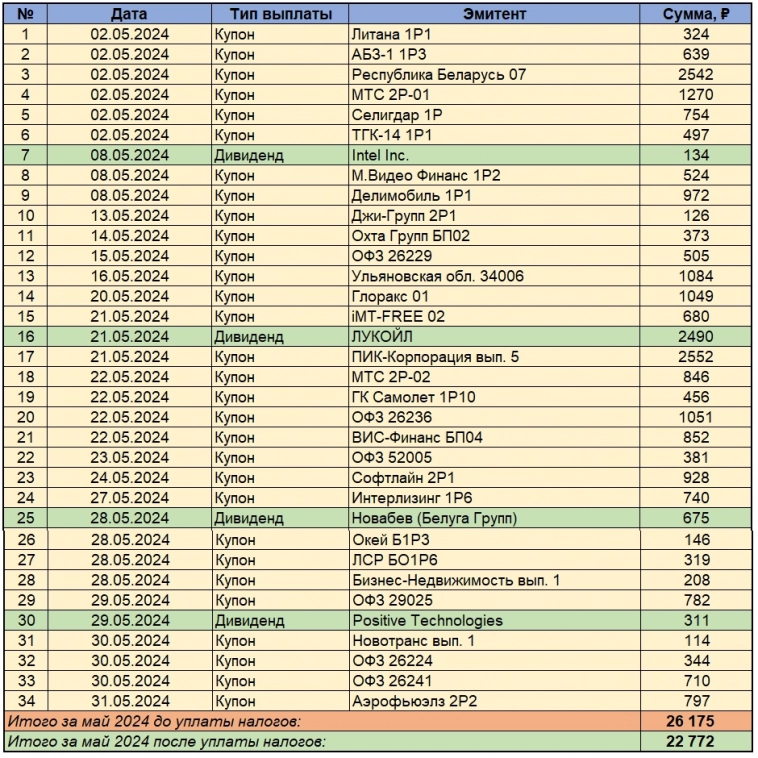

Поступления в мае 2024. Скрин автора из Excel

💰Дамы и господа! Я спешу сообщить, что купонами и дивидендами за май 2024 мне «накапало» 26 175 рублей «грязными», что за вычетом налогов составляет 22 772 рубля.

🚀Впечатляющий рывок вперёд по сравнению с апрелем!🤑 В апреле 2024 я получил «чистыми» 15 236 рублей. Получается, прирост по доходу с фондового рынка «месяц к месяцу» составил 49,5% — в основном благодаря нескольким крупным выплатам полугодовых купонов и паре дошедших дивидендов. И это пока что личный рекорд за всю историю наблюдений!

Конечно, я понимаю, что сравнивать два идущих подряд месяца не вполне корректно. Гораздо правильнее с точки зрения динамической оценки будет взять среднюю выплату за полный календарный год и сравнить её со средней выплатой прошлого года, либо сравнивать месяцы «год к году» (например, май 2024 к маю 2023). По итогам 2024 года, набрав статистику по выплатам, я так и буду делать.

📊Всего за этот месяц на мои брокерские счета и ИИС пришло 34 выплаты. Из них 30 выплат — это регулярные купоны по облигациям, 3 выплаты — дивиденды российских компаний, и 1 выплата — дивы от заблокированных акций Intel. Суммарно купоны составили 19 631 руб., дивиденды — 3141 руб. «чистыми».

🇷🇺Из наших компаний дивами порадовали Лукойл (2490 руб. за 5 акций), Новабев (675 руб. за 3 акции) и Позитив (311 руб. за 6 акций).

💸Самые большие суммы пришли от одной замещающей облигации, от одной классической государственной облигации (но не РФ) и от ЛУКОЙЛа:

● 2552 рубля — полугодовой купон по замещающей облигации ПИК-Корпорация вып. 5 (в портфеле 1 шт.);

● 2542 рубля — полугодовой купон по облигации Беларусь 07 (держу 60 шт.);

● 2490 рублей — финальные дивы ЛУКОЙЛа за 2023.

💰Кому интересно — суммарный объем облигационного портфеля на данный момент составляет порядка 1,85 млн рублей, в нем около 100 различных выпусков бондов. Наибольшую долю занимают ОФЗ, затем очень диверсифицированный корпоративный сегмент, также есть несколько замещающих и юаневых облигаций. Портфель акций по объему примерно на треть скромнее (т.е. соотношение облигаций и акций сейчас около 60/40). Плюс есть ещё приличное количество кэша в различной валюте и биржевое золото/серебро.

📈Важно заметить, что чуть ли не половина всего портфеля акций и часть портфеля облигаций у меня «запаркованы» не в конкретных бумагах, а в БПИФах (биржевых фондах). Это означает, что существенная доля текущих и будущих платежей (дивидендов и купонов) не «капает» на мой счет в виде денежного потока, а автоматически реинвестируется обратно в фонды, что дает прирост стоимости паев. Разумеется, эта переоценка никак не отражается в моих отчетах о выплатах, зато оказывает благоприятное воздействие на капитал в целом.

💰Ну и определенная часть капитала у меня лежит на вкладах под хорошие проценты, выплаты по которым я не учитываю в «фондовом» пассивном доходе.

📌Отчет о пассивном доходе за апрель здесь.

⚡️Спасибо за внимание, и заходите в телеграм-канал, в котором я подробно показываю свой путь к пассивному доходу. А ещё там много качественной аналитики, обзоров и инвест-юмора 😉

📍 Моя первая зарплата — с нее начался мой путь инвестора. Откровенная история

📍 Самые ПРИБЫЛЬНЫЕ российские акции 21 века: какие из них держу

--------------------

✅Ещё больше интересного — в моем телеграм-канале

Мой блог в Дзене: Инвестор Сид

Профиль в Тинькофф Пульс: sid_the_sloth

теги блога Sid_the_sloth

- CNY

- IBO

- IMOEX

- IPO

- MOEX

- акции

- Акции РФ

- амортизация

- банки

- банковский сектор

- валютные облигации

- ВДО

- вклады

- Газпром

- девелоперы

- денежно-кредитная политика

- дефолт

- дивидендная политика

- Дивидендные акции

- дивидендные идеи

- дивиденды

- дневник инвестора

- дневник сделок

- Долги

- долговой рынок

- доллар

- долларовые активы

- доллары

- еврооблигации

- замещающие облигации

- застройщики

- золото

- идеи в акциях

- идеи для инвестиций

- Индекс МосБиржи

- индексные фонды

- инфляция

- итоги года

- Итоги месяца

- Итоги недели

- китайский юань

- ключевая ставка

- Ключевая ставка ЦБ РФ

- корпоративные облигации

- коррекция

- коррекция на рынке

- купонные выплаты

- купонный доход

- купоны

- купоны по облигациям

- лизинг

- лизинговые компании

- Личный блог

- личный опыт

- Лукойл

- лучшие акции

- лучшие из лучших

- марафон

- металлургический сектор

- мои позиции

- МосБиржа

- мсфо

- недвижимость

- недвижимость в РФ

- нефтегазовый сектор

- Новости

- обзор компании

- обзор рынка

- Облигации

- Облигации РФ

- отчет МСФО

- отчетность

- отчеты МСФО

- отчёт

- оферта

- офз

- пассивный доход

- первичное размещение облигаций

- переменный купон

- плавающая ставка

- Подборка

- покупаю и держу

- покупки

- портфель

- Портфель инвестора

- прогноз по акциям

- Рынок РФ

- санкции

- сбер

- топ акций

- трейдинг

- фиксированные ставки

- флоатеры

- фундаментальный анализ

- ЦБ

- ЦБ РФ

- что купить

- что покупать

- эмитенты

- эмитенты ВДО

Все равно наверняка что-то постоянно допокупаете.

Дивиденды да, обдираются. Купоны — нет.

Если совсем на пальцах, при купонной доходности 10% и инфляции 10% купив облигацию за год до погашения по номиналу, то что вы заберете купонами перед погашением (и проедите, условно, раз это «зарплата») — ту же сумму потеряете в реальном выражении с учетом ИПЦ при погашении через год.

А вот в акциях можно учитывать дивиденд полностью, без дисконта, т.к. инфляция (в среднем) не обесценивает производственные активы.

инфляция она и в облигациях и в акциях инфляция.

банальный самый простой и гибкий накопительный счет домрф на ежедневный остаток ставка 14.7 годовых (ставка такая там вроде с конца 2023 г.) = ежемес.доход 22 100. единственное требуемое телодвижение — открыть на всякий случай очередной такой же НС 01 числа календарного месяца.

лично у меня сейчас непонимание неправильности поведения классического сопутствующего процесса — курс. тем более что по этой теме везде полная тишина...

Сам то я ни в них, ни тем более во вклады вообще не инвестирую, ибо мне необходимо жить с капитала, а эти инструменты это слабо позволяют.

Столько шума из ничего.

Ты предоставь статистику по каждому месяцу в течение года, вот тогда и посмотрим.

А то акции — дело такое, сегодня в плюсе, завтра в глубоком минусе.

23 тысячи дохода с 1,85 млн, это всего 15% годовых на обычном банковском вкладе, которых полным полно и суетиться даже не надо. И этот дивидент не изменится в течение года.

У меня накопительный счет 1,5 млн под 19% приносит ежемесячно 23750 рублей и сейчас с отменой ограничений по переводу СБП на свои же счета в других банках нужно один раз в два месяца зайти и перекинуть сумму на такие же накопительные счета в других банках.