дефляция

В самое ближайшее время у нас начнется каждонедельная дефляция

- 04 мая 2022, 11:15

- |

Политика скупки валюты в резервы и откачки капитала в оффшоры автоматически завершилась после введения санкций.

Рубль от искусственно заниженных значений согласно самым что ни на есть либеральным рыночным концепциям устремился к точке равновесия.

По ППС курс рубля напомню составляет примерно 25 рублей за доллар.

До каких значений он укрепится поглядим, но у ЦБ и Минфина ранее ярых сторонников политики слабого рубля нет рычагов теперь его ослаблять.

Соответственно в самое ближайшее время у нас начнется понедельная дефляция. Легко может получится так, что у нас инфляция станет ниже чем в ЕС и США. Ведь русский рубль настоящий, а их бумажки на сегодня ничем уже не обеспечены. Если не считать триллионные долги, конечно.

Снижение цен приведет к росту реальных доходов населения и, соответственно, запустит у нас новый цикл экономического роста. Думаю уже к концу лета экономика начнет отталкиваться от минимумов.

Кроме того, снижение инфляции позволит ЦБ снизить учётную ставку. Дешёвый кредит также стимулирует рост ВВП.

Ещё немаловажный фактор укрепление рубля приведет к росту номинального ВВП и никакого спада не будет.

- комментировать

- Комментарии ( 44 )

Дефляция Netflix

- 28 апреля 2022, 20:02

- |

Автор: Мюррей Ганн

Пузыри лопаются один за другим.

Цена акций Netflix резко упала на прошлой неделе, что совпало с новостями о потере подписчиков. Это явный сдвиг после многих лет роста. Средства массовой информации и обычные аналитики свяжут причину снижения стоимости акций с новостями, но согласно сегодняшнему графику это далеко не так. Подробнее об этом позже. Есть два аспекта, которые следует учитывать в отношении происходящего.

Во-первых, дефляция акций Netflix — это последняя костяшка домино, выпавшая в цепочке лопающихся пузырей с прошлого года. Электромобили, SPACS, мем-акции и криптовалюты/NFT — все они пережили впечатляющие обвалы цен. Подпитываемые маниакально-позитивным социальным настроением, такие активы были накачаны горячим воздухом только для последующего сдутия. Netflix — лидер по подписчикам, не стал исключением и теперь пожинает тот же результат. По иронии судьбы стадное поведение заложено в ДНК вещательных СМИ, таких как Netflix. Когда такое шоу, как «Корона», созданное Netflix становится популярным в социальных медиа, популярность зачастую обусловлена типичным стадным поведением.

( Читать дальше )

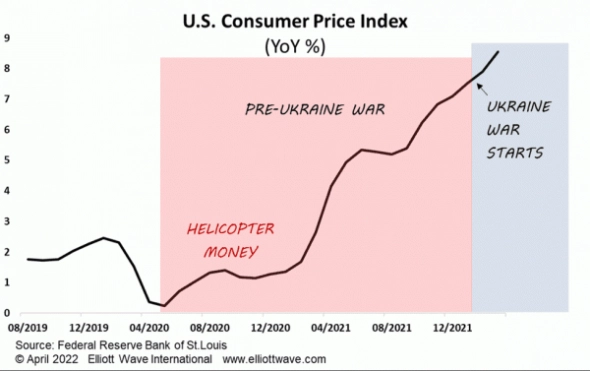

Вертолеты против ценовой дефляции.

- 21 апреля 2022, 20:36

- |

Автор: Мюррей Ганн

Кто не любит запах хрустящих банкнот по утрам?

В 1969 году, когда бушевала война во Вьетнаме, экономист-финансист Милтон Фридман впервые ввел термин «вертолетные деньги» в отношении стимулирования спроса в экономике. Эта притча о простом выбрасывании денег из вертолетов была возрождена Беном Бернанке в 2002 году. И даже когда в 2008 году началось количественное смягчение.

( Читать дальше )

Опрос. Что вы будете покупать при долларе по 40?

- 06 апреля 2022, 13:57

- |

Опрос. Что вы будете покупать при долларе по 40?

Цены, соответственно, тоже плавно пошли вниз.

Что вы первым делом броситесь покупать?

Скорость обращения денег и дефляция.

- 23 февраля 2022, 19:45

- |

Автор: Мюррей Ганн

Количественная теория денег предполагает, что увеличение денежной массы приводит к увеличению цен на потребительские товары и услуги, и наоборот. В этом отношении можно сказать, что резкое увеличение денежной массы в развитых странах с 2008 года, только сейчас привело к ускорению роста потребительских цен. Учитывая временной лаг с момента начала печатания денег более 13 лет назад, теория в лучшем случае неоднородна.

Но такой период повышенного печатания денег не может длиться вечно (без разложения общества, как в Венесуэле), поэтому в какой-то момент (возможно, сейчас) центральным банкам придётся остановить печатный станок и ужесточить денежно-кредитную политику. При таком пузыре цен на активы, вызванном настроениями в обществе и подпитываемом бесплатными деньгами, вероятность сдувания пузыря очень высока, поскольку социальные настроения становятся негативным. Это должно привести к дефляции долга и, весьма вероятно, к дефляции потребительских цен.

( Читать дальше )

Рынок forex. Среднесрочный прогноз

- 22 февраля 2022, 18:13

- |

В последних обзорах ситуации на рынке forex в начале ноября (среднесрочный) и начале декабря (годовой) говорилось о сильных позициях доллара: все локальные снижения индекса доллара стоит рассматривать как коррекцию с последующим продолжением роста.

Индекс доллара

Основной сценарий показан ниже, альтернатива красным — рост продолжится, но будет на одно подразделение меньше.

С точки зрения циклического анализа перспективы индекса крайне бычьи. Весь прошлый год говорилось о сильно сдвинутом четырёхлетнем цикле (закончился раньше), уже сейчас тоже самое можно говорить о годовом: его вершина показана 24 -го ноября, а низ очень вероятно уже был 14-го января. Обычно, минимум годового цикла в начале каждого года соответствует очередной «смерти доллара», когда экономисты, эксперты и профильные СМИ рассказывают почему бакс никому не нужная бумажка от которой срочно нужно избавляться. В последствии, всё происходит с точностью до наоборот ( в публикациях рассматривалось не раз, один из примеров статья

( Читать дальше )

А что если в РФ будет дефляция с рецессией? Все готовы?

- 01 февраля 2022, 11:46

- |

Рынок отскакивает, у «страдальцев-инвесторов» вновь появляется надежда сдать всё в БУ и покинуть казино. Любители доллара и армагеддона, чуть изрыгнув желчи, вновь принялись ее копить и вылить огромным потоком уже на уровнях перехая по USD/RUB.

А что, если чпокнут и тех и других? :) Невозможно, скажите вы? Да нет, возможно, вполне… Хоть пока и не верится :).

Инфляция в мире, Германия — как яркий пример звиздеца

Что вообще произошло в мире и экономике? В 2019 неожиданно случился ковид и «фонда полетела в ад». В целом стало понятно, что без серьезных денежных вливаний целые сектора бизнеса просто загнутся — миллионы людей останутся без работы. И впервые в новейшей истории, деньги вместо непонятных QE и LTRO стали поступать напрямую народу — в виде чеков по почте, субсидий конторкам в которых те работают и прочее.

Естественно, все это вызвало рост инфляции, которая уже превышает по некоторым показателям десятки процентов. Например, в Германии индекс цен производителей держится на уровне 24% г/г (в евро, разумеется)… Еще раз, 24% г/г! Такого не было даже в 80ые. Наверное, последний раз такие данные в Германии были только в до и после-военное время.

( Читать дальше )

ФРС всё верно говорят - впереди дефляция

- 31 января 2022, 20:11

- |

Автор: Мюррей Ганн

ФРС знает, что должна уменьшать инфляцию, но делать этого не хочет.

Пресс-конференция председателя Федеральной Резервной Системы — Джерома Пауэлла на этой неделе оказалась довольно интересной. Главной темой конечно же, была инфляция потребительских цен в США, которая в годовом исчислении составляет около 7% (в Европе она также свирепствует), и всё же ФРС продолжает печатать деньги через свою программу покупки активов. ФРС решили «сворачивать» печатание денег (замедлить), но до сих пор чеканят новые цифровые токены ФРС для покупки казначейских облигаций, корпоративного долга и ценных бумаг с ипотечным покрытием. Посмотрите на этот график денежной базы в США.

Насколько историческим является это печатание денег. За 13 лет, с 2008 года она выросла на 760%. Такой уровень инфляции ранее занимал 33 года, между 1975 и 2008 годами.

Пауэлл снова и снова подчёркивал, что ФРС видит своим главным инструментом процентную ставку по федеральным фондам, которая уже рассчитана рынком на повышение почти на 1.25% в этом году. Сильно раздутый баланс ФРС утратил своё значение, поскольку ФРС излагает «принципы», которым она намерена следовать, прежде чем приступить к дефляции своих активов. Для нас — циников, это тактика затягивания времени.

( Читать дальше )

Почему ФРС не будет повышать ставки так сильно как ожидается.

- 27 января 2022, 18:39

- |

Статья перевод с сайта zerohedge.com , в ней подробно рассматривается популярная на сегодняшний день тема политики ФРС по ужесточению ДКП, поднятию ставок и к чему это в конечном итоге приводило. Автор статьи подтверждает, что мировая финансовая система находится в состоянии дефляции, а инфляция является только временным эпизодом, о чём раньше говорилось на этом сайте в цикле публикаций о дефляции.

Автор также высказывает сомнения о 4-5 поднятиях ставки в этом году, т.к. в скором времени экономика и рынки столкнутся если не с дефляционным коллапсом (это будет рано или поздно), то как минимум с его серьёзными признаками, что в конечно итоге заставит ФРС свернуть свою «ястребиную риторику» .

Повышения ставок будет гораздо меньше, чем ожидают рынки в настоящее время.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал