SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

группа лср

вижу дивы и налоги 16.07.2018

- 16 июля 2018, 13:33

- |

13.07.2018, сумма: 973,95 Р–Дивиденды 2-01-50119-A/ПАО «Ставропольэнергосбыт»/(годовые) 2017/RD 29.06.2018/Rate 0.024348679 RUR

13.07.2018, сумма: 78 Р–Дивиденды 1-01-55234-E/ПАО «Группа ЛСР»/(годовые) 2017/RD 10.07.2018/Rate 78 RUR

13.07.2018, сумма: 127 Р–Налог с дивидендов по привилегированным акциям ОАО 'ПАО «Ставропольэнергосбыт»' за 2017, год на сумму 127 руб.

13.07.2018, сумма: 10 Р–Налог с дивидендов по обыкновенным акциям ОАО 'ПАО «Группа ЛСР»' за 2017, год на сумму 10 руб.

- комментировать

- Комментарии ( 5 )

Акции Мосбиржи могут продолжить рост

- 09 июля 2018, 18:32

- |

К середине торгового дня понедельника российские фондовые индексы пребывали на положительной территории, получая поддержку от внешнего фона. Индекс МосБиржи к 15.20 мск вырос на 1,04% до 2369,86 пункта, а индекс РТС увеличился на 1,48%, до 1190,9 пункта.

Рубль к середине дня укрепился к доллару и евро. Доллар опустился ниже 63 руб., а евро – чуть ниже 74 руб.

Эмитенты.

В лидерах роста к середине дня пребывали акции «Аптечной сети 36,6» (+3,92%) и бумаги «КАМАЗа» (+3,12%). Котировки «Мосбиржи» прибавили 1,74%. В лидерах падения были бумаги «Группы ЛСР» (-7,71%) и акции «Аэрофлота» (-0,70%).

ИК «Велес Брокер»

Рубль к середине дня укрепился к доллару и евро. Доллар опустился ниже 63 руб., а евро – чуть ниже 74 руб.

Эмитенты.

В лидерах роста к середине дня пребывали акции «Аптечной сети 36,6» (+3,92%) и бумаги «КАМАЗа» (+3,12%). Котировки «Мосбиржи» прибавили 1,74%. В лидерах падения были бумаги «Группы ЛСР» (-7,71%) и акции «Аэрофлота» (-0,70%).

Акции «Мосбиржи» в понедельник поднялись выше сопротивления 109,5 руб. (средняя полоса Боллинжера дневного графика) и тестируют на прочность отметку 110 руб. ADX указывает на ослабление нисходящего тренда, что дает “быкам” надежду на продолжение роста. При способности бумаг по итогам дня устоять выше 109,5 руб. можно открыть позиции с расчетом на движение к 112,5 руб. и стоп-лоссом чуть ниже 109,5 руб.Кожухова Елена

ИК «Велес Брокер»

Дивидендная доходность по акциям ЛСР может составить 9,5%

- 29 мая 2018, 12:35

- |

Группа ЛСР: совет директоров рекомендует дивиденды 78 руб. на акцию

Это соответствует уровню предыдущих нескольких лет, но значительно выше наших собственных прогнозов — 50-60 руб. на акцию. В общей сложности ЛСР выплатит 8 млрд руб., что соответствует коэффициенту выплат 50% и дивидендной доходности 9.5% — это высокий уровень. Дата закрытия реестра намечена на 10 июля. Высокие дивидендные выплаты означают, что компания рассчитывает на сильный денежный поток от операционной деятельности в 2018 году. Мы ожидаем положительной реакции рынка на эту новость, но подтверждаем рекомендацию ДЕРЖАТЬ.АТОН

ЛСР будет строить апартаменты

- 25 мая 2018, 16:34

- |

Типа доходность апартаментов выше, чем у жилых домов, при строительстве которых надо нести доп.расходы на соц.инфраструктуру.

В течение года ЛСР хочет запустить 5 проектов апартаментов.

Площадь 270 тыс.м2.

Число апартаментов = 3,5 тыс.

По оценкам, инвестиции могут составить 5-6 млрд руб, окупаемость 5-6 лет.

В прошлом году в СПб было продано 2 тыс апартаментов, рост в 3,5х раза.

Всего в 2017 на продажу выставлено 5,8 тыс апартаментов.

70% покупок таких недоквартир — под сдачу.

p.s. Странное дело эти апартаменты. Вот живешь ты в апартаментах. Стало тебе плохо — ты вызываешь скорую и едешь в местную больничку. Или дети твои же не могут не ходить в школу. В какую-нить да пойдут местную. Ведь дети ж не только по месту прописки в школу ходить будут?

Ну и почему строители апартаментов не должны тратиться на соц. инфраструктуру?

В течение года ЛСР хочет запустить 5 проектов апартаментов.

Площадь 270 тыс.м2.

Число апартаментов = 3,5 тыс.

По оценкам, инвестиции могут составить 5-6 млрд руб, окупаемость 5-6 лет.

В прошлом году в СПб было продано 2 тыс апартаментов, рост в 3,5х раза.

Всего в 2017 на продажу выставлено 5,8 тыс апартаментов.

70% покупок таких недоквартир — под сдачу.

p.s. Странное дело эти апартаменты. Вот живешь ты в апартаментах. Стало тебе плохо — ты вызываешь скорую и едешь в местную больничку. Или дети твои же не могут не ходить в школу. В какую-нить да пойдут местную. Ведь дети ж не только по месту прописки в школу ходить будут?

Ну и почему строители апартаментов не должны тратиться на соц. инфраструктуру?

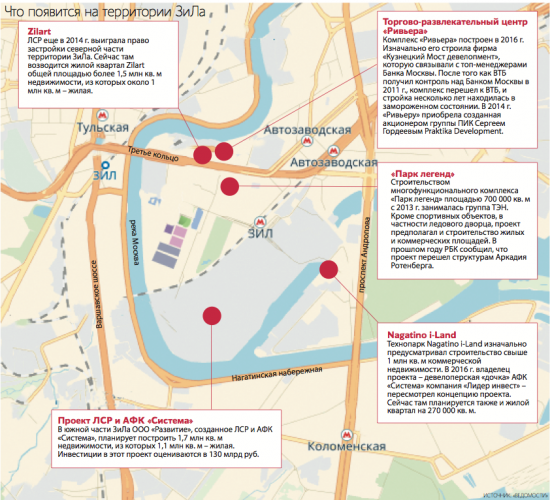

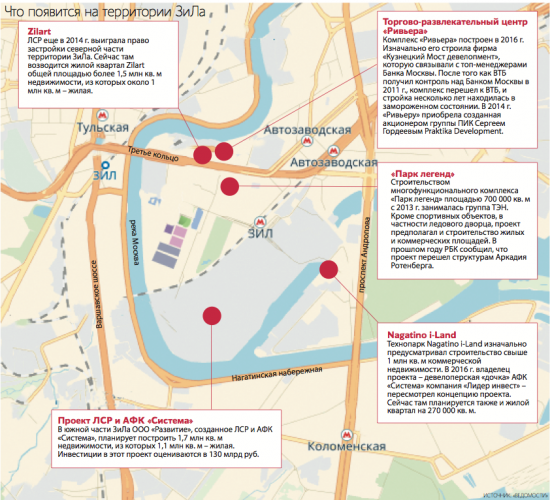

Система может продать дольку в проекте "Зил-юг" и якунинские гостишки (~9-10 млрд)

- 12 мая 2018, 10:31

- |

Об этом Ведомости вчера написали.

ООО «Зил-Юг» имеет права на 109 Га московской земли на территории ЗИЛа (см. ниже)

В проект Зил-Юг система зашла в 2015 вместе с Группа ЛСР за 34,2 млрд.руб (50/50).

Но бабки эти они заплатили не сразу, а взяли на себя обязательство заплатить до 2023 года.

Пока заплачено Москве лишь 4 ярда, а самый крупный платеж придется на 2023 — 12 млрд руб.

Проект потребует 130 млрд инвестиций.

Короче говоря, для Системы, которая взяла вдолг 100 ярдов для Сечина, сейчас лишние инвестиции в напряг, и Ведомости нарыли инвестиционное предложение АФК Системы, где они пытаются свою дольку продать в проекте.

Правда «Система» и ее девелоперская дочка «Ледир инвест»все отрицают, говорит что не собирается выходить из проекта.

Сколько стоит доля в Зил-ЮГ, обремененная отсрочкой с обязательством выплатить ~25 млрд руб Москве? Не думаю, существенно много. Возможно, ЛСР себе и заберет.

А еще Система в 2016 году купила у сына Якунина 8 гостишек за 6,6 млрд руб с долгом 4 ярда.

В прошлом месяце Forbes писал, что и их Система сольет.

p.s. инвестиции в недвигу счас могут иметь рентабельность, сопоставимую или ниже той, которую Система платит по кредитам банкам. В этом случае естественно разумно продать эти проекты, и уплатить долг. В случае с ЗИЛом возврат на инвестиции отложен на существенный срок в будущем, а проценты Сберу надо платить уже сейчас. В случае с гостишками там вообще не ясно, закрывают ли доходы от них платежи по долгам.

Так что решение правильное. Осталось найти покупателей. Может Сечин и купит?:))

ООО «Зил-Юг» имеет права на 109 Га московской земли на территории ЗИЛа (см. ниже)

В проект Зил-Юг система зашла в 2015 вместе с Группа ЛСР за 34,2 млрд.руб (50/50).

Но бабки эти они заплатили не сразу, а взяли на себя обязательство заплатить до 2023 года.

Пока заплачено Москве лишь 4 ярда, а самый крупный платеж придется на 2023 — 12 млрд руб.

Проект потребует 130 млрд инвестиций.

Короче говоря, для Системы, которая взяла вдолг 100 ярдов для Сечина, сейчас лишние инвестиции в напряг, и Ведомости нарыли инвестиционное предложение АФК Системы, где они пытаются свою дольку продать в проекте.

Правда «Система» и ее девелоперская дочка «Ледир инвест»все отрицают, говорит что не собирается выходить из проекта.

Сколько стоит доля в Зил-ЮГ, обремененная отсрочкой с обязательством выплатить ~25 млрд руб Москве? Не думаю, существенно много. Возможно, ЛСР себе и заберет.

А еще Система в 2016 году купила у сына Якунина 8 гостишек за 6,6 млрд руб с долгом 4 ярда.

В прошлом месяце Forbes писал, что и их Система сольет.

p.s. инвестиции в недвигу счас могут иметь рентабельность, сопоставимую или ниже той, которую Система платит по кредитам банкам. В этом случае естественно разумно продать эти проекты, и уплатить долг. В случае с ЗИЛом возврат на инвестиции отложен на существенный срок в будущем, а проценты Сберу надо платить уже сейчас. В случае с гостишками там вообще не ясно, закрывают ли доходы от них платежи по долгам.

Так что решение правильное. Осталось найти покупателей. Может Сечин и купит?:))

Новость о продаже АФК Система 50% проекта ЗИЛ-Юг является нейтральной

- 11 мая 2018, 11:13

- |

АФК Система может продать 50% в Развитие

Как сообщают Ведомости, АФК Система подготовила инвестиционное предложение по продаже до 50% ООО Развитие — девелопера проекта ЗИЛ-Юг. Развитие является компанией, которой совместно владеют Группа ЛСР и АФК Система, и которой принадлежит 100% в ЗИЛ-Юг. ЗИЛ-Юг принадлежат права на 109 гектаров, где планируется построить 1.7 млн кв м недвижимости (1.1 млн будет отведено под жилые площади). АФК Система принадлежит 50% Развития, текущая стоимость которого оценивается Colliers примерно в 30-35 млрд руб. Одной из возможных причин продажи является частичная компенсация инвестиций в Развитие.

Как сообщают Ведомости, АФК Система подготовила инвестиционное предложение по продаже до 50% ООО Развитие — девелопера проекта ЗИЛ-Юг. Развитие является компанией, которой совместно владеют Группа ЛСР и АФК Система, и которой принадлежит 100% в ЗИЛ-Юг. ЗИЛ-Юг принадлежат права на 109 гектаров, где планируется построить 1.7 млн кв м недвижимости (1.1 млн будет отведено под жилые площади). АФК Система принадлежит 50% Развития, текущая стоимость которого оценивается Colliers примерно в 30-35 млрд руб. Одной из возможных причин продажи является частичная компенсация инвестиций в Развитие.

Мы считаем новость НЕЙТРАЛЬНОЙ, поскольку АФК Система ее опровергает.АТОН

Все публичные девелоперы планируют выплатить высокие дивиденды за 2017 год и 2 полугодие 2017 года

- 26 апреля 2018, 17:12

- |

Представители ПИК, Эталон, ЛСР встретились с инвесторами

( Читать дальше )

На прошлой неделе АТОН провел День инвестора сектора недвижимости для портфельных инвесторов, пригласив топ-менеджеров Группы ЛСР, ПИК и Эталона. В ходе встреч был обсужден широкий круг вопросов, в том числе текущий баланс спроса и предложения на рынке в Московской и Санкт-Петербургской агломерациях, программа реновации жилья в Москве, новое регулирование, цены, затраты на строительство, а также долгосрочные планы компаний. Встречи в целом произвели хорошее впечатление на наших клиентов и нас. Они продемонстрировали, что ведущие российские девелоперы находятся в хорошей операционной и финансовой форме, что подтверждается стабильным спросом на их проекты. Ожидаемое новое регулирование сектора – это возможность для крупных игроков увеличить долю рынка, в то время как мелкие девелоперы могут уйти с рынка в ближайшие годы. Это может привести к падению стоимости земельных участков. Мы подтверждаем наши инвестиционные рекомендации и финансовые прогнозы для публичных девелоперов. Эталон остается нашим фаворитом в секторе.

( Читать дальше )

Сейчас наиболее привлекательно смотрятся акции ЛСР

- 17 апреля 2018, 18:36

- |

Российский рынок сегодня демонстрирует положительную динамику. Инвесторы вернулись к покупкам на фоне решения Трампа отложить вопрос с антироссийскими санкциями. По нашему мнению, рост фондового рынка будет продолжаться, как минимум до 15 мая, где будет рассмотрен законопроект об ответных мерах России на санкции США. Ответные меры могут спроецировать новые антироссийские санкции, после чего рынок продолжит падение. В данный момент поддержку рынку будет оказывать старт дивидендного сезона. Ближайшим целевым уровнем будет выступать линия сопротивления в районе 2250 руб.

«КИТ Финанс Брокер»

На текущий момент наиболее привлекательно смотрятся акции ЛСР, на фоне снижения капитализации текущая дивидендная доходность составит 9,4%. На прошлой неделе компания опубликовала операционные результаты за I кв. 2018 г. ЛСР в январе-марте 2018 г. увеличила продажи на 11%, до 15 млрд руб. В общей сложности группа реализовала 160 тыс. кв. м недвижимости. Также менеджмент компании прогнозирует рост продаж в 2018 г. на 35% г/г, до 88 млрд руб.Баженов Дмитрий

«КИТ Финанс Брокер»

Эталон - объявленная оценка активов нейтральна для котировок

- 13 марта 2018, 12:20

- |

Эталон опубликовал обновленную оценку активов

Эталон опубликовал ежегодную независимую оценку портфеля проектов. Он вырос на 10% в 2017 до 127 млрд руб., по оценке Knight Frank. Проекты практически в равной степени распределены между Москвой и Санкт-Петербургом.

Эталон опубликовал ежегодную независимую оценку портфеля проектов. Он вырос на 10% в 2017 до 127 млрд руб., по оценке Knight Frank. Проекты практически в равной степени распределены между Москвой и Санкт-Петербургом.

Темпы роста оценки представляются достаточно умеренными. Для сравнения, портфель Группы ЛСР увеличился на 29% г/г до 186 млрд руб. С корректировкой на чистый долг, мы оцениваем СЧА Эталона в 116 млрд руб. или $7 на GDR. По нашим подсчетам, Эталон торгуется с коэффициентом P/СЧА 0.45 — самым низким среди публичных девелоперов: ЛСР (0.65x) и Группа ПИК (1.0x). Мы считаем объявленную оценку нейтральной для котировок. Нам нравятся GDR Эталона из-за их привлекательной оценки. Тем не менее, акциям может понадобиться достаточно много времени, чтобы восстановиться после падения из-за двух неожиданных размещений в прошлом году — семьей Заренковых и Baring Vostok.АТОН

Группа ЛСР – мсфо за 2017г

- 06 марта 2018, 15:58

- |

Группа ЛСР – мсфо

103 030 215 акций www.lsrgroup.ru/investors-and-shareholders/stock/stock-Information

Free-float 34,4%

Капитализация на 06.03.2018г: 92,573 млрд руб

Общий долг на 31.12.2015г: 142,279 млрд руб

Общий долг на 31.12.2016г: 183,444 млрд руб

Общий долг на 31.12.2017г: 173,863 млрд руб

Выручка 2015г: 91,730 млрд руб

Выручка 6 мес 2016г: 31,618 млрд руб

Выручка 2016г: 106,524 млрд руб

Выручка 6 мес 2017г: 26,348 млрд руб

Выручка 2017г: 138,494 млрд руб

Валовая прибыль 2015г: 26,097 млрд руб

Валовая прибыль 6 мес 2016г: 9,182 млрд руб

Валовая прибыль 2016г: 28,745 млрд руб

Валовая прибыль 6 мес 2017г: 6,726 млрд руб

Валовая прибыль 2017г: 33,941 млрд руб

Прибыль 6 месяцев 2015г: 3,94 млрд руб

Прибыль 2015г: 10,646 млрд руб

Прибыль 6 месяцев 2016г: 1,100 млрд руб

Прибыль 2016г: 9,163 млрд руб

Убыток 6 мес 2017г: 1,069 млрд руб

Прибыль 2017г: 15,871 млрд руб

www.e-disclosure.ru/portal/files.aspx?id=4834&type=4

www.lsrgroup.ru/investors-and-shareholders/disclosure-of-information

103 030 215 акций www.lsrgroup.ru/investors-and-shareholders/stock/stock-Information

Free-float 34,4%

Капитализация на 06.03.2018г: 92,573 млрд руб

Общий долг на 31.12.2015г: 142,279 млрд руб

Общий долг на 31.12.2016г: 183,444 млрд руб

Общий долг на 31.12.2017г: 173,863 млрд руб

Выручка 2015г: 91,730 млрд руб

Выручка 6 мес 2016г: 31,618 млрд руб

Выручка 2016г: 106,524 млрд руб

Выручка 6 мес 2017г: 26,348 млрд руб

Выручка 2017г: 138,494 млрд руб

Валовая прибыль 2015г: 26,097 млрд руб

Валовая прибыль 6 мес 2016г: 9,182 млрд руб

Валовая прибыль 2016г: 28,745 млрд руб

Валовая прибыль 6 мес 2017г: 6,726 млрд руб

Валовая прибыль 2017г: 33,941 млрд руб

Прибыль 6 месяцев 2015г: 3,94 млрд руб

Прибыль 2015г: 10,646 млрд руб

Прибыль 6 месяцев 2016г: 1,100 млрд руб

Прибыль 2016г: 9,163 млрд руб

Убыток 6 мес 2017г: 1,069 млрд руб

Прибыль 2017г: 15,871 млрд руб

www.e-disclosure.ru/portal/files.aspx?id=4834&type=4

www.lsrgroup.ru/investors-and-shareholders/disclosure-of-information

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал