главторг

Главторг купон

- 16 сентября 2022, 19:12

- |

Обязанность эмитента #Главторг по выплате купона исполнена ненадлежащим образом

nsddata.ru/ru/news/view/899677

Выплачено 9,18 рублей вместо 36 рублей.

Итак, #Главторг уже по формальным признакам продемонстрировал неспособность обслуживать свой долг. Этот кейс интересен тем, что #АВО еще до начала размещения выпуска информировала о критических кредитных рисках эмитента. Нами были направлены обращения к организатору торгов, в Банк России, СРО аудиторов. Среди прочего мы указывали и на налоговые риски, которые в итоге и реализовались. На стадии размещения выпуска андеррайтер позволил себе рассылать инвесторам презентацию с искаженными данными по обьему краткосрочного долга. И этот риск реализовался, к эмитенту подан крупный иск от банка. К счастью сообщество частных инвесторов в #ВДО достаточно плотно взаимодействует между собой и благодаря @Goodbonds и тг-каналу @marythebond нам удалось в существенной мере уберечь физ.лиц от потерь своих вложений. К сожалению, в очередной раз инвесторы убедились, что фильтры и система реагирования работает недостаточно.( Читать дальше )

- комментировать

- Комментарии ( 4 )

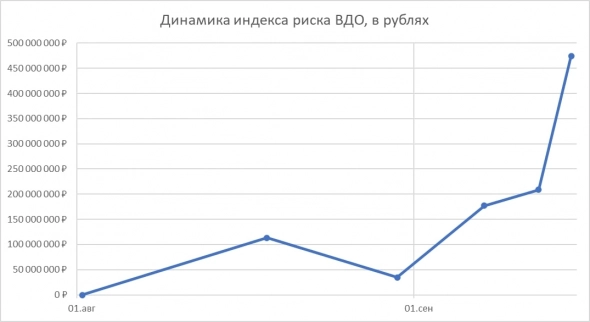

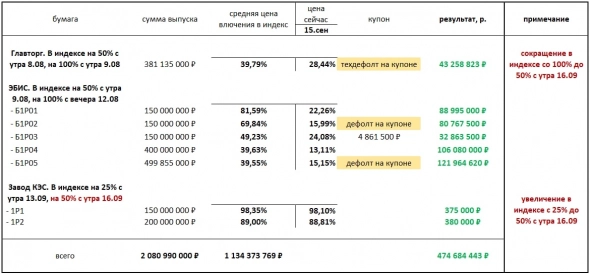

Изменения в нашем индексе риска ВДО. Доля ЗАВОД КЭС увеличивается, доля Главторга снижается

- 16 сентября 2022, 08:18

- |

Увеличивая присутствие в нашем индексе риска ВДО облигаций ООО «ЗАВОД КЭС» (подробнее об этом — предыдущий пост), мы снижаем в нем присутствие облигаций ООО «Главторг», со 100% до 50% от выпуска. Причина в состоявшемся уже падении облигаций Главторга, в т.ч. в силу ухода бумаг в техдефолт на вчерашнем купоне. А также в том, что, по нашей оценке, выплата вчерашнего купона в течение ближайших 10 рабочих дней имеет не нулевую вероятность.

( Читать дальше )

Индекс потенциальных дефолтов ВДО. Пока без обновлений

- 31 августа 2022, 07:43

- |

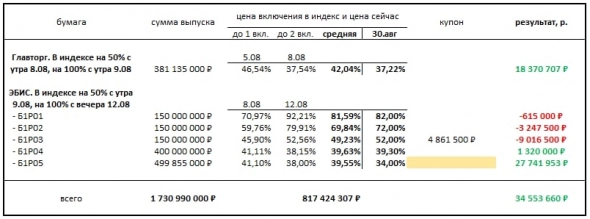

Индекс потенциальных дефолтов (наш мысленный эксперимент) с момента последней публикации 19 августа не изменился по составу. Изменение – в динамике. 19 августа результат индекса (разница между текущими ценами облигаций и ценами включения в индекс, а также выплаченными купонами по ним) превышал 113 млн.р., а вчера составляла только 34 млн.р.

В индексе 6 бумаг, одна – дебютная облигация Главторга, 5 – выпуски ЭБИСа. За это время в полный дефолт ни одна из них не ушла. Но вчера по 5-му выпуску ЭБИСа не было выплаты купона (по меньшей мере, нет раскрытия соответствующей информации от эмитента). Ближайший купон Главторга — 15 сентября.

У обоих эмитентов сохранились неизменными и статусы блокировок банковских счетов. У ЭБИСа они действуют с 17 августа, у Главторга – с 26 июля.

Индекс в конце нынешней или в начале следующей недели, вероятно, пополнится новыми именами. От практики публикации кандидатов в индекс уходим, чтобы не задавать ненужных дискуссий. Зато и тянуть с расширением индекса смысла нет. Времена на облигационном рынке интересные, а в сегменте ВДО особенно.

( Читать дальше )

Пополнение индекса потенциальных дефолтов

- 09 августа 2022, 11:11

- |

Подтверждаем попадание облигаций ООО «Главторг» в индекс потенциальных дефолтов. Данные облигации были внесены в индекс с 8 августа.

Также вносим в индекс потенциальных дефолтов все биржевые выпуски облигаций ООО «Эбис». Внесение требует подтверждения в дальнейшем и до подтверждения означает, что в индексе будет учитываться пока только 50% от совокупного объема выпусков.

Индекс потенциальных дефолтов — это эксперимент, не имеющий пока какого-либо результата. Пожалуйста, не воспринимайте его в качестве рекомендации.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Главторг. Некоторые факты, влияющие, по нашему мнению, на кредитоспособность эмитента

- 29 июля 2022, 07:53

- |

26 июля ФНС заблокировала счета ООО «Главторг» (в форму по ссылке https://service.nalog.ru/bi.do# достаточно вставить ИНН 7726670030 и БИК 044525593). На утро 29 июля информации о снятии блокировки не было. Мы не знаем суммы налоговых претензий, а сама блокировка может оказаться временной. Но в совокупности с прочими обстоятельствами эта информация продолжают снижать нашу и без того осторожную оценку кредитоспособности данного эмитента.

У «Главторга» уже есть текущее исполнительное производство на 47 млн.р. из-за «задолженности по кредитным платежам» и текущее арбитражное разбирательство с АПАБАНКом по «неисполнению обязательств по договорам банковского счета, обязательств при осуществлении расчётов" на 34 млн.р.

Сложная ситуация у ООО «Сити», которая связана с «Главторгом» через бенефициара. На текущий момент есть исполнительное производство к взысканию на 99 млн. рублей «о неисполнении или ненадлежащем исполнении обязательств по договорам займа и кредита» и иск от АПАБАНКА «о неисполнении или ненадлежащем исполнении обязательств по договорам займа и кредита» на 343 млн. Сам АПАБАНК находится в состоянии банкротства с сентября 2021.

( Читать дальше )

Рейтинг ООО "Главторг" - 2021

- 13 июля 2022, 15:05

- |

ООО «Главторг» — умеренно рискованное, незначительно закредитованное, частично неликвидное, средней эффективности предприятие. Заёмный капитал превышает собственный в 1.65 раза и обеспечен собственными резервами на 61%. В течение последних трёх лет, компания наращивает заёмный капитал, а вместе с ним наращивает собственный (оборотный) капитал и долю собственных средств в обороте. Текущие обязательства составляют 3.13 млрд рублей, которые могут быть погашены только за счёт дебиторской задолженности, так как высоколиквидных активов у компании всего на 10 млн рублей с привлечением денежных средств от операционной деятельности.

Учитывая рост краткосрочных заёмных средств и кредиторской задолженности, а также то обстоятельства, что занятые долгосрочные деньги небыли проинвестированы в активы компании, можно предположить, что компания с трудом справляется с текущими обязательствами. Несмотря на то, что компания показывает финансовый рост за три последних года, баланс денежных потоков нарушен, а практически весь капитал компании завис у контрагентов. Это обстоятельство должно подтолкнуть инвесторов к ежеквартальному отслеживанию финансового состояния компании и детальному просчёту инвестиционного риска.

( Читать дальше )

Дайджест рейтинговых действий в высокодоходном сегменте облигаций за прошедшую неделю

- 03 июля 2022, 11:53

- |

🔴 Главторг

Эксперт РА понизило рейтинг кредитоспособности с ruВВ+ до ruB- с развивающимся прогнозом

Понижение рейтинга компании связано с ухудшением ликвидности, а также снижением оценки по корпоративным рискам. По расчетам агентства, в течение 2022 года без привлечения новых заемных средств компания не будет способна обслуживать свои кредитные обязательства. Также в настоящее время в отношении генерального директора компании возбуждено уголовное дело, связанное с дистрибуцией продукции Холдинга «Объединенные кондитеры», что оказывает негативное влияние на оценку деловой репутации компании и на уровень рейтинга в целом.

🟢 Аквилон-лизинг

АКРА подтвердило кредитный рейтинг на уровне ВВ(RU), изменив прогноз на «позитивный»

АКРА отмечает снижение концентрации на отдельных клиентах и группах, но, по оценке Агентства, она все еще остается на высоком уровне: на крупнейшего контрагента приходится 21% лизингового портфеля (28% годом ранее), на десять наиболее крупных групп клиентов — 74% (81% годом ранее). АКРА отмечает положительную динамику в изменении структуры фондирования Компании. Выпуск облигационного займа в 2021 году позволил сократить долю основного источника фондирования — банковских кредитов и займов, которые на 31.12.2021 составляли 55% пассивов (61% годом ранее).

( Читать дальше )

Коротко о главном на 29.06.2022

- 29 июня 2022, 10:03

- |

Старт размещения, понижение рейтинга и итоги оферты:

- «ВУШ» (оператор сервиса по аренде электросамокатов Whoosh) сегодня начинает размещение дебютного выпуска трехлетних облигаций серии 001Р-01 объемом 3,5 млрд рублей. Регистрационный номер — 4B02-01-00075-L-001P. Ставка купона установлена на уровне 13,5% годовых на весь период обращения бумаг. Купоны ежеквартальные. Организаторы: Газпромбанк и Московский кредитный банк.

- «ЭкоЛайн-ВторПласт» планирует 30 июня начать размещение выпуска коммерческих облигаций серии КО-02 объемом 2 млрд рублей и сроком обращения 8,5 лет. Номинальная стоимость одной облигации составляет 2 млн рублей.

- «Лизинг-Трейд» планирует 5 июля начать размещение выпуска пятилетних облигаций серии 001P-04 объемом 100 млн рублей. Ориентир ставки купона установлен на уровне 19% годовых. По выпуску предусмотрена оферта. Организатор — ИК «Иволга Капитал».

( Читать дальше )

Рейтинговое агентство «Эксперт РА» понизило рейтинг кредитоспособности нефинансовой компании ООО «Главторг» до уровня ruB-.

- 28 июня 2022, 19:55

- |

По рейтингу установлен развивающийся прогноз. Ранее у компании действовал рейтинг на уровне ruВВ+ со стабильным прогнозом.

ООО «Главторг» (далее — компания) занимается оптово-розничной торговлей кондитерскими и табачными изделиями преимущественно на рынке Москвы и Московской области. В ассортиментном портфеле компании представлено 11 тыс. товарных позиций более 80 известных производителей кондитерских изделий. По итогам 2021 года доля кондитерских изделий в выручке компании составила 39%. В продуктовой линейке компании есть собственные бренды «Северянин» и «Авангард», компания также реализует соки, компоты, варенья, джемы и овощные консервы, изготавливаемые в Армении, при этом выручка от реализации продукции собственного производства не превышает 2% от общего объема продаж. Помимо этого, компания реализует табачные изделия крупнейших производителей, доля которых в выручке за 2021 год составила 57%.

raexpert.ru/releases/2022/jun28a

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал