SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. boomin

Коротко о главном на 29.06.2022

- 29 июня 2022, 10:03

- |

Старт размещения, понижение рейтинга и итоги оферты:

- «ВУШ» (оператор сервиса по аренде электросамокатов Whoosh) сегодня начинает размещение дебютного выпуска трехлетних облигаций серии 001Р-01 объемом 3,5 млрд рублей. Регистрационный номер — 4B02-01-00075-L-001P. Ставка купона установлена на уровне 13,5% годовых на весь период обращения бумаг. Купоны ежеквартальные. Организаторы: Газпромбанк и Московский кредитный банк.

- «ЭкоЛайн-ВторПласт» планирует 30 июня начать размещение выпуска коммерческих облигаций серии КО-02 объемом 2 млрд рублей и сроком обращения 8,5 лет. Номинальная стоимость одной облигации составляет 2 млн рублей.

- «Лизинг-Трейд» планирует 5 июля начать размещение выпуска пятилетних облигаций серии 001P-04 объемом 100 млн рублей. Ориентир ставки купона установлен на уровне 19% годовых. По выпуску предусмотрена оферта. Организатор — ИК «Иволга Капитал».

- «Электроаппарат» с 10:00 (по московскому времени) 28 июня до 18:00 29 июня проводит сбор заявок инвесторов на приобретение четырехлетних облигаций серии БО-01 объемом 150 млн рублей. Ориентир ставки купона установлен на уровне 19,5% годовых, купоны ежеквартальные. По выпуску предусмотрена годовая оферта, а также досрочное погашение в даты окончания 4-го, 8-го и 12-го купонного периодов. Организатор и агент по размещению — GrottBjorn. Техразмещение запланировано на 30 июня.

- «Эксперт РА» понизил рейтинг кредитоспособности «Главторг» до уровня ruB-, по рейтингу установлен развивающийся прогноз. Ранее у компании действовал рейтинг на уровне ruВВ+ со стабильным прогнозом.

- ГК «Самолет» планирует 12 июля провести сбор заявок инвесторов на выпуск трехлетних облигаций серии БО-П12 объемом 10 млрд рублей. Ориентир доходности установлен на уровне не выше 500 базисных пунктов к трехлетним ОФЗ. Организаторы: Газпромбанк, банк «ДОМ. РФ», БК «Регион», Россельхозбанк, Тинькофф банк, инвестиционный банк «Синара» и Экспобанк. Также эмитент объявил итоги оферты по выпуску серии БО-П04: владельцы облигаций не предъявили бумаги к выкупу.

- «ПР-Лизинг» приобрел в рамках оферты 302,02 тыс. облигаций серии 002Р-01 по цене 95% от номинала. Таким образом, компания выкупила 17,26% выпуска. Агентом по приобретению выступил банк «Уралсиб».

- ОР (прежнее название — «Обувь России», входит в OR GROUP) допустила техдефолт при выплате 31-го купона облигаций серии 001P-02 на 9,72 млн рублей и дефолт по выплате 7-го купона по облигациям серии 002Р-02 на 1,37 млн рублей. Причина неисполнения обязательств — отсутствие на расчетном счете эмитента денежных средств в необходимом размере.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

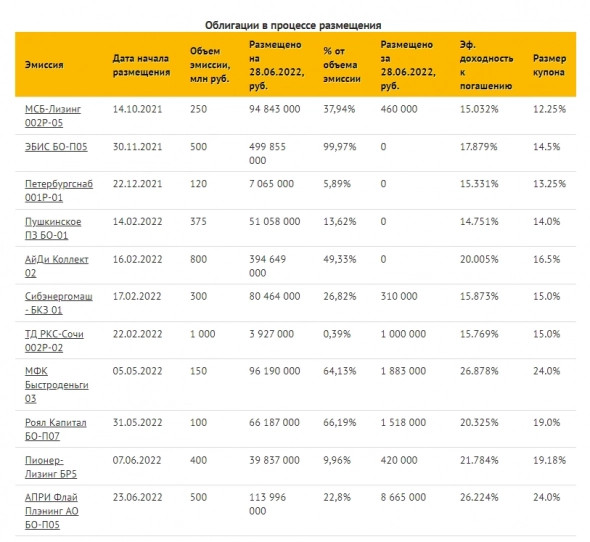

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

242

Читайте на SMART-LAB:

ПАО «АПРИ» расширяет географию присутствия: старт продаж во Владивостоке

ПАО «АПРИ» расширяет географию присутствия: старт продаж во Владивостоке

ЖК «ТвояПривилегия» на острове Русский отражает...

10:31

От создания запчастей до обучения инженеров

Рост на 21% до 22,3 млрд ₽ — такие итоги показал в 2025 году российский рынок аддитивных технологий (то есть промышленной 3D-печати). Об этом...

09:35

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- селектел

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал