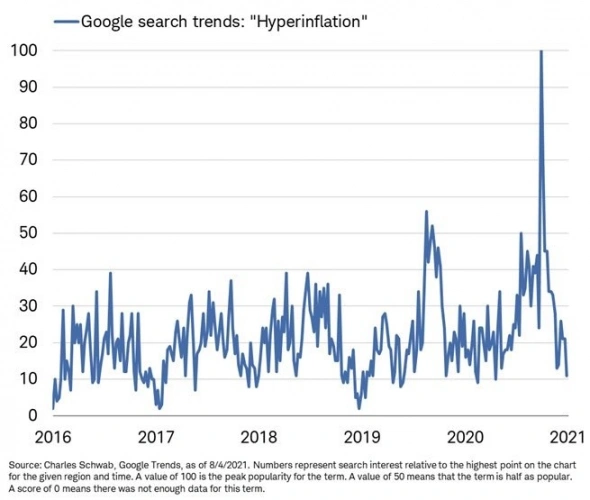

гиперинфляция

Поисковые запросы Google по запросу «гиперинфляция» упали

- 05 августа 2021, 19:20

- |

- комментировать

- 2.5К

- Комментарии ( 3 )

Прощай доллар и возглавляемая им денежная система.

- 04 августа 2021, 17:19

- |

Начало конца нынешней денежной системы началось ровно 50 лет назад. В ближайшие несколько лет мир переживет конец очередного неудачного эксперимента по созданию неограниченного долга и фальшивых бумажных денег.

Экономическая история говорит нам, что нам нужно сосредоточиться на двух областях, чтобы понять, куда движется экономика – ИНФЛЯЦИЯ И ВАЛЮТА.

Эти две области сейчас указывают на то, что мир ждет серьезное потрясение. Очень немногие инвесторы ожидают, что инфляция станет реальной проблемой, но вместо этого верят, что процентные ставки будут снижены. И никто не ожидает, что доллар или любая другая крупная валюта рухнут.

Но в последние два года рост денежной массы был экспоненциальным: например, М1 в США рос годовыми темпами в 126%!

Фон Мизес определял инфляцию как увеличение денежной массы. С 1971 года в мире наблюдался взрывной рост кредитно-денежной массы, а сейчас мы наблюдаем гиперинфляционный рост.

Гиперинфляция-это валютное явление. Только с 2000 года большинство валют потеряли 80-85% своей стоимости. А с 1971 года все они потеряли 96-99%. Гонка ко дну и гиперинфляции продолжается.

( Читать дальше )

Рекордное значение!

- 18 июля 2021, 07:41

- |

Следим за воронкой мировой инфляции, засасывающей в себя все окружающее экономическое пространство:

1. 02.07.2021 Индекс цен производителей (PPI) в еврозоне (г/г): 9,6%.

Исторический рекорд!

2. 12.07.2021 Индекс оптовых цен в Германии (г/г): 10,7%.

Максимум с декабря 1981 года!

3. 13.07.2021 Базовый индекс потребительских цен (ИПЦ) в США (г/г): 4,5%.

Максимум с декабря 1991 года!

4. 13.07.2021 Индекс потребительских цен (ИПЦ) в США (г/г): 5,4%.

Максимум с августа 2008 года!

5. 14.07.2021 Базовый индекс цен производителей (PPI) в США (г/г): 5,6%.

Рекордное значение!

6. 14.07.2021 Индекс цен производителей (PPI) в США (г/г): 7,3%.

Новый абсолютный рекорд!

7. 16.07.2021 Индекс потребительских цен (ИПЦ) в Новой Зеландии (г/г): 3,3%.

Во время третьей деноминации валюты за 13 лет у боливара зачеркнут шесть нулей.

- 05 июля 2021, 10:05

- |

Автор: TYLER DURDEN

Венесуэла уже не раз за последние несколько лет пыталась справиться с гиперинфляцией, включая недавний драматический и беспрецедентный шаг по выпуску векселей на 1 миллион боливаров. Банкнота высокого достоинства, выпущенная в марте, никак не повлияла на решение основных проблем, которые всерьёз начались ещё в 2016 году, в условиях коллапса системы это только усложнило жизнь рядовых венесуэльцев.

Например, одной банкноты в 1 миллион боливаров в настоящее время недостаточно для покупки даже одной чашки кофе, поскольку миллион боливаров стоит чуть более 0.32 доллара США. Подавляющему большинству людей из рабочего класса по-прежнему нужны наличные для повседневных операций, в том числе для оплаты проезда в общественном транспорте или местных продуктовых и товарных магазинах.

И теперь следующая итерация попытки «решения» продолжающегося кризиса — это новая деноминация валюты, которая станет уже третьей за 13 лет.

( Читать дальше )

Нас ждёт галопирующая инфляция.

- 07 июня 2021, 17:13

- |

Нас ждёт галопирующая инфляция.

Кто умный, скажите — зачем акции БПИФ SBMX были подвергнуты сплиту и номинал уменьшился в 100 раз?

Соответсвенно, при этом в 100 раз уменьшилась цена пая/акции.

Я предполагаю, что многие выдадут самый простой ответ — чтобы было удобнее покупать мелким физикам, у которых на счету 10-30-100 тыр, или которые каждый месяц отрывают от зарплаты по 5 тыр и вкладывают в акции.

Нифига.

Ведь и до сплита акция SBMX стоила сравнительно недорого.

Была 1800₽, стала 18₽.

Кто торгует на бирже, тот знает, что 1800₽ за лот — это недорого, и это достаточно удобный лот.

А если 18 тыр?

Это уже доставит неудобство.

А если 180 тыр?

Попробуйте поторговать префами Транснефти, чтобы ощутить.

( Читать дальше )

Откуда приходит гипер.

- 05 мая 2021, 17:32

- |

Это значит, что компании в тихой панике, Баффетт в рассудительной панике, фонды в громкой панике, правительство в панике беспомощности, ну и, соответственно, бабуля Йеллен в панике словесной, хотя её и одёрнули ребята из ФРС после слов про повышение ставки. Всё это значит что в ближайший квартал-два нарисуется масса убытков и кассовых разрывов (их могут скрывать, но в экономике долго скрывать не получается), при том что здоровый делеверидж попросту невозможен, это предельно ясно. Баффет озвучил у себя в среднем 3 месяца разрыва между заказом и поставкой, только как это поможет им выстоять, он не раскрыл (никак), финансисты услышали как раз это: «кассовый разрыв», «убытки», «не можем прогнозировать». Вы тут Спайделла ругаете, что он армагеддонит, а он похоже ещё смягчает те эффекты, которые мы скоро увидим, и Баффетт дал это понять.

( Читать дальше )

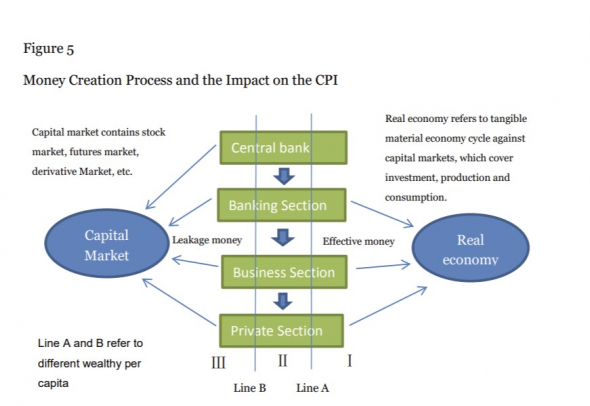

Mythbusters. ФРС породит гиперинфляцию печатным станком? Часть 2.

- 23 февраля 2021, 10:59

- |

Это вторая часть. В прошлый раз мы убедились, что всё не так просто как многим кажется и сама по себе эмиссия вовсе не обязана линейно влиять на инфляцию.

Мы увидели, что эта функциональная зависимость была достаточно уверенной до конца 80х годов, а начиная с 90х для развитых стран эти связь сначала сломалась, а сейчас и вовсе есть слабая отрицательная корреляция. Это сейчас активно исследуется экономистами по всему миру как "инфляционный парадокс"

В принципе причин парадокса достаточно много. Разберем коротко основные с поверхности, а потом копнем поглубже в поведенческие патерны.

Перво-наперво это конечно liquidity leakage.

Как вообще создаются деньги? Представим закрытую экономику без финансовых рынков:

ЦБ создает эмиссию и кредитует коммерческие банки. В этот момент еще ничего не «напечатано», тк деньги не в экономике.

Банки раздают кредиты бизнесу. Бизнес запускает расширение производства, или создание новых товаров/услуг. Растет выручка, растут доходы рабочих и акционеров подстегивая их персональное потребление и создавая давление на цены. ЦБ наблюдает за этими процессами и поддерживает в экономике уровень наличности «необходимый и достаточный» что бы все это работало. Очевидно, что «напечатанных» денег не должно быть ровно столько же сколько эмитированных тк не все они находятся в обороте. Это идеальный сценарий.

В реальном мире все сложнее тк ЦБ регулирует предложение денег как через эмиссию так и через финансовые рынки. Такая модель делает возможной ситуацию когда коммерческие банки получают излишек денег, и тк хранение не выгодно то они ищут пути их вложений на финансовых рынках. Равно как предприятие, получив кредит может и не запустить их в реальный сектор, а тоже куда то вложить или кому то одолжить под больший процент. Этим например занимается регулярно компания APPL, в чем легко убедиться по их отчетам. Рабочие и акционеры увеличив свой доход думают — бежать ли их тратить или всего хватает и можно поиграть в кол-опционы на Теслу. Так возникает liquidity leakage:

( Читать дальше )

принципы рэя далио и майкла бьюрри для дебилов. Как против вас создают и используют звёзд эстрады

- 22 февраля 2021, 13:40

- |

Не надо бояться гиперинфляции. Когда она придёт, карманы у всех уже будут пусты

- 08 февраля 2021, 00:00

- |

goldenfront.ru/articles/view/giperinflyaciya-mozhet-proizojti-kuda-bystree-chem-vy-dumaete/

успокаивает.

«В январе 1919 года обменный курс немецких рейхсмарок к доллару США составлял 8.2 к 1. К январю 1922 года, три года спустя, обменный курс составлял 207.82 к 1. Рейхсмарка потеряла 96% своей стоимости за три года. По стандартному определению это не гиперинфляция, потому что длилась более 36 месяцев и ее темпы не превысили 50% ни в одном месяце.

К концу 1922 года на Германию обрушилась гиперинфляция: рейхсмарка упала с 3,180 за доллар в октябре до 7,183 за доллар в ноябре. В этом случае рейхсмарка потеряла половину своей стоимости за один месяц, что соответствовало определению гиперинфляции.

Год спустя, в ноябре 1923 года, обменный курс составлял 4.2 трлн рейхсмарок за один доллар. Историки обычно сосредотачиваются на 1923 году, когда валюта была обесценена на 58 млрд процентов. Но крайняя гиперинфляция 1923 года была лишь вопросом ускоренного уничтожения оставшихся 4% благосостояния. Реальный ущерб был нанесен в период с 1919 по 1922 год,

( Читать дальше )

Mythbusters. Миф первый - ФРС породит гиперинфляцию печатным станком.

- 07 февраля 2021, 19:10

- |

Если задуматься, они несли пользу обществу — противостояли распространению ложной информации. Дело в том, что с интернетом каждый суслик стал в поле агроном. Если раньше человеки спокойно себе в одиночку верили в экстрасенсов, привидений, заговор рептилоидов и вред от прививок, то теперь они стараются оглашать это широковещательно через интернет. Не пытаясь даже разобраться. Делая таким образом тьмутаракань и мракобесие еще более распространенными. Теперь я как и Мифбастерс, буду тратить некоторое свое время на то что бы противостоять неучам на смартлабе. Помимо сегодняшней темы я заявляю еще такие темы на разбор в будущем:

- нет линейной связи между инфляцией и ценами на золото

- СП500 не растет только благодаря FANG

- нас не ждут в ближайшее время крахи на рынках акций (именно КРАХи, коррекции 10-30% вполне себе возможны)

- мы совершенно не обязаны когда нибудь повторить крах 1929г или тюльпановый пузырь

- и еще один важный топик (но это не МИФ и тут ничего доказывать не буду) — почему оптимисты (и ФРС) обязательно должны побеждать

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал