высокодоходные облигации

Главное на рынке облигаций на 31.07.2024

- 31 июля 2024, 13:05

- |

- Компания «Финансовые системы» сегодня начинает размещение трехлетних облигаций серии БО-П01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-87071-H-001P. Ставка 1-го купона установлена на уровне 23% годовых. Ставки последующих купонов будут рассчитываться по формуле: «ключ» плюс 5%. Купоны ежеквартальные. Сбор заявок на выпуск прошел с 19 по 26 июля. Андеррайтер — Совкомбанк. Эмитент имеет кредитный рейтинг ruВВ с развивающимся прогнозом от «Эксперта РА».

- «Ника» допустила техдефолт по выплате 8-го купона и погашению части номинальной стоимости облигаций серии 001P-01. Размер неисполненных обязательств составил 50,08 млн рублей. Причина — отсутствие достаточных денежных средств на расчетном счете эмитента. Эмитент имеет кредитный рейтинг B|ru| со стабильным прогнозом от НРА.

- «Хромос инжиниринг» 1 августа начнет размещение пятилетних облигаций серии БО-02 объемом 250 млн рублей.

( Читать дальше )

- комментировать

- 286

- Комментарии ( 0 )

Итоги торгов за 30.07.2024

- 31 июля 2024, 10:39

- |

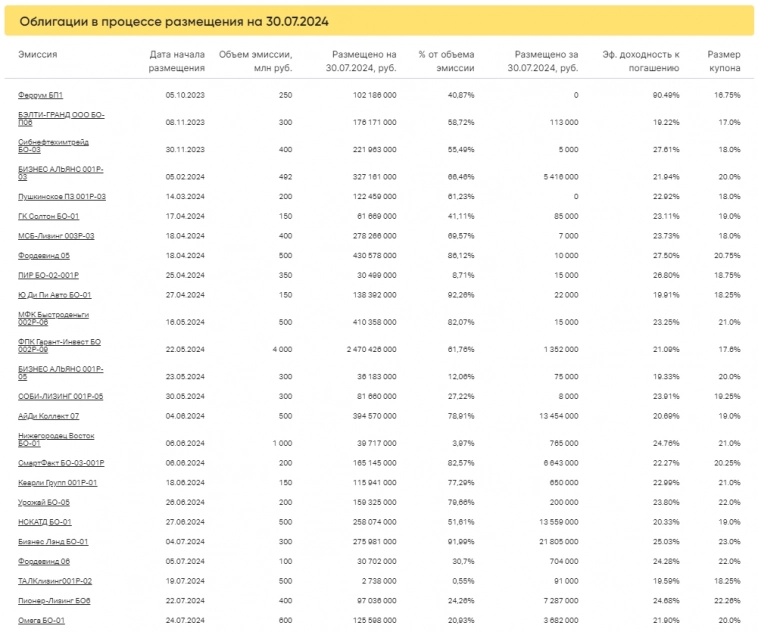

Коротко о торгах на первичном рынке

30 июля новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 436 выпускам составил 1045,9 млн рублей, средневзвешенная доходность — 18,73%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Главное на рынке облигаций на 30.07.2024

- 30 июля 2024, 12:46

- |

- «АПРИ» сегодня начинает первичное публичное размещение акций под тикером APRI, ISIN RU000A108LJ5. Московская биржа включила акции «АПРИ» в Сектор роста. Эмитент установил цену акций в рамках IPO по верхней границе — в размере 9,7 рубля за бумагу. Ранее компания сообщала, что ориентир цены размещения составляет 8,8–9,7 рубля за акцию, что соответствует капитализации компании в 10-11 млрд рублей. Доля акций в свободном обращении составит до 10%. Все привлеченные средства будут направлены на развитие новых проектов (Cash-in). Организатором размещения выступает ИК «Иволга Капитал». Эмитент имеет кредитный рейтинг ВB|ru| с позитивным прогнозом от НРА.

- «Байсэл» 1 августа начнет размещение трехлетних облигаций серии 001P-01 объемом 200 млн рублей. Ставка 1-4-го купонов установлена на уровне 24% годовых. Купоны ежеквартальные. По займу предусмотрена амортизация: по 30% от номинала будет погашено в даты окончания 10-11-го купонных периода, еще 40% — в дату завершения 12-го купонного периода. Организатор — ИК «Иволга Капитал». Эмитент имеет кредитный рейтинг BB-.ru со стабильным прогнозом от НКР.

( Читать дальше )

Итоги торгов за 29.07.2024

- 30 июля 2024, 11:51

- |

Коротко о торгах на первичном рынке

29 июля новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 442 выпускам составил 1501,0 млн рублей, средневзвешенная доходность — 18,2%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Главное на рынке облигаций на 29.07.2024

- 29 июля 2024, 12:40

- |

- «ДиректЛизинг» 1 августа начнет размещение пятилетних облигаций серии 002Р-03 объемом 250 млн рублей. Ставка 1-го купона установлена на уровне 22% годовых. Ставки 2-60-го купонов будут рассчитываться по формуле: «ключ» ЦБ плюс 4% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатором размещения выступила ИК «Цифра брокер», соорганизаторами — МСП Банк, ИК «ИВА Партнерс», ИК «Риком Траст» и ИБ «Синара». Эмитент имеет кредитный рейтинг до уровня ВВ+(RU) со стабильным прогнозом от АКРА.

- «Пионер-Лизинг» установило ставку 2-го купона облигаций серии 02 на уровне 22,43% годовых и ставку 28-го купона облигаций серии 01 на уровне 23,42% годовых. Компания имеет действующий кредитный рейтинг на уровне В+(RU) от АКРА.

- НКР присвоило «КЛС-Трейд» кредитный рейтинг BB+.ru со стабильным прогнозом.

( Читать дальше )

Итоги торгов за 26.07.2024

- 29 июля 2024, 12:25

- |

Коротко о торгах на первичном рынке

26 июля новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 351 выпуску составил 1561,5 млн рублей, средневзвешенная доходность — 18,09%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Главное на рынке облигаций на 26.07.2024

- 26 июля 2024, 14:07

- |

- Московская биржа зарегистрировала пятилетние облигации «Хромос инжиниринг» серии БО-02 объемом 250 млн рублей. Регистрационный номер — 4B02-02-00138-L. Бумаги включены в Третий уровень котировального списка и Сектор роста. Размещение выпуска запланировано на начало августа. Ориентир ставки купона: ключевая ставка Банка России плюс 4,75% на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация. Эмитент сможет досрочно погасить бумаги в дату окончания 36-го купонного периода. Организатор — ИК «Юнисервис Капитал». Эмитент имеет кредитный рейтинг ruBB со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала облигации «Байсэл» серии 001P-01. Регистрационный номер — 4B02-01-00162-L-001P. Бумаги включены в Третий уровень котировального списка и Сектор роста. Параметры займа пока не раскрываются. Эмитент имеет кредитный рейтинг BB-.ru со стабильным прогнозом от НКР.

( Читать дальше )

Итоги торгов за 25.07.2024

- 26 июля 2024, 14:03

- |

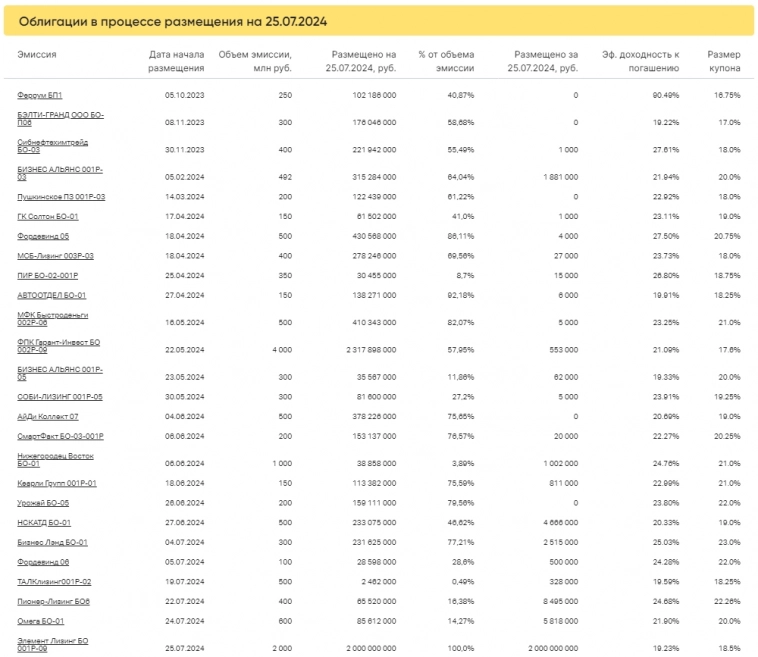

Коротко о торгах на первичном рынке

25 июля стартовало и завершилось за один день размещение выпуска Элемент Лизинг БО 001P-09 объемом 2 млрд за 704 сделки, средняя заявка 2 млн 840, 9 тыс. рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 421 выпуску составил 768,7 млн рублей, средневзвешенная доходность — 18,32%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Элемент Лизинг 001P-09 - размещена новая высокодоходная облигация (ВДО)

- 25 июля 2024, 18:03

- |

💼 Элемент Лизинг 001P-09 $RU000A1092S9

https://www.tbank.ru/invest/bonds/RU000A1092S9/

Рейтинг — ЭКСПЕРТ/АКРА ruA/A(RU)

Купон — Фиксированный

Величина купона — 15,21 ₽

Номинал — 1000 ₽

Количество выплат в год — 12

Дата погашения облигации — 10.07.2027

💡 Тинькофф стратегия Облигации ААА

&Облигации ААА

https://www.tbank.ru/invest/strategies/d1f27427-8f8a-4f7d-8b8f-da10cdf77f1c/

Стратегия подходит для инвесторов с небольшим бюджетом, которые рассматривают вложение денежных средств в облигации высокого и среднего рейтинга для долгосрочного инвестирования.

Покупаю корпоративные и офз облигации которым осталось до погашения от 3-х до 6-ти месяцев, так можно получить дополнительный доход не только с купонов, но и с погашения облигации.

Комиссия за сделки — Нет

Комиссия за следование — 0,167%

Комиссия за результат — 0,0%

Размещения в сегменте ВДО в мае-июне 2024г упали до минимумов с февраля 2023г — Frank Media со ссылкой на Иволгу Капитал

- 25 июля 2024, 14:21

- |

Если в марте 2024г объем размещений ВДО составил максимальные 7,6 млрд рублей, то в апреле этот рекорд был побит — 16,6 млрд рублей (правда, 10 млрд рублей из них было привлечено одним эмитентом — группой «Сегежа»). Однако уже в мае компании разместили высокодоходных облигаций лишь на 3,3 млрд рублей, а в июне — на 3,4 млрд рублей, что является минимальными показателями с февраля 2023 года (тогда было размещено ВДО на 3,2 млрд рублей).

Всего же за полгода 2024 года инвесторам был предложен 71 новый выпуск высокодоходных бондов, продолжалось размещение 17 выпусков, начавшихся в 2023 году. Почти половина (49%) эмитентов ВДО, размещавшихся в январе – июне, находились в рейтинговой группе «ВВВ», 19% — «ВВ», приблизительно по 9% пришлось на рейтинговые группы «ВВ», «ВВ+» и «ВВВ-», сегмент «B» и нерейтингованных бумаг занимал лишь 7%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал