SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

восток ойл

Новость о продаже доли в Восток Ойл позитивна для Роснефти - Финам

- 10 июня 2021, 15:18

- |

«Роснефть» продала вторую долю в своём проекте «Восток Ойл». В этот раз покупателем стал консорциум с участием крупного нефтетрейдера Vitol, а объём покупки составил 5%. Сумма сделки пока что не разглашается. Напомним, что ранее другой крупный нефтетрейдер Trafigura купил 10% проекта по внушительной оценке в 70 млрд евро. Высокая оценка объясняется добычей до 2 млн б/с к 2030 году, существенной поддержкой государства в виде налоговых льгот, а также премиальным качеством нефти.

ИГ «Финам»

На данный момент мы рекомендуем «Покупать» акции «Роснефти» с целевой ценой 590,8 руб., что соответствует апсайду 7,3%.

На наш взгляд, новость позитивна для акций «Роснефти», хотя и достаточно ожидаема. На данный момент «Восток Ойл» является ключевым проектом развития российского нефтяника. Каждая новая продажа доли с участием крупных международных инвесторов добавляет рынку уверенности в успешной реализации проекта. Всего планируется продать до 50% уставного капитала и использовать полученные средства на капитальные затраты в рамках реализации проекта, как это делает «Новатэк» со своими СПГ-заводами. Переговоры уже велись с индийскими и японскими инвесторами, в связи с чем в любой момент можно ожидать продажи очередных долей.Кауфман Сергей

ИГ «Финам»

На данный момент мы рекомендуем «Покупать» акции «Роснефти» с целевой ценой 590,8 руб., что соответствует апсайду 7,3%.

- комментировать

- Комментарии ( 0 )

Показатель свободного денежного потока Роснефти окажет поддержку дивидендным ожиданиям по году - Альфа-Банк

- 17 мая 2021, 17:00

- |

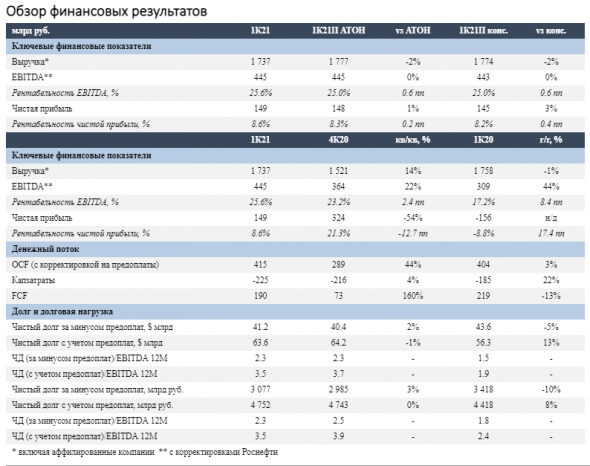

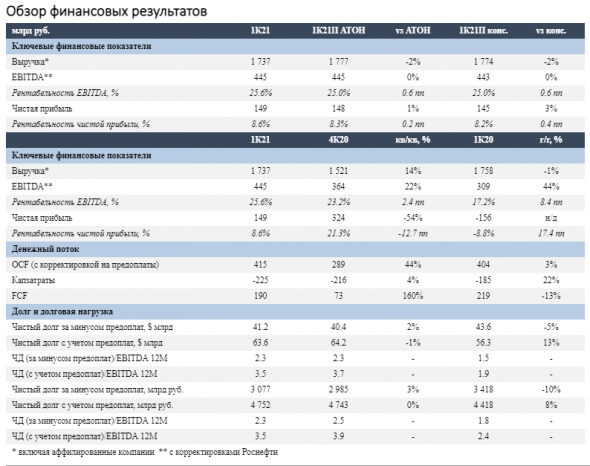

«Роснефть» в минувшую пятницу представила финансовые результаты за 1К21 по МСФО, которые в целом соответствовали ожиданиям рынка — рентабельность EBITDA выросла на 180 6. п. к/к на фоне роста цен на нефть, оптимизации расходов и положительного эффекта демпфера в формуле обратного акциза, который позволил компенсировать рост НДД и НДПИ, что привело к увеличению маржинальности EBITDA до уровня 25% впервые с 2K19. Несмотря на то, что операционные показатели компании продемонстрировали негативную динамику на фоне продажи зрелых непрофильных добывающих активов, прибыльность сегмента разведки и добычи выросла на 27% к/к в пересчёте на баррель нефтяного эквивалента. Если компании удастся сохранить текущие показатели эффективности, это может оказать существенное влияние на финансовые показатели компании по мере запуска более эффективных новых месторождений. В сочетании с уверенной генерацией СДП и увеличением чистой прибыли компании, результаты 1К21 оказались сопоставимы с уровнями, зарегистрированными до пандемии, в то время как предполагаемая дивидендная база выглядит увереннее, чем бумажная прибыль 2020 г.

Возвращаясь непосредственно к результатам компании, выручка за 1К21 увеличилась на 14% к/к до 1,74 млрд руб., что оказалось на 2% ниже консенсус-прогноза агентства «Интерфакс». Последнее главным образом обусловлено ростом выручки добывающего сегмента на 27% на фоне скачка цены Urals на 33% к/к (+37,5% Brent). Позитивный эффект от роста цен был частично компенсирован снижением добычи жидких углеводородов на 8% к/к на фоне продажи малорентабельных активов в 4K20. С учетом коррекции на списание активов, суточное производство углеводородов в 1K21 выросло на 1% к/к до 3,75 млн барр. в сутки после смягчения квот по добычи в рамках сделки OПEK+ в 2021 г. В сочетании с ростом добычи газа на 4,6% на фоне, главным образом, добычи на месторождениях Береговое и Зохр, выпуск углеводородов за 1K21 вырос на 1,5% к/к на сравнительной основе (исключая продажу активов). Тем не менее, совокупная добыча составила 4,76 млн барр. в сутки, что почти на 6% ниже базы сравнения 4K20.

Негативный эффект на операционные результаты был частично компенсирован мерами по дальнейшему сокращению расходов и улучшению маржи переработки. Так, операционные расходы на добычу снизились на 10% к/к на фоне оптимизации портфеля активов, тогда как расходы на переработку снизились на 19% к/к в рублевом выражении. Помимо этого, динамика перерабатывающего сегмента получила сильный импульс от улучшения демпфирующей составляющей на моторное топливо и обратного акциза на нефть, что привело к дополнительным 59 млрд руб. поступлений в EBITDA на фоне восстановления экспортных нетбэков на дизельное топливо и бензин.

Таким образом, корректированная на учёт запасов между сегментами и проч. разовые статьи, EBITDA сегмента нефтепереработки вернулась в положительную зону, тогда как EBITDA сегмента разведки и добычи увеличилась на 17% к/к, что привело к дальнейшему восстановлению прибыльности компании. В итоге, 1К21 EBITDA выросла на 22% к/к до 445 млрд руб. (+ 44% г/г), что полностью совпало с консенсус-прогнозом агентства “Интерфакс” (443 млрд руб.).

Ниже строки операционной прибыли мы не отмечаем никаких разовых статей, оказывающих существенное влияние на финансовый результат за 1К21; так, в результате незначительного укрепления курса рубля на 2,5% компания признала весьма умеренный доход по курсовым разницам в размере 5 млрд руб. Тем не менее, чистая прибыль оставалась довольно волатильной в последние сезоны отчётности, восстановившись с отрицательных значений на уровне 156 млрд руб. убытка в первом квартале прошлого года до уровня 324 млрд. в 4K20. В целом чистая прибыль за 1К21 составила 149 млрд руб., что оказалось на 2,8% выше ожиданий рынка (консенсус-прогноз агентства “Интерфакс” предусматривал чистую прибыль на уровне 145 млрд руб.). Тем не менее, чистая прибыль сократилась на 54% к/к, что, главным образом, было вызвано эффектом высокой базы 4K20 из-за признания разового позитивного эффекта от переоценки чистой приведенной стоимости месторождений Пайяхского кластера на уровне $6,6 млрд.

«Альфа-Банк»

Между тем, налоговая нагрузка Роснефти в 1К21 не претерпела существенных изменений, составив 2,2x в отношении чистого долга к EBITDA в долларовом выражении (против 2,3x на конец 2020 г.). Хотя совокупный долг (исключая предоплату) снизился почти на $2,9 млрд в 1K21, подушка ликвидности также существенно сократилась, что предусматривает коэффициент покрытия краткосрочных долговых обязательств на уровне 2,3x (против З,0х в 4K20). Тем не менее перспективы скорого восстановления на нефтяном рынке должны будут оказать поддержку финансовым результатам компаний нефтегазового сектора, что предполагает улучшение их финансового положения в долгосрочной перспективе.

Возвращаясь непосредственно к результатам компании, выручка за 1К21 увеличилась на 14% к/к до 1,74 млрд руб., что оказалось на 2% ниже консенсус-прогноза агентства «Интерфакс». Последнее главным образом обусловлено ростом выручки добывающего сегмента на 27% на фоне скачка цены Urals на 33% к/к (+37,5% Brent). Позитивный эффект от роста цен был частично компенсирован снижением добычи жидких углеводородов на 8% к/к на фоне продажи малорентабельных активов в 4K20. С учетом коррекции на списание активов, суточное производство углеводородов в 1K21 выросло на 1% к/к до 3,75 млн барр. в сутки после смягчения квот по добычи в рамках сделки OПEK+ в 2021 г. В сочетании с ростом добычи газа на 4,6% на фоне, главным образом, добычи на месторождениях Береговое и Зохр, выпуск углеводородов за 1K21 вырос на 1,5% к/к на сравнительной основе (исключая продажу активов). Тем не менее, совокупная добыча составила 4,76 млн барр. в сутки, что почти на 6% ниже базы сравнения 4K20.

Негативный эффект на операционные результаты был частично компенсирован мерами по дальнейшему сокращению расходов и улучшению маржи переработки. Так, операционные расходы на добычу снизились на 10% к/к на фоне оптимизации портфеля активов, тогда как расходы на переработку снизились на 19% к/к в рублевом выражении. Помимо этого, динамика перерабатывающего сегмента получила сильный импульс от улучшения демпфирующей составляющей на моторное топливо и обратного акциза на нефть, что привело к дополнительным 59 млрд руб. поступлений в EBITDA на фоне восстановления экспортных нетбэков на дизельное топливо и бензин.

Таким образом, корректированная на учёт запасов между сегментами и проч. разовые статьи, EBITDA сегмента нефтепереработки вернулась в положительную зону, тогда как EBITDA сегмента разведки и добычи увеличилась на 17% к/к, что привело к дальнейшему восстановлению прибыльности компании. В итоге, 1К21 EBITDA выросла на 22% к/к до 445 млрд руб. (+ 44% г/г), что полностью совпало с консенсус-прогнозом агентства “Интерфакс” (443 млрд руб.).

Ниже строки операционной прибыли мы не отмечаем никаких разовых статей, оказывающих существенное влияние на финансовый результат за 1К21; так, в результате незначительного укрепления курса рубля на 2,5% компания признала весьма умеренный доход по курсовым разницам в размере 5 млрд руб. Тем не менее, чистая прибыль оставалась довольно волатильной в последние сезоны отчётности, восстановившись с отрицательных значений на уровне 156 млрд руб. убытка в первом квартале прошлого года до уровня 324 млрд. в 4K20. В целом чистая прибыль за 1К21 составила 149 млрд руб., что оказалось на 2,8% выше ожиданий рынка (консенсус-прогноз агентства “Интерфакс” предусматривал чистую прибыль на уровне 145 млрд руб.). Тем не менее, чистая прибыль сократилась на 54% к/к, что, главным образом, было вызвано эффектом высокой базы 4K20 из-за признания разового позитивного эффекта от переоценки чистой приведенной стоимости месторождений Пайяхского кластера на уровне $6,6 млрд.

Мы также отмечаем, что компания существенно увеличила генерацию СДП (190 млрд руб., что в 2,6 раза выше показателей за 4K20), несмотря на рост интенсивности капитальных затрат (они выросли на 4% к/к, 22% г/г) на фоне реализации комплексного проекта “Восток Ойл”. Поскольку увеличение чистой прибыли находит прямое отражается в дивидендной доходности, предполагая теоретический вклад в размере 7,85 руб. по итогам 1К21, уверенный показатель СДП должен оказать поддержку дивидендным ожиданиям по году, превосходя предполагаемые дивидендные выплаты в 2,5 раз.Блохин Никита

«Альфа-Банк»

Между тем, налоговая нагрузка Роснефти в 1К21 не претерпела существенных изменений, составив 2,2x в отношении чистого долга к EBITDA в долларовом выражении (против 2,3x на конец 2020 г.). Хотя совокупный долг (исключая предоплату) снизился почти на $2,9 млрд в 1K21, подушка ликвидности также существенно сократилась, что предусматривает коэффициент покрытия краткосрочных долговых обязательств на уровне 2,3x (против З,0х в 4K20). Тем не менее перспективы скорого восстановления на нефтяном рынке должны будут оказать поддержку финансовым результатам компаний нефтегазового сектора, что предполагает улучшение их финансового положения в долгосрочной перспективе.

Роснефть опубликовала сильные результаты - Атон

- 14 мая 2021, 21:27

- |

«Роснефть» опубликовала неплохие результаты – показатели за 1К21 были поддержаны благоприятной ценовой конъюнктурой, но отразили продажу малорентабельных активов (выручка оказалась на 2% ниже консенсуса, EBITDA совпала с ожиданиями, чистая прибыль превысила консенсус-прогноз на 3%). Высокий уровень операционного денежного потока обеспечил занчительный рост FCF (в 2.6 раза кв/кв).

В настоящий момент «Роснефть» торгуется с мультипликатором EV/EBITDA 2021П 4.7x, что соответствует среднему 2-летнему уровню и на 9% выше уровня сопоставимых российских нефтегазовых компаний.

«Роснефть» опубликовала сильные результаты, поддержанные ростом цен. Выручка (1 737 млрд, +14% кв/кв) оказалась чуть ниже консенсуса и оценок АТОНа – она была поддержана более высокими ценами на нефть (Urals +30% кв/кв в рублевом выражении), однако позитивный эффект был частично нивелирован ухудшением операционных показателей. Добыча углеводородов упала на 5.6%, добыча жидких углеводородов – на 5.9% кв/кв, а газа – на 4.8% кв/кв. Более низкие показатели объясняются продажей Роснефтью низкорентабельных активов в конце 2020, с корректировкой на которую добыча углеводородов выросла на 1% кв/кв. Показатели переработки, наоборот, оказались сильнее кв/кв: объемы переработки выросли на 2.1% кв/кв благодаря улучшению динамики на российских НПЗ (+4.5% кв/кв), тогда как объемы переработки на международных НПЗ сократились на 17.5% кв/кв, в основном из-за повторных локдаунов. EBITDA (445 млрд руб., +22% кв/кв) совпала с нашими оценками и была, в том числе, поддержана снижением операционных расходов в сегменте добычи (-1.5% кв/кв в руб./бнэ) за счет сезонных факторов и продажи активов с меньшей рентабельностью. Рентабельность EBITDA составила 25.6%. В сегменте добычи EBITDA была поддержана более низкими операционными затратами, однако отразила возросшую налоговую нагрузку (скоррект. EBITDA +16.5% кв/кв до 467 млрд руб., рентабельность 41% против 45% в 4К20), в то время как в сегменте переработки EBITDA вернулась в плюс, достигнув 1 млрд руб. против –27 млрд руб. в 4К20.

Чистая прибыль «Роснефти» в 1К21 составила 149 млрд руб., что практически совпало с нашими оценками, но соответствует снижению на 54% кв/кв, поскольку показатели за 4К20 отразили разовые статьи, включая признание прибыли от приобретения активов Таймырнефтегаза, а также обесценение активов. Более того, 1К21 был отмечен существенно более низким эффектом от курсовых разниц в размере 5 млрд руб. против 64 млрд руб. в 4К. FCF составил 190 млрд руб., увеличившись в 2.6 раза за счет сильной динамики операционного денежного потока (415 млрд руб., в том числе 25 млрд за счет высвобождения оборотного капитала). Величина капзатрат в 1К21 составила 225 млрд руб., показав рост на 4% кв/кв. Чистый долг, включая предоплаты, упал на 1% кв/кв в долларовом выражении, а соотношение ЧД/EBITDA составило 3.5x.

Телеконференция – основные моменты. «Роснефть» представила новые данные по проекту Восток Ойл, отметив, что была разработана программа опытно-промышленной эксплуатации, осуществление которой начнется в 2022. Кроме того, определены места расположения приоритетных для компании площадок кустов скважин для эксплуатационного бурения. Восток Ойл включает в себя 52 лицензионных участка и 13 открытых месторождений углеводородов. Группа ведет переговоры по проекту с потенциальными новыми партнерами – в этом году ожидается заключение новых сделок по продаже долей в проекте.

Газовые проекты. «Роснефть» сообщила о начале добычи газа в 1К21 на месторождении Роспан, в 2021 объем добычи должен достичь 14 млрд м³. Начало добычи на Харампурском месторождении, которое ранее было отложено, должно состояться в 3К22.

«Роснефть» не назвала точную сумму планируемых капзатрат на 2021, отметив, что она будет несколько выше уровня 2020 (785 млрд руб.). Согласно текущим консенсус-оценкам, капзатраты в 2021 ожидаются на уровне 955 млрд руб.). Более 90% общего объема капзатрат будет направлено на upstream-проекты (разведку и добычу).

«Роснефть» остается одним из наших фаворитов в секторе, поскольку мы ожидаем, что рынок будет уделять все большее внимания проекту Восток Ойл. Мы рассматриваем возможные сделки по продаже долей в проекте (которые могут состояться уже в этом году) в качестве важнейших катализаторов стоимости акций компании.Атон

В настоящий момент «Роснефть» торгуется с мультипликатором EV/EBITDA 2021П 4.7x, что соответствует среднему 2-летнему уровню и на 9% выше уровня сопоставимых российских нефтегазовых компаний.

«Роснефть» опубликовала сильные результаты, поддержанные ростом цен. Выручка (1 737 млрд, +14% кв/кв) оказалась чуть ниже консенсуса и оценок АТОНа – она была поддержана более высокими ценами на нефть (Urals +30% кв/кв в рублевом выражении), однако позитивный эффект был частично нивелирован ухудшением операционных показателей. Добыча углеводородов упала на 5.6%, добыча жидких углеводородов – на 5.9% кв/кв, а газа – на 4.8% кв/кв. Более низкие показатели объясняются продажей Роснефтью низкорентабельных активов в конце 2020, с корректировкой на которую добыча углеводородов выросла на 1% кв/кв. Показатели переработки, наоборот, оказались сильнее кв/кв: объемы переработки выросли на 2.1% кв/кв благодаря улучшению динамики на российских НПЗ (+4.5% кв/кв), тогда как объемы переработки на международных НПЗ сократились на 17.5% кв/кв, в основном из-за повторных локдаунов. EBITDA (445 млрд руб., +22% кв/кв) совпала с нашими оценками и была, в том числе, поддержана снижением операционных расходов в сегменте добычи (-1.5% кв/кв в руб./бнэ) за счет сезонных факторов и продажи активов с меньшей рентабельностью. Рентабельность EBITDA составила 25.6%. В сегменте добычи EBITDA была поддержана более низкими операционными затратами, однако отразила возросшую налоговую нагрузку (скоррект. EBITDA +16.5% кв/кв до 467 млрд руб., рентабельность 41% против 45% в 4К20), в то время как в сегменте переработки EBITDA вернулась в плюс, достигнув 1 млрд руб. против –27 млрд руб. в 4К20.

Чистая прибыль «Роснефти» в 1К21 составила 149 млрд руб., что практически совпало с нашими оценками, но соответствует снижению на 54% кв/кв, поскольку показатели за 4К20 отразили разовые статьи, включая признание прибыли от приобретения активов Таймырнефтегаза, а также обесценение активов. Более того, 1К21 был отмечен существенно более низким эффектом от курсовых разниц в размере 5 млрд руб. против 64 млрд руб. в 4К. FCF составил 190 млрд руб., увеличившись в 2.6 раза за счет сильной динамики операционного денежного потока (415 млрд руб., в том числе 25 млрд за счет высвобождения оборотного капитала). Величина капзатрат в 1К21 составила 225 млрд руб., показав рост на 4% кв/кв. Чистый долг, включая предоплаты, упал на 1% кв/кв в долларовом выражении, а соотношение ЧД/EBITDA составило 3.5x.

Телеконференция – основные моменты. «Роснефть» представила новые данные по проекту Восток Ойл, отметив, что была разработана программа опытно-промышленной эксплуатации, осуществление которой начнется в 2022. Кроме того, определены места расположения приоритетных для компании площадок кустов скважин для эксплуатационного бурения. Восток Ойл включает в себя 52 лицензионных участка и 13 открытых месторождений углеводородов. Группа ведет переговоры по проекту с потенциальными новыми партнерами – в этом году ожидается заключение новых сделок по продаже долей в проекте.

Газовые проекты. «Роснефть» сообщила о начале добычи газа в 1К21 на месторождении Роспан, в 2021 объем добычи должен достичь 14 млрд м³. Начало добычи на Харампурском месторождении, которое ранее было отложено, должно состояться в 3К22.

«Роснефть» не назвала точную сумму планируемых капзатрат на 2021, отметив, что она будет несколько выше уровня 2020 (785 млрд руб.). Согласно текущим консенсус-оценкам, капзатраты в 2021 ожидаются на уровне 955 млрд руб.). Более 90% общего объема капзатрат будет направлено на upstream-проекты (разведку и добычу).

Результаты Роснефти оказались немного лучше ожиданий рынка - Промсвязьбанк

- 14 мая 2021, 19:17

- |

Сегодня финансовую отчетность по МСФО за 1 кв. 2021 г. представила «Роснефть». Результаты оказались немного лучше ожиданий рынка. Отмечаем наращивание рентабельности EBITDA до 26% и получение прибыли против убытка в 1 кв. 2020 г. С учетом полученных результатов и исходя из дивидендной политики, а также на фоне ожидаемых сильных результатов и во 2 кв. 2021 г., акционеры «Роснефти» могут рассчитывать на высокие полугодовые дивиденды.

«Роснефть» отчиталась за 1 кв. 2021 г. лучше ожиданий. Выручка снизилась на 1%, что было обусловлено падением объемов реализации как нефти на 33% г/г, так и нефтепродуктов – на 14,5% г/г за счет сохраняющейся неблагоприятной эпидемиологической ситуации в мире и низкого спроса на энергоносители. Также снижению выручки способствовали низкие производственные результаты вследствие необходимости участия в соглашении ОПЕК+. Тем не менее, за счет сильного роста цен на нефть и нефтепродукты как в рублях, так и в долларах, снижение выручки было небольшим.

EBITDA напротив показала рост на 44% г/г – до 445 млрд руб. вследствие ценового фактора, а также за счет контроля над затратами, которые сократились за период на 9,8% — до 1,5 трлн руб. против 1,65 трлн руб. Также отметим и положительный эффект «обратного акциза», который позволил сократить расходы «Роснефти» на уплату акцизов до 59 млрд руб. со 141 млрд руб. в 1 кв. 2020 г. На фоне роста EBITDA подросла и рентабельность – до 26% по сравнению с 18% в 1 кв. 2020 г.

По итогам 1 кв. 2021 г. «Роснефть» получила 149 млрд руб. чистой прибыли против убытка в 156 млрд руб. годом ранее. Получение такого результата обусловлено ростом операционной прибыли в 2,4 раза – до 243 млрд руб., снижением финансовых расходов и получением прибыли по курсовым разницам в 5 млрд руб. вместо убытка в 177 млрд руб. в 1 кв. 2020 г. Рентабельность по чистой прибыли составила 8%.

Капитальные затраты «Роснефти» в 1 кв. 2021 г. выросли на 22% — до 225 млрд руб., что повлекло за собой снижение свободного денежного потока, однако он остался все равно в зоне положительных значений – 190 млрд руб. Рост капзатрат связан в основном с началом работ по одному из ключевых проектов компании – Восток Ойл.

Долговая нагрузка «Роснефти» на конец 1 кв. 2021 г. составила 2,2х (соотношение чистый долг/EBITDA), что является вполне комфортным уровнем.

«Промсвязьбанк»

«Роснефть» отчиталась за 1 кв. 2021 г. лучше ожиданий. Выручка снизилась на 1%, что было обусловлено падением объемов реализации как нефти на 33% г/г, так и нефтепродуктов – на 14,5% г/г за счет сохраняющейся неблагоприятной эпидемиологической ситуации в мире и низкого спроса на энергоносители. Также снижению выручки способствовали низкие производственные результаты вследствие необходимости участия в соглашении ОПЕК+. Тем не менее, за счет сильного роста цен на нефть и нефтепродукты как в рублях, так и в долларах, снижение выручки было небольшим.

EBITDA напротив показала рост на 44% г/г – до 445 млрд руб. вследствие ценового фактора, а также за счет контроля над затратами, которые сократились за период на 9,8% — до 1,5 трлн руб. против 1,65 трлн руб. Также отметим и положительный эффект «обратного акциза», который позволил сократить расходы «Роснефти» на уплату акцизов до 59 млрд руб. со 141 млрд руб. в 1 кв. 2020 г. На фоне роста EBITDA подросла и рентабельность – до 26% по сравнению с 18% в 1 кв. 2020 г.

По итогам 1 кв. 2021 г. «Роснефть» получила 149 млрд руб. чистой прибыли против убытка в 156 млрд руб. годом ранее. Получение такого результата обусловлено ростом операционной прибыли в 2,4 раза – до 243 млрд руб., снижением финансовых расходов и получением прибыли по курсовым разницам в 5 млрд руб. вместо убытка в 177 млрд руб. в 1 кв. 2020 г. Рентабельность по чистой прибыли составила 8%.

Капитальные затраты «Роснефти» в 1 кв. 2021 г. выросли на 22% — до 225 млрд руб., что повлекло за собой снижение свободного денежного потока, однако он остался все равно в зоне положительных значений – 190 млрд руб. Рост капзатрат связан в основном с началом работ по одному из ключевых проектов компании – Восток Ойл.

Долговая нагрузка «Роснефти» на конец 1 кв. 2021 г. составила 2,2х (соотношение чистый долг/EBITDA), что является вполне комфортным уровнем.

Мы положительно оцениваем результаты «Роснефти», отмечая, что несмотря на все еще слабый мировой спрос на энергоносители и падение производственных результатов из-за участия в соглашении ОПЕК+, компания нарастила рентабельность и получила прибыль. Мы полагаем, что во 2 кв. «Роснефть» улучшит производственные показатели и нарастит объемы реализации на фоне чуть лучшей ситуации со спросом и смягчения условий ОПЕК+. А рост цен на нефть и нефтепродукты окажет поддержку финрезультатам. С учетом текущей дивидендной политики Роснефти (не менее 50% от чистой прибыли по МСФО) мы полагаем, что акционеры могут рассчитывать на неплохие выплаты по итогам 1 полугодия. По нашим оценкам, дивиденд за 1 полугодие 2021 г. может составить 17-19 руб./акцию, что дает ориентировочно 3-3,5% доходности. Мы рекомендуем «покупать» акции Роснефти с целью в 645 руб. за акцию, потенциал роста от текущей цены – 18%.Крылова Екатерина

«Промсвязьбанк»

Роснефть отчиталась на уровне ожиданий - Финам

- 14 мая 2021, 13:02

- |

«Роснефть» представила отчётность по МСФО за первый квартал 2021 года. Выручки нефтяника снизилась на 1,2% до 1737 млрд руб, а EBITDA выросла на 44% г/г до 445 млрд руб. Оба основных показателя оказались близки как к нашим ожиданиям, так и к ожиданиям рынка. Чистая прибыль в отличии от результатов годовой давности не пострадала от курсовых разниц, что позволило ей выйти в положительную область и достигнуть 149 млрд руб.

При этом свободный денежный поток снизился на 13,2% г/г. Это в первую очередь связано с ростом капитальных затрат, которые выросли из-за увеличения расходов на проект Восток ойл более, чем в два раза год к году. Вероятно, в ближайшие годы расходы на Восток ойл будут только расти, но пока у Роснефти более, чем достаточно операционного денежного потока, чтобы покрывать и дивиденды, и эти расходы.

Операционные результаты неизбежно оказались под давлением соглашения ОПЕК+. Добыча ЖУВ снизилась на 19,2% г/г, а производство нефтепродуктов и нефтехимии — на 7,3% г/г. С мая ОПЕК+ начала смягчение ограничений, в связи с чем уже во втором квартале операционные результаты будут улучшаться.

ИГ «Финам»

При этом свободный денежный поток снизился на 13,2% г/г. Это в первую очередь связано с ростом капитальных затрат, которые выросли из-за увеличения расходов на проект Восток ойл более, чем в два раза год к году. Вероятно, в ближайшие годы расходы на Восток ойл будут только расти, но пока у Роснефти более, чем достаточно операционного денежного потока, чтобы покрывать и дивиденды, и эти расходы.

Операционные результаты неизбежно оказались под давлением соглашения ОПЕК+. Добыча ЖУВ снизилась на 19,2% г/г, а производство нефтепродуктов и нефтехимии — на 7,3% г/г. С мая ОПЕК+ начала смягчение ограничений, в связи с чем уже во втором квартале операционные результаты будут улучшаться.

В целом отчётность можно оценить нейтрально. Основные финансовые показатели выросли благодаря росту цен на нефть и ослаблению рубля, однако с высокой точностью совпали с ожиданиями. Кроме того, сейчас финансовые результаты имеют меньшее значение для капитализации «Роснефти», чем успехи в развитии проекта Восток ойл, о которых менеджмент, вероятно, расскажет на конференц-звонке, который состоится сегодня в 16:00 МСК.Кауфман Сергей

На данный момент мы рекомендуем покупать акции «Роснефти» с целевой ценой 590,8 руб, что соответствует апсайду 8,6%.

ИГ «Финам»

Роснефть улучшит финансовые результаты по сравнению с прошлым годом - Финам

- 13 мая 2021, 16:38

- |

Завтра, 14 мая, «Роснефть» представит финансовые результаты по МСФО за первый квартал 2021 года. Мы ожидаем, что выручка компании снизится на 1,1% г/г до 1746,4 млрд руб, EBITDA вырастет на 45,5% до 449,8 млрд руб. Чистая прибыль, которая в прошлом году была отрицательной из-за курсовых разниц, станет положительной и, по нашим оценкам, достигнет 141,9 млрд руб.

Положительно на финансовых результатах «Роснефти» в первую очередь сказался рост цен на нефть, которые в рублях в первом квартале в некоторые моменты превышали 5000 руб. за баррель. Негативным моментом стали снижение добычи в рамках ограничений ОПЕК+, а также все еще низкая маржа нефтепереработки.

На конференц-звонке, который состоится в этот же день в 16:00 МСК, в центре внимания инвесторов будут новости по потенциалу продажи новых долей в проекте Восток ойл и в целом актуальные планы по развитию данного проекта. Кроме того, менеджмент может дать комментарии насчёт общей ситуации на рынке нефти, а также хода развития проекта Роспан.

ИГ «Финам»

Положительно на финансовых результатах «Роснефти» в первую очередь сказался рост цен на нефть, которые в рублях в первом квартале в некоторые моменты превышали 5000 руб. за баррель. Негативным моментом стали снижение добычи в рамках ограничений ОПЕК+, а также все еще низкая маржа нефтепереработки.

На конференц-звонке, который состоится в этот же день в 16:00 МСК, в центре внимания инвесторов будут новости по потенциалу продажи новых долей в проекте Восток ойл и в целом актуальные планы по развитию данного проекта. Кроме того, менеджмент может дать комментарии насчёт общей ситуации на рынке нефти, а также хода развития проекта Роспан.

На данный момент мы рекомендуем покупать акции «Роснефти» с целевой ценой 590,8 руб., что соответствует апсайду 7,8%.Кауфман Сергей

ИГ «Финам»

Роснефть отчитается в пятницу, 14 мая и проведет телеконференцию - Атон

- 12 мая 2021, 13:04

- |

Роснефть опубликует свои финансовые результаты за 1К21 по МСФО в пятницу (14 мая).

Телеконференция: 14 мая 2021 (пятница) в 16:00 по Москве (14:00 по Лондону); дозвон +7 495 283 97 05 (Россия), 0800 640 64 41 (Великобритания); ID конференции: 394 886 (на английском), 053 265 (на русском). Во время телеконференции мы сосредоточимся на комментариях к прогнозу на 2021 год, а также на любой новой информации, касающейся проекта Восток Ойл.

Мы ожидаем, что выручка увеличится до 1 777 млрд руб. (+17% кв/кв), отражая рост цен на нефть (Urals подорожала на 31% кв/кв за квартал в рублевом эквиваленте), но будет частично нивелирована эффектом от продажи малорентабельных активов. По нашим оценкам, EBITDA вырастет на 24% кв/кв до 445 млрд руб., а рентабельность EBITDA увеличится до 25% (против 24% в 4К20). По нашим оценкам, чистая прибыль за 1К21 составит 148 млрд руб. против 324 млрд руб. за 4К20.Атон

Телеконференция: 14 мая 2021 (пятница) в 16:00 по Москве (14:00 по Лондону); дозвон +7 495 283 97 05 (Россия), 0800 640 64 41 (Великобритания); ID конференции: 394 886 (на английском), 053 265 (на русском). Во время телеконференции мы сосредоточимся на комментариях к прогнозу на 2021 год, а также на любой новой информации, касающейся проекта Восток Ойл.

Высокие дивиденды Роснефти ожидаются уже в 2021-2022 годах - Атон

- 27 апреля 2021, 20:51

- |

«Роснефть» оправдала наши ожидания, укрепившись на 24% с начала года, отметив самый сильный рост в нефтегазовом секторе. Мы ожидаем, что такая сильная динамика сохранится в 2021, поскольку мы рассматриваем Роснефть как уникальную комбинацию роста (проект Восток Ойл может привести к стабильному росту добычи Роснефти на протяжении всего текущего десятилетия, при условии, что ограничения ОПЕК+ будут ослаблены или полностью сняты) и превосходной дивидендной доходности.

Мы считаем Восток Ойл основным драйвером для акций в ближайшие годы. Наша оценка ЧПС составляет $69.7 млрд (по условиям сделки с Trafigura, проект был оценен приблизительно в $85 млрд), и мы полагаем, что по мере того как проект будет все больше учитываться в оценке Роснефти, цена ее акций будет расти. Мы сохраняем консервативную позицию, учитывая на данном этапе всего 25% ЧПС Восток Ойл, что добавляет $1.6/ADR к нашей оценке справедливой стоимости бумаги. На наш взгляд, объявления о продаже долей в проекте (на настоящий момент Роснефть планирует продать 50% -1 акцию в Восток Ойл) могут появиться уже в этом году и скорее всего станут важным катализатором для акций.

Рост еще впереди, а высокие дивиденды ожидаются уже в 2021-2022. Роснефть приятно удивила рынок, вернув свою чистую прибыль в позитивную зону в последнем квартале 2020, что предполагает дивидендную доходность 1% за 2020. Мы ожидаем, что в течение следующих нескольких лет дивидендный профиль Роснефти существенно улучшится: Роснефть не планирует снижать свои дивиденды для финансирования проекта Восток Ойл. Исходя из наших допущений по цене нефти и валютному курсу, мы полагаем, что ее дивидендная доходность вырастет до 9%/10% за 2021 и 2022 соответственно.

Оценка. Для оценки Роснефти мы использовали метод DCF и метод оценки по мультипликаторам. Наша объединенная оценка дала целевую цену $9.8 с потенциалом роста 39% к текущей рыночной цене. Стоимость капитала Роснефти была рассчитана с использованием бета 1.2, безрисковой ставки 3.5%, WACC 8.6% и темпов роста в постпрогнозный период 0%. Мы также учли 25% ЧПС Восток Ойл (наша оценка – $69.7 млрд), что добавило $1.6 к нашей целевой цене ADR. Для оценки по мультипликаторам мы использовали целевой форвардный мультипликатор EV/EBITDA 4.5 и P/E 7.0.

Федорова Мария

«Атон»

Мы считаем Восток Ойл основным драйвером для акций в ближайшие годы. Наша оценка ЧПС составляет $69.7 млрд (по условиям сделки с Trafigura, проект был оценен приблизительно в $85 млрд), и мы полагаем, что по мере того как проект будет все больше учитываться в оценке Роснефти, цена ее акций будет расти. Мы сохраняем консервативную позицию, учитывая на данном этапе всего 25% ЧПС Восток Ойл, что добавляет $1.6/ADR к нашей оценке справедливой стоимости бумаги. На наш взгляд, объявления о продаже долей в проекте (на настоящий момент Роснефть планирует продать 50% -1 акцию в Восток Ойл) могут появиться уже в этом году и скорее всего станут важным катализатором для акций.

Рост еще впереди, а высокие дивиденды ожидаются уже в 2021-2022. Роснефть приятно удивила рынок, вернув свою чистую прибыль в позитивную зону в последнем квартале 2020, что предполагает дивидендную доходность 1% за 2020. Мы ожидаем, что в течение следующих нескольких лет дивидендный профиль Роснефти существенно улучшится: Роснефть не планирует снижать свои дивиденды для финансирования проекта Восток Ойл. Исходя из наших допущений по цене нефти и валютному курсу, мы полагаем, что ее дивидендная доходность вырастет до 9%/10% за 2021 и 2022 соответственно.

Оценка. Для оценки Роснефти мы использовали метод DCF и метод оценки по мультипликаторам. Наша объединенная оценка дала целевую цену $9.8 с потенциалом роста 39% к текущей рыночной цене. Стоимость капитала Роснефти была рассчитана с использованием бета 1.2, безрисковой ставки 3.5%, WACC 8.6% и темпов роста в постпрогнозный период 0%. Мы также учли 25% ЧПС Восток Ойл (наша оценка – $69.7 млрд), что добавило $1.6 к нашей целевой цене ADR. Для оценки по мультипликаторам мы использовали целевой форвардный мультипликатор EV/EBITDA 4.5 и P/E 7.0.

Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА, и Роснефть остается одним из наших фаворитов среди покрываемых нами нефтегазовых компаний. Основные риски, которые мы выделяем – рост потенциального санкционного давления и риски реализации проекта Восток Ойл.Бутко Анна

Федорова Мария

«Атон»

Дивидендная доходность Роснефти в 2021 году вырастет до более привлекательных 7,5% - Финам

- 23 апреля 2021, 16:41

- |

СД «Роснефти» рекомендовал выплатить 6,94 руб. на акцию в качестве дивидендов по итогам 2020 года. Дивидендная доходность может составить скромные 1,3%. Размер дивидендов соответствует дивидендной политике и составляет 50% чистой прибыли по МСФО. Интересно отметить, что «Роснефть» не стала исключать квазиказначейские акции из расчёта дивидендов, что могло бы немного увеличить их размер на акцию.

Скромный размер дивидендов связан не только с тяжёлым для нефтегазовой отрасли 2020 годом на фоне пандемии, но и разовыми факторами. В 2020 году «Роснефть» получила 167 млрд руб. убытков по курсовым разницам и 382 млрд руб. убытков от обесценения активов и гудвила. Частично компенсировали данные убытки и позволили выйти в прибыль по итогам года положительные переоценки активов по сделкам, связанным с проектом Восток Ойл.

ИГ «Финам»

Мы продолжаем умеренно позитивно смотреть на акции «Роснефти» и рекомендуем покупать их с целевой ценой 590,8 руб., что соответствует апсайду 10,1%.

Скромный размер дивидендов связан не только с тяжёлым для нефтегазовой отрасли 2020 годом на фоне пандемии, но и разовыми факторами. В 2020 году «Роснефть» получила 167 млрд руб. убытков по курсовым разницам и 382 млрд руб. убытков от обесценения активов и гудвила. Частично компенсировали данные убытки и позволили выйти в прибыль по итогам года положительные переоценки активов по сделкам, связанным с проектом Восток Ойл.

В любом случае, дивиденды по итогам 2020 года никак не влияют на текущую оценку акций компании. В 2021 году мы ожидаем роста дивидендной доходности до более привлекательных 7,5%. При этом ключевым фактором в инвестиционной истории «Роснефти» всё ещё остаётся развитие проекта Восток Ойл и возможные новости насчёт продажи новых долей в нём.Кауфман Сергей

ИГ «Финам»

Мы продолжаем умеренно позитивно смотреть на акции «Роснефти» и рекомендуем покупать их с целевой ценой 590,8 руб., что соответствует апсайду 10,1%.

Совкомфлот предлагает уникальную возможность для инвестиций в российский транспортный сектор - Альфа-Банк

- 14 апреля 2021, 16:54

- |

Мы приступаем к анализу «Совкомфлота», одного из ведущих транспортных операторов в Северном полушарии, в распоряжении которого находится крупнейший в мире флот танкеров ледового класса. Специализируясь главным образом на транспортировке углеводородов, группа в значительной степени интегрирована в производственную цепь глобальных нефтегазовых компаний, обслуживая почти 20% российских морских перевозок углеводородов. Компания главным образом представлена в акваториях Балтийского и Северного морей и обладает уникальной экспертизой и опытом работы в суровых климатических условиях российского севера.

Несмотря на то, что рынок транспортировки энергоносителей характеризуется высокой конкуренцией и по-прежнему сильно фрагментирован, экстремальные погодные условия создают существенные входные барьеры для операторов, не имеющих опыта мореходства в условиях сложной ледовой обстановки. По этой причине Арктика остается регионом, недоступным для большинства конкурентов даже на пороге экспансии российского сектора углеводородов в этом регионе, значительное расширение которого ожидается уже в этом десятилетии. Будучи главным выгодоприобритателем последнего, Совкомфлот делает уверенные шаги на пути к тому, чтобы стать одним из ведущих мировых провайдеров услуг в секторе морских грузоперевозок, в том числе за счёт монетизации колоссального потенциала Северного морского пути. Тем не менее, хотя перспективы роста в этом регионе представляются огромными, менеджмент продолжает искать возможности по диверсификации своего бизнеса с целью сохранить относительно сбалансированную структуру выручки (почти половина выручки в тайм-чартерном эквиваленте приходится на зарубежные поставки) и широкую клинетскую базу (на долю крупнейших международных компаний и торговых домов приходится свыше 37% и 11% выручки в тайм- чартерном эквиваленте соответственно).

( Читать дальше )

Несмотря на то, что рынок транспортировки энергоносителей характеризуется высокой конкуренцией и по-прежнему сильно фрагментирован, экстремальные погодные условия создают существенные входные барьеры для операторов, не имеющих опыта мореходства в условиях сложной ледовой обстановки. По этой причине Арктика остается регионом, недоступным для большинства конкурентов даже на пороге экспансии российского сектора углеводородов в этом регионе, значительное расширение которого ожидается уже в этом десятилетии. Будучи главным выгодоприобритателем последнего, Совкомфлот делает уверенные шаги на пути к тому, чтобы стать одним из ведущих мировых провайдеров услуг в секторе морских грузоперевозок, в том числе за счёт монетизации колоссального потенциала Северного морского пути. Тем не менее, хотя перспективы роста в этом регионе представляются огромными, менеджмент продолжает искать возможности по диверсификации своего бизнеса с целью сохранить относительно сбалансированную структуру выручки (почти половина выручки в тайм-чартерном эквиваленте приходится на зарубежные поставки) и широкую клинетскую базу (на долю крупнейших международных компаний и торговых домов приходится свыше 37% и 11% выручки в тайм- чартерном эквиваленте соответственно).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал