вдо

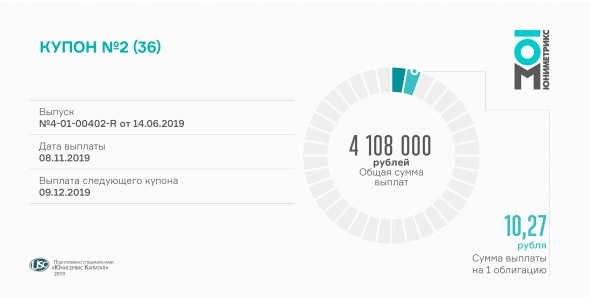

Второй купон по облигациям выплатил «Юниметрикс»

- 08 ноября 2019, 14:53

- |

Нефтетрейдер перечислил в Национальный расчетный депозитарий более 4 млн рублей за второй купонный период.

Выплата состоялась сегодня по ставке 12,5% годовых. Размер выплаты на одну облигацию составляет 10,27 рубля.

«Юниметрикс» разместил выпуск биржевых облигаций на сумму 400 млн рублей (RU000A100T81) в сентябре. Номинал ценной бумаги — 1 тыс. рублей. Срок обращения выпуска — 3 года. Купон выплачивается ежемесячно. Ставка установлена на все 36 купонных периодов. Начиная с июня 2020 г. у компании возникает ежемесячное право на выкуп облигаций по номинальной стоимости.

Ранее мы опубликовали анализ промежуточной бухгалтерской отчетности эмитента. За 9 месяцев 2019 г. «Юниметрикс» заработал в 3 раза больше выручки, чем за январь-сентябрь 2018 г. — свыше 2 млрд рублей.

- комментировать

- Комментарии ( 0 )

«Нафтатранс плюс» повышает рентабельность

- 08 ноября 2019, 13:51

- |

Валовая прибыль топливной компании по итогам 9 месяцев выросла на 50%, до 240 млн рублей, при сохранении выручки на уровне трех кварталов 2018 г.

Операционная прибыль за год увеличилась на 33% и составила 104,3 млн рублей. Капитал за счет нераспределенной прибыли превысил 100 млн рублей. Почти без изменений остался финансовый долг «Нафтатранс плюс» — 982 млн рублей. Показатели долговой нагрузки улучшились: долг /EBIT сократился до уровня ниже 7,3x, долг в выручке не превышает 17%.

Рост активов почти на 300 млн рублей относительно января-сентября 2018 г. обеспечило увеличение запасов на 40 млн рублей и отсрочек от поставщиков. Оборачиваемость запасов держится на уровне 30 дней, дебиторской задолженности — не более 45 дней, расчеты по кредиторской задолженности не превышают 14 дней.

Промежуточную отчетность также опубликовал поручитель «Нафтатранс плюс» по облигационному займу — «АЗС-Люкс». Компания управляет сетью автозаправочных станций в Новосибирске под собственным брендом «Энергия» и по франшизе «Лукойл» и Shell.

( Читать дальше )

Анализ промежуточной бухгалтерской отчетности «ИТЦ-Трейд»

- 08 ноября 2019, 12:21

- |

По итогам 9 месяцев 2019 г. выручка сибирского поставщика бумажных изделий составила 480,1 млн руб., EBIT — 15,3 млн руб., чистая прибыль — 4,6 млн руб.

Выручка в отношении трех кварталов прошлого года сократилась на 15,2%, однако за счет выполнения более маржинальных контрактов валовая рентабельность увеличилась с 11,8% до 16,2% на конец сентября 2019 г.

Из-за роста коммерческих издержек, связанных с исполнением контрактов, операционная рентабельность снизилась. Вместе с тем компания оптимизировала долговую нагрузку и существенно сократила проценты к уплате, в результате чистая прибыль превысила 4,6 млн руб., чистая рентабельность составила 1%.

«ИТЦ-Трейд» продолжил в третьем квартале работу над эффективностью контрактов, ускорив операционный цикл на 11 дней: оборот запасов сократился с 63 до 54 дней, дебиторской задолженности — с 56 до 48 дней.

Собственный капитал продолжает расти за счет нераспределенной прибыли, на конец третьего квартала он составил 37,8 млн руб.

( Читать дальше )

Коротко главном на 08.11.2019

- 08 ноября 2019, 08:39

- |

- «ЛЕГЕНДА» сообщило о привлечении займа на 320,16 млн рублей;

- «ИНГРАД» выступило поручителем в двух кредитных сделках дочерней компании на 8,8 млрд рублей;

- Банк России подвел итоги двух месяцев торгов по ОФЗ-н

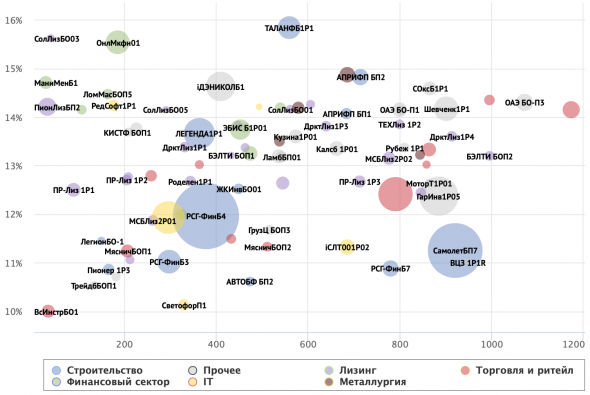

Выпуски«РСГ-Финанс» и «Самолет» занимают заметное место в интерактивном ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

«Транс-Миссия» опубликовала отчетность за 9 месяцев

- 08 ноября 2019, 08:22

- |

По итогам трех кварталов текущего года выручка эмитента составила 131 млн рублей, чистая прибыль — 1,1 млн, EBIT — 3 млн рублей. Финансовый долг остался без изменений: 150 млн рублей, которые были привлечены в рамках первого выпуска биржевых облигаций.

Минимальная рентабельность на уровне 0,8% во второй половине 2019 г. обусловлена существенными затратами на подготовку облигационного займа, которые были единовременно отражены в отчете о финансовых результатах. Текущее отношение долга к EBIT составляет 24х, отношение долга к выручке — 0,8х.

Около 100 млн рублей привлеченных инвестиций были направлены на субсидирование партнеров с целью досрочного погашения лизинга автомобилей и дальнейшей передачей водителям в аренду. Это увеличивает доходность автопарков. Около 50 млн первого выпуска облигаций (RU000A100E70) компания направила на маркетинговые активности, лидогенерацию заказов.

( Читать дальше )

Открыта книга заявок на участие в размещении облигаций АО АПРИ "Флай Плэнинг" (400 млн.р., 3 года, 14,25%)

- 07 ноября 2019, 11:52

- |

Сегодня начинается сбор заявок на участие в размещении облигаций АПРИ «Флай Плэнинг» (челябинский застройщик, занимает третье место в регионе по вводу жилья).

Параметры выпуска:

- Размер выпуска: 400 млн.р.

- Купон: 14,25% годовых, выплата ежеквартально.

- Срок до погашения: 3 года, линейная амортизация с 9 купонного периода

- Андеррайтер: СБЦ (GrottBjorn)

- Организатор: Иволга Капитал

- Минимальный лот: 100 бумаг (100 т.р. по номинальной стоимости)

- Дата начала размещения: 14 ноября 2019 г.

Для подачи заявки Вам необходимо направить нам:

- Ваше имя, контакт для обратной связи,

- Наименование Вашего брокера,

- Количество приобретаемых бумаг (минимальный лот – 100 бумаг)

( Читать дальше )

АПРИ "Флай Плэнинг" размещает новый облигационный заем (400 млн.р., 3 года, 14,25%)

- 07 ноября 2019, 09:44

- |

Компания характеризуется устойчивым финположением и растущим бизнесом. А роль организатора не будет ограничиваться только продажей облигаций.

Компания характеризуется устойчивым финположением и растущим бизнесом. А роль организатора не будет ограничиваться только продажей облигаций.Третий выпуск облигаций челябинского застройщика АО АПРИ «Флай Плэнинг» в рамках существующей облигационной программы начнет размещение 14 ноября 2019 года.

Объем выпуска — 400 млн.р., срок до погашения 3 года с линейной амортизацией в течение последнего года, купон 14,25% годовых с ежеквартальной выплатой.

Поскольку облигации выпускаются не для пополнения оборотного капитала, а для целей масштабирования компании (за счет облигаций планируется финансирование инфраструктуры загородного поселка «ТвояПривилегия», инфраструктура повысит маржинальность продаж квартир), впервые в нашей практике представитель «Иволги Капитал» войдет в совет директоров эмитента, чтобы иметь возможность влиять решения и бизнес АПРИ, в целях защиты интересов инвесторов. Включение в совет директоров должно произойти в течение ноября.

( Читать дальше )

«Кузина» сохраняет высокую валовую рентабельность

- 07 ноября 2019, 09:33

- |

Показатель вырос до 55,6% по итогам 9 месяцев 2019 г., благодаря оптимизации сырьевой себестоимости. Рентабельность по EBIT составила 7,9%. Рентабельность по чистой прибыли снизилась за квартал на 1,9%, что связано с расходами по размещению облигаций.

С привлечением облигационного займа в конце третьего квартала финансовый долг компании увеличился до 99 млн руб. В результате на 30 сентября долг составляет 25% выручки и 62% собственного капитала, показатель отношения долга к EBIT — 2,96х.

Компания, развивающая сеть кафе-кондитерских Kuzina, заработала 289,4 млн руб. выручки по итогам 9 месяцев 2019 г., что на 22,5 млн руб. меньше, чем за аналогичный период 2018 г. EBIT составила 22,9 млн руб., чистая прибыль — 15,4 млн руб.

В четвертом квартале «Кузина» рассчитывает увеличить выручку за счет открытия нескольких магазинов в Москве. Всего на средства облигационного займа запланирован запуск 16 кондитерских в разных районах столицы. В течение полугода компания намерена открыть не менее 10 заведений, которые будут способны обслуживать процентные платежи по облигациям. Расчетная окупаемость каждого заведения Kuzina составляет в среднем 20-28 месяцев при сроке обращения облигаций 48 месяцев.

Напомним, в октябре состоялось выплата первого купона по облигациям «Кузина» (RU000A100TL1). Компания выплачивает инвесторам почти по 700 тыс. рублей ежемесячно по ставке 15% годовых.

Коротко о главном на 07.11.2019

- 07 ноября 2019, 08:00

- |

- «СЭЗ им. Серго Орджоникидзе» утвердил условия первого выпуска;

- «АПРИ „Флай Плэнинг“ планирует 14 ноября начать размещение третьего выпуск биржевых облигаций, ставка купона — 14,25%;

- »Лидер-Инвест" сообщил о совершении крупной сделки поручительства

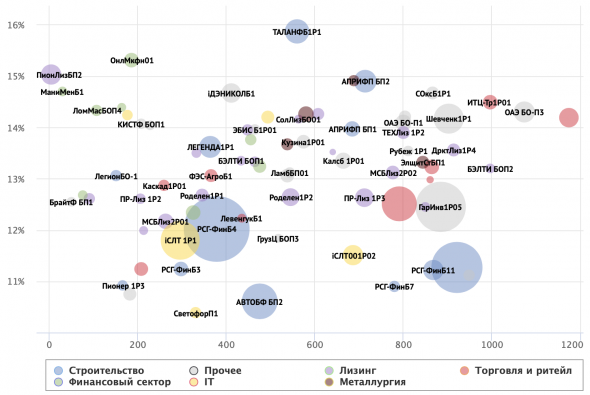

Суммарный объем торгов растет с каждым торговым днем. ВДОграф фиксирует итоги торгов прошедшего дня и сводит рейтинги по объемом, доходности, рост и падению цены за день

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

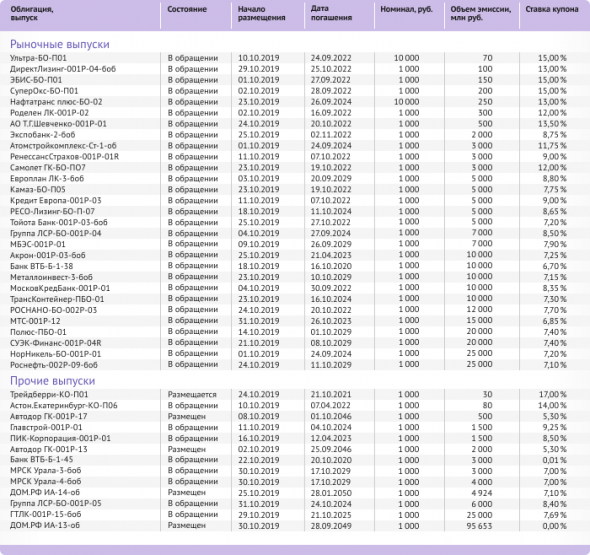

Октябрьский ТОП высокодоходных

- 06 ноября 2019, 11:35

- |

Средняя рыночная ставка за октябрь составила 9,5%

Средняя ставка MIACR — 6,80%

Диапазон ставки MIACR 6,54–6,99%

Средняя ставка RUONIA — 6,78%

Диапазон ставки RUONIA 6,56–7,16%

Аналитики boomin.ru по славной традиции подвели итоги прошедшего месяца в виде инфографики о самых заметных бумагах на рынке ВДО.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал