вдо

Размещение дебютного выпуска облигаций эмитента ООО "ВЗВТ"

- 27 ноября 2024, 13:18

- |

На 3 декабря запланировано дебютное размещение эмитента ООО «ВЗВТ» (Волгоградский Завод Весоизмерительной Техники) (Кредитный рейтинг ВВ- от НКР )

Параметры выпуска:

Объем размещения: 100 млн.р

Срок обращения: 3 года

Дюрация: 1,9 лет

Ставка купона: 30% (YTM~ 33,55%)

Амортизация: по 25% в даты 9-го, 10-го, 11-го и 12-го купонов

Периодичность выплаты купона: ежеквартально

Организаторы: МСП Банк, Диалот

Предусмотрена возможность досрочного погашения размещаемых облигаций по усмотрению эмитента в дату окончания 4-го и 8-го купонного периода.

Более подробная информация собрана на нашем сайте

Для подачи предварительных заявок, пожалуйста, свяжитесь с нами одним из способов:

Оставить заявку через @dialot_investor_bot

Или обратиться по контактам ниже:

Екатерина Захарова

@EkaterinaZakharovaaa

email: e.zakharova@dialot.ru

Тел: +7(936)1496196

Ольга Крупина

@KrupinaOlga

email: o.krupina@dialot.ru,

Тел: +7(936)1496195

*Пост не является инвестиционной рекомендацией*

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Анализ эмитента: ООО "Брусника. Строительство и девелопмент" (за 3кв. 2024 г.) | Облигации

- 27 ноября 2024, 10:45

- |

📌 На данный момент у ООО «Брусника. Строительство и девелопмент» в обращении 3 выпуска облигаций с общим облигационным долгом 14863 млн.₽.

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 9мес. 2024 г.

Финансовые результаты:

— Совокупный доход: 3999 млн. руб.

— Чистая прибыль (убыток): 1822 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 1% (+), долгосрочные обязательства выросли на 135% (-), краткосрочные сократились на 63% (+).

Предприятие закредитованное, заемный капитал превышает собственный в 4,77 раза. Долговая нагрузка увеличилась на 70% (-).

По финансовым результатам (год-к-году): совокупный доход вырос на 209%, чистая прибыль приплюсовала 11407%. Кратное увеличение обусловлено наличием доходов от участия в других организациях.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Итоги торгов за 26.11.2024

- 27 ноября 2024, 10:42

- |

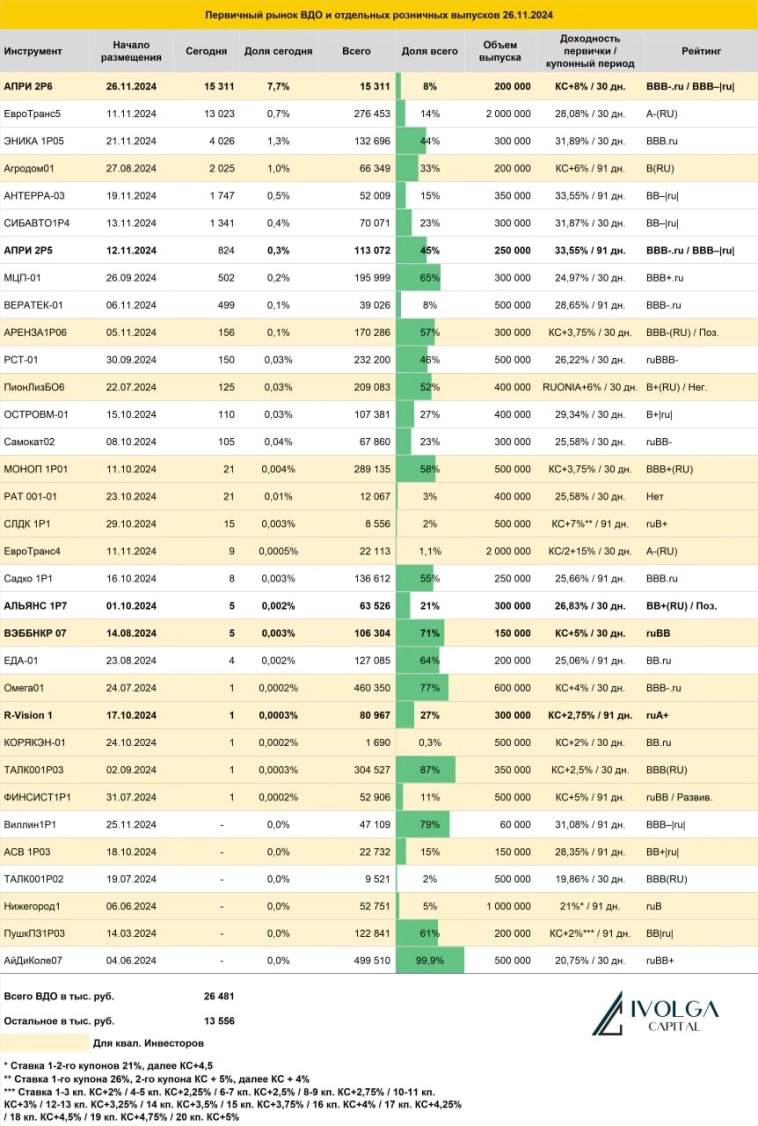

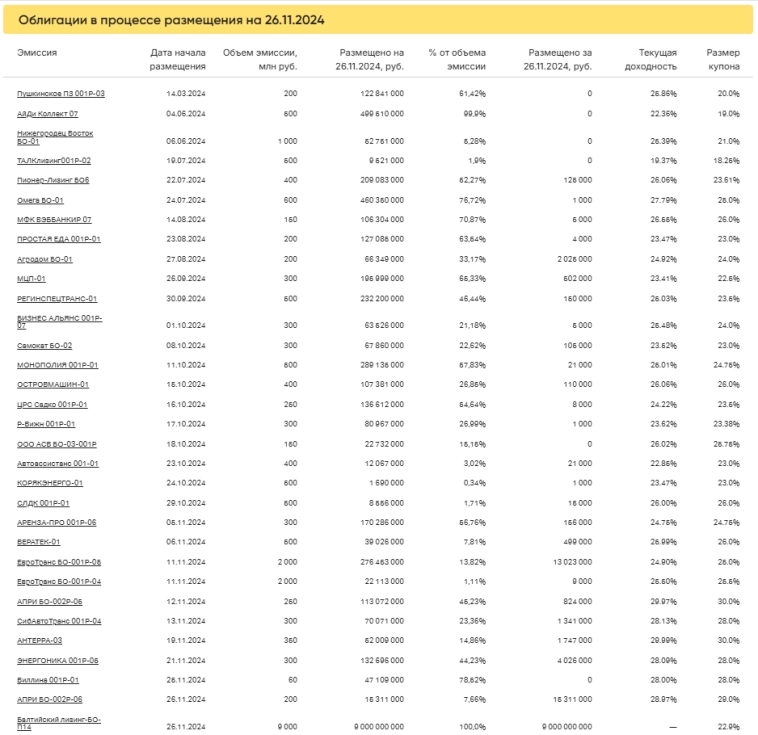

Коротко о торгах на первичном рынке

26 ноября стартовало два размещения.

АПРИ БО-002Р-06 объемом 200 млн рублей был размещен на 15 млн 311 тыс. рублей (7,66% от общего объема эмиссии).

Балтийский лизинг-БО-П14 объемом 9 млрд рублей был размещен полностью за 7 сделок, средняя заявка 1 млн 285, 7 тыс. рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 466 выпускам составил 984,2 млн рублей, средневзвешенная доходность — 24,68%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

МСФО АПРИ за 3 кв 2024. Выручка LTM 15,6 млрд р., чистая прибыль LTM 2,1 млрд р.

- 27 ноября 2024, 09:03

- |

ПАО АПРИ публикует отчетность по МСФО за 3 квартал 2024 года. Выделяем главное:

✅ LTM Выручка по всем проектам Группы достигла 15,6 млрд рублей

✅ LTM Чистая прибыль — 2,1 млрд рублей

✅ LTM EBITDA — 6,3 млрд рублей

✅ Собственный капитал Группы с начала года вырос на 51%

✅ Отношение Чистый долг / LTM EBITDA составило ~3,1

✅ Отношение Чистый долг / Собственный капитал составило ~2,6

За 9 месяцев выручка по всем проектам составила 14,1 млрд рублей (+135% к 9 месяцам 2023 года), объём продаж за тот же период вырос на 31% и составил 13,45 млрд рублей. В кв. м рост продаж составил 6%. Опережающий рост выручки связан с повышением строительной готовности проектов Группы.

Группа продолжает улучшать диверсификацию по проектам. Крупнейшие проекты в структуре выручки по итогам 9 месяцев: «Твоя Привилегия» (Челябинск) — 31%, «Притяжение» — 30%, «Парковый Премиум» — 14%, «Твоя Привилегия» (Екатеринбург) — 12%.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 26 ноября 2024 г.

- 26 ноября 2024, 18:36

- |

Дебютный выпуск облигаций ООО "КМЗ" (Кингисеппский машиностроительный завод)

- 26 ноября 2024, 11:18

- |

🔶 ООО «Кингисеппский машиностроительный завод»

(дебютный выпуск, для квалифицированных инвесторов)

▫️ Облигации: КМЗ-БО-01

▫️ Объем эмиссии: 600 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 3 года

▫️ Количество выплат в год: 4

▫️ Тип купона: плавающий

▫️ Размер 1-го купона: 26%

[формула: КС ЦБ + 5%]

▫️ Амортизация: нет

▫️ Дата размещения: 26.11.2024

▫️ Дата погашения: 23.11.2027

▫️ Возможность досрочного погашения: да

▫️ ⏳Оферта: 26.05.2026

Об эмитенте: «КМЗ» специализируется на производстве, ремонте и поставках дизельного, газотурбинного и палубного оборудования, строительстве катеров специального назначения.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Итоги торгов за 25.11.2024

- 26 ноября 2024, 09:48

- |

Коротко о торгах на первичном рынке

25 ноября стартовало размещение Виллина 001P-01. Выпуск объемом 60 млн был размещен на 47 млн 109 тыс. рублей (78,52% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 463 выпускам составил 804,3 млн рублей, средневзвешенная доходность — 23,96%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Первичные размещения ВДО и не только: флоатер АПРИ (КС+8%), флоатер Рольфа (не выше КС+6%) и далее по списку

- 26 ноября 2024, 09:24

- |

Актуальные размещения Иволги:

🚀 Сегодня, 26 ноября, в 10:00 стартует размещение первого флоатера от ГК АПРИ (BBB–|ru| / BBB-.ru, 200 млн руб., ставка купона = КС+8%)

А также:• АПРИ БО-002Р-05 (BBB–|ru| / BBB-.ru, 250 млн руб., ставка купона 30% на 1 год до оферты, YTM 33,55%, дюрация 0,9 года) размещен на 44%.

• Р-Вижн 001Р-01 (ruA+, 300 млн, ставка купона КС+ 2,75%) размещен на 27%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

• БИЗНЕС АЛЬЯНС 001P-07 (BB+(RU) с позитивным прогнозом, 300 млн руб., фиксированный купон 24% на 2 года до оферты, YTM 26,83%, дюрация 1,61 года) размещен на 21%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

• МФК ВЭББАНКИР 07 (ruBB, 150 млн руб., ставка купона КС+5%) размещен на 71%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

( Читать дальше )

Портфель ВДО (10,4% за 12 мес). Шатается, но не падает

- 26 ноября 2024, 06:56

- |

Походкой пьяного наш публичный портфель PRObonds ВДО идет от одной опорной точки к следующей. Шатается, но не падает.

Сейчас • результат наших ВДО-операций стабилизировался вблизи 10,5% за последние 12 месяцев. При средней ставке депозита за это время, 16,1%, далеко от победы.

Но и от краха тоже. В 2020-м и особенно 2022-м мы оказывались в куда менее приятных переделках. Надо сказать, для облигационного рынка (отчасти – и рынка акций) 2024 год уже сравним с 2022-м по тяжести потерь. Для нес – нет.

Причем, остановив падение результата на планке 10% аз 12 мес., ждем, что перспектива будет лучше ретроспективы.

• Доходность к погашению для всего портфеля – 34,1%. А только облигаций – ровно 40% (облигации – 2/3 портфеля, еще 1/3 деньги в РЕПО с ЦК примерно под 22% годовых). И портфель очень короткий, дюрация менее года.

На плаву нас удерживает поток платежей. Доходность портфеля, повторимся – 34,1%. Примерно 2,8% в месяц. Облигации могут продолжать падать, хотя коротким бумагам делать это непросто. А у нас повсеместно короткие бумаги. Так вот, • чтобы оставить портфель без дохода, даже не увести в минус, падать эти бумаги должны по 4% в месяц. Локально бывает. Но не продолжительно.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 25 ноября 2024 г.

- 25 ноября 2024, 18:37

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал