бэктестинг

Бэктест мультипликаторов P/E, P/S и пр. с учетом ошибки выжившего

- 12 февраля 2021, 10:51

- |

В прошлом году я опубликовал бэктест доходности различных мультипликаторов на американском рынке акций. В том исследовании я протестировал коэффициенты P/E, P/S, P/B, P/DIV, P/FCF, EV/EBITDA, EV/S, а также некоторые их комбинации с точки зрения доходности и риска. Недостатком того исследования, на который я прямо указывал, был тест только тех бумаг, которые котируются в настоящее время. Многие компании вышли из бизнеса, их акции в расчеты не попали, что сместило гипотетическую доходность вверх. Это называется survivorship bias или ошибкой выжившего. Я посчитал, что все равно исследование имеет смысл. Логика была такая: выжили многие компании, но в лидеры по доходности почему-то попали лишь некоторые из них. Значит, необходим поиск причин, почему одни акции опередили других.

В тот момент необходимых данных у меня просто не было.

Потребовалось время, чтобы найти:

- списки акций, входивших в индекс S&P 500 в тестируемые периоды;

- динамику котировок индексных акций, позже прошедших делистинг;

- финансовые показатели компаний, акции которых ушли с биржи.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 13 )

Мат. ожидание VS Комиссия

- 08 февраля 2021, 10:22

- |

Очевидно, чем меньшую комиссию платите, тем вам выгоднее. Размер комиссии может зависеть от оборота и индивидуальных условий.

( Читать дальше )

Почему на бектесте +100%, а в реале -100%?

- 06 февраля 2021, 17:40

- |

И тут тебе в голову приходит гениальная идея:

Нужно придумать несколько торговых стратегий и протестировать их на исторических данных! Торговать нужно по стратегии, которая покажет максимальный профит с минимальной просадкой с учетом комиссий и проскальзываний! Ура!

И вот, через некоторое время ты создаешь стратегию, которая с учетом всех потерь показывает 100% годовых на 10-летнем бэктесте с просадкой менее 30%. Понятное дело, ты покрываешься счастливым потом и кидаешься считать доход с учетом капитализации. От полученных цифр теряешь сон и начинаешь торговать по своей гениальной стратегии.

Через год ты получаешь убыток -100%. Как так??? Что за муда$кий рынок????

Мой дорогой друг, спешу тебя утешить. Рыночек меняется. Хотя выглядит на графике всегда одинаково. Сравни графики звуковых колебаний:

( Читать дальше )

Реинжениринг грааля, который никому не нужен.

- 01 февраля 2021, 04:06

- |

Один из результатов, показывающий, почему это так.

Почему псевдо? -потому что не Моцарт! Так не бывает и где-то должен быть подвох. Но со всем своим опытом мне не удалось его найти.

( Читать дальше )

Фьчерс сбера вместо акций — убираем комиссию

- 21 декабря 2020, 11:49

- |

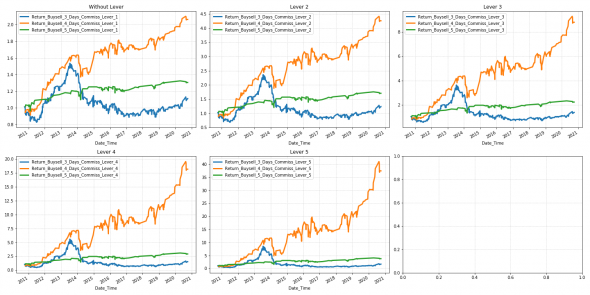

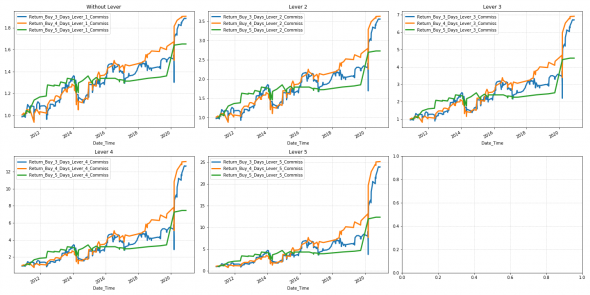

График возврата с различными плечом и правильно посчитанными комиссиями

Ну и в этом контексте мне подумалось, что можно посчитать ту же самую стратегию на фьючерсах сбербанка. Условно можно считать комисию равной 0. Графики:

( Читать дальше )

Бектесты все расставляют по местам!

- 25 ноября 2020, 13:47

- |

Всем привет.

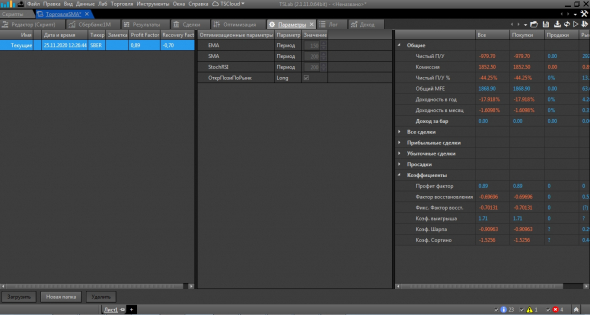

Пока что, только учусь торговать, и на стандартных брокерских лекциях, объяснили немного принципы, и несколько месяцев торгую, +- 0 так как стараюсь осторожничать и следовать простым стратегиям. Две скользящие, и стохастик rsi, пересеклись, купил, если rsi перепродан.

Сейчас решил проверить как алгоритм вообще в идеальном рынке должен работать и помог в этом тслаб, так как по заданным сигналам на всей истории показывает результаты.

Вот как итог выглядет картина:

Да, меня радовало, что торгую иногда даже в плюс — а по сути, только кормил брокера так как наглядно видим, что все уходит в комисс. Да при нулевом комиссе будет плюс, но косты никто не отменял. В моем примере стоит комиссия, 0,05%. тогда решил немного поэкспериментировать, взять более сильные движения, по идее должно улучшить ситуацию, и потому прогнал оптимизацию, чтобы посмотреть, вообще есть ли смысл тратить время на такую торговлю.

( Читать дальше )

Поговорим немного об оптимизации?!

- 12 ноября 2020, 12:17

- |

Приветствую.

Не станем углубляться в философию оптимизации своего алгоритма, и для чего нужен бектест. Могу сказать свое мнение — оптимизировать можно, но только делайте это правильно. В своей практике, бектестинг для меня играет крайне малую роль при создании алгоритма. Но все же некие аспекты и зависимости можно выделить.

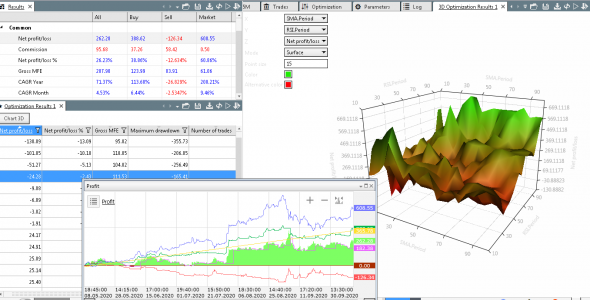

Для начала хотелось бы показать как вообще это выглядет все в рамках TSLab.

Два примера — на первом рисунке дефолтно созданный алгоритм под простые индикаторы, RSI 20 поверх SMA20. Купили когда индикатор близок к 100, продали когда близок к нулю. Никаких фильтров и усложнений (так нужно для данного поста). Так же для примера показана таблица результатов под 400проходов. От 5 до 100 с шагом 5 для каждого индикатора. (тоже лишь для примера). В ней можно усмотреть что количество отрицательных результатов — довольно маленькое. (удачный пример, не более)

( Читать дальше )

Бэктестинг

- 25 октября 2020, 13:17

- |

Никогда программным бэктестингом не занимался.

Нужно на инструменте запустить наипростейшую стратегию.

Вкратце: в определенное время открывает сделку в обратную сторону предыдущей свечи. Ну и соответственно установка тейка, стопа.

Я так понимаю нужен советник? Просветите.

Нужен бэктестер на R

- 17 октября 2020, 17:30

- |

Что-то амиброкер, который я использую для бэктестов, стал после каждого нового запуска программы показывать разные результаты (при тех же настройках).

Видно, что свихнулось в его скриптовых мозгах...

Может кто поделиться хорошим бэктестером на R, в который можно закачивать котирки с форматами с Финама?

Заранее спасибо.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал