бэктестинг

Имеет ли смысл прогнозировать прибыль компаний на Мосбирже? Большой бэктест для идеальных финансовых прогнозов от хрустального шара

- 20 мая 2020, 12:40

- |

Привет, новая неделя – новый бэктест. В этот раз мы проверим, может ли аналитик с хрустальным шаром обогнать рынок.

Прогнозировать будущие цены не под силу даже этому шару, и он «всего лишь» выдает список из 25% ликвидных компаний с наибольшим ростом чистой прибыли по отношению к прошлому году. На 3 месяца раньше рынка. Хрустальный шар MOEX Edition заботливо оберегает владельца от неликвидных шлаков и начинает исправно служить с января 2012 по январь 2020гг.

Немного размышлений о ценности финансовых прогнозов и мода на аналитику с середины 2010-х

Переход популярности от технического анализа к фундаментальному знаком тому, кто тоже был новичком в 2014-2015гг и жадно искал идеи и грааль. В сравнении с привыкшими к работе с боковиком 2012-2013гг технарями, идеи фундаменталистов было правда интересно изучать новичку. Не знаю выходит ли эта передача сейчас, но тогда она была популярна среди новичков:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 5 )

Получаем котировки MOEX ETF для калькулятора портфелей

- 10 мая 2020, 19:08

- |

Не вдохновлено ссылками ниже, но напомнило о выкладывании в публичный доступ.

smart-lab.ru/blog/620330.php

smart-lab.ru/blog/616708.php

Всем привет!

В ходе тестов калькулятора портфелей

github.com/Oppositus/CalculatorAA

возникло понимание, что его внутренние инструменты импорта котировок уже не работают. Так давайте напишем скрипт, который будет получать их через MOEX ISS API. Вывод скрипта-CSV файл.

Репозиторий github.com/helpau/MOEX_ETFs/blob/master/main.py

Тот же код:

tickers=["FXGD","FXUS","FXIT","SBSP","FXRL","FXRB","FXRU","SBCB","SBGB","SBRB"]

import requests

import apimoex

import pandas as pd

df=pd.DataFrame()

for ticker in tickers:

with requests.Session() as session:

data = apimoex.get_board_history(session, ticker,board="TQTF")

df1 = pd.DataFrame(data)

df1.set_index('TRADEDATE', inplace=True)

df.info()

df[ticker]=df1["CLOSE"]

df.to_csv("your_table.csv",sep=";")

P.S. Касательно самого калькулятора портфелей-полученный файл необходимо дополнительно обработать, чтобы на 1 год для 1 ETF было 12 записей. Особо пытливые могут исследовать, в какой день лучше проводить ребалансировку.

Как рассчитать размер депозита для торговли?

- 23 апреля 2020, 10:48

- |

Например, планируется к торговле инструмент с текущей ценой 100 руб.

Бэктест стратегии показал максимальную историческую просадку 20%.

Как рассчитать размер депозита, чтобы не слить его на просадке?

Ясное дело, что в будущем просадка может быть и больше, но тем не менее…

Несистемные выбросы

- 15 марта 2020, 12:45

- |

В мониторингах счетов увидел часто повторяющуюся одну и ту же картину слития счетов.

Это не обвал индексов или нефти, а валютный рынок. Поэтому куда интереснее.

Вот несколько скринов с разных счетов. Многих неплохих скальперов-роботов уничтожило.

( Читать дальше )

бэктесты как проводить инвестору

- 18 февраля 2020, 13:38

- |

Ответ на многие вопросы которые у меня возникают по хорошему надо искать с бомощью бэктестов.

О бэктестах я слышал в первую очередь в связи с ротобами -Wealth-Lab/TSLab. но мне не совсем понятно- обязательно ли их покупать и изучать или есть альтернативные варианты. тем более для роботов не важно какие там p/e у акции и что у неё с дивидендами.

Вопрос- какие варианты есть бэктеста?

вариант в лоб- где то надыбать исторические данные (где? можно ли через квик выгрузить)- причём желательно не только что бы курс акций был, но и другие данные используемые в принятии решений. Допустим проверить стратегию «ежегодная ребалансировка портфеля с включением 7 акций с наибольшей средней дивидендной доходностью за последние 3 года при условии что за последний год p/e изменился на более чем на NN, с равным распределением долей между этими акциями в портфеле» или сравнить «купи и держи» с «купил и лови тэйк профит/или выходит по стоп-лосу. ну и далее на основе этих данных в базе писать ручками программу которая моделирует входы/выходы/ получение дивидендов/изменение счёта. самый трудозатратный и гибкий подход.

Насколько понимаю есть также онлайн сервисы „оценки портфолио акций“. насколько там гибко можно описывать стратегию- мне неведомо.

( Читать дальше )

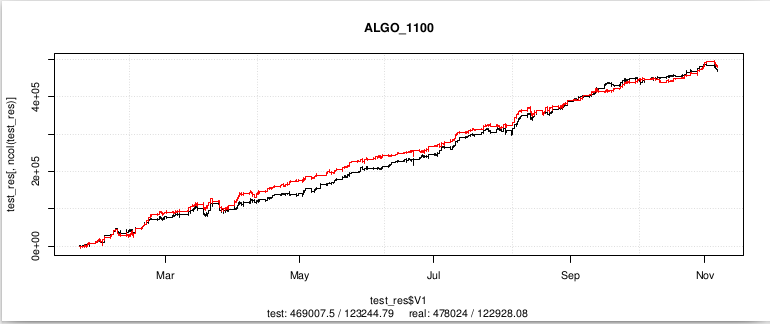

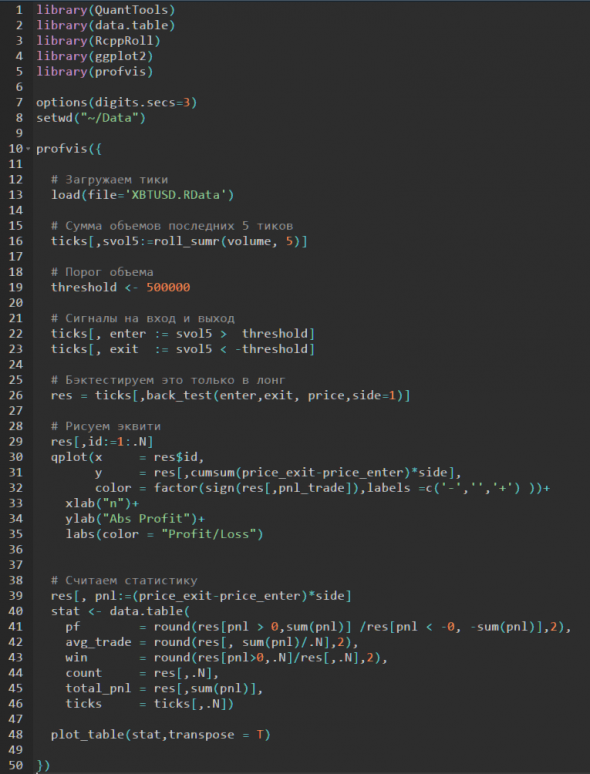

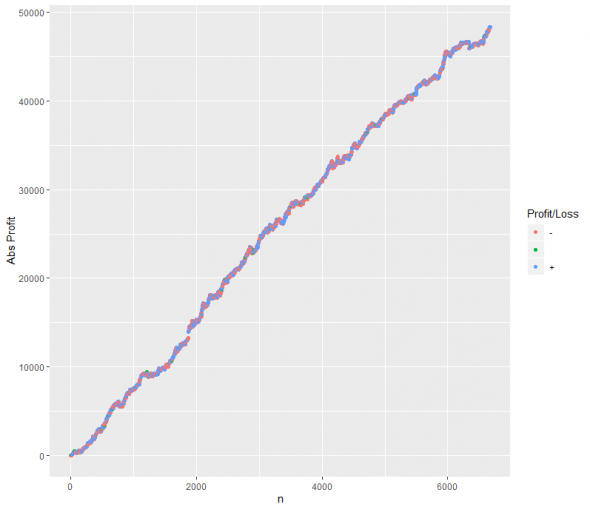

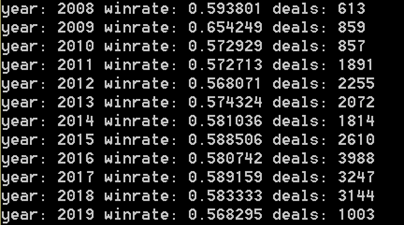

Как за полминуты протестировать идею на 150 миллионах тиков

- 31 января 2020, 19:24

- |

Тестировать будем крипту на Bitmex, так как там можно без проблем достать тики с направлениями на халяву.

Собственно, идея очень простая:

— покупаем, если сумма объемов последних 5 сделок больше 500,000

— продаем, если сумма объемов последних 5 сделок меньше -500,000

Торгуем одним условным битком (тикер XBTUSD).

Использовать будем R и пакет QuantTools.

Пишем немножко кода:

Результаты:

( Читать дальше )

О пользе правильного бэктеста (+ итоги 2019)

- 17 января 2020, 12:37

- |

Хотелось, традиционно, подвести итоги 2019 года, но нового и интересного ничего не произошло, результаты на МОЕКС практически не отличаются от года 2018-го. Поэтому расскажу, насколько важно для HFT торговли написать правильный бэктест. Результаты тоже будут, но на примере отдельных алгоритмов, из набора работающих на Московской бирже.

Для высокочастотной торговли, наверное, самый главный показатель это мгновенная ликвидность. Не буду углубляться в проблему ее измерения, это отдельная задача. В общем случае, чем выше мгновенная ликвидность, тем большую прибыль приносит высокочастотная стратегия. И ваш тест должен правильно обрабатывать весь поток ликвидности, который присутствует в сохраненной маркетдате, чтобы верно эту мгновенную ликвидность отразить. В матчинге бэктеста необходимо сводить в сделки собственные (тестовые) ордера в первую очередь по потоку рыночных сделок используемого актива, и во вторую — по текущей книге заявок. Нарезки в тесте не должно быть никакой, то есть внутреннее время теста должно идти соответственно последней считанной записи в максимальном разрешении, которое транслируется биржей (миллисекунды или даже микросекунды).Также нужно учесть задержку прихода ордеров на биржу после их отправки и задержку коллбэка. Нюансов здесь много, и я как обычно, о них не расскажу:)

( Читать дальше )

"Out-Of-Sample" - где расположить, справа или слева?

- 10 декабря 2019, 20:53

- |

Когда-то в паблике столкнулся с мнением, что OOS должен располагаться только справа. Т.е. расположение его слева от интервала Оптимизации — ошибка. Я с этим был категорически не согласен, т.к. не видел разницы. Теперь вижу. Ошибался, был не прав.

( Читать дальше )

Бэктестинг стратегии для бинарных опционов.

- 26 ноября 2019, 09:15

- |

Сколько это в деньгах? Если торговать при выплате 82% (есть такой брокер с фиксированным процентом выплат), и риске 1% от депозита, то 2019 год дал бы примерно 40% в год (при 1000 сделок), если же год завершится с 1800 сделок и тем же винрейтом, то это уже примерно 83% в год.

При депозите от 500 000 рублей можно будет совершать крупные ставки с выплатой 85%, тогда 1000 сделок принесет уже 66%, а 1800 сделок 149% в год (при винрейте 56.8%).

Общий винрейт за весь период теста составил 58.284%, всего сделок 24353.

К сожалению, котировки от FXCM начиная с 2007 года у меня есть не для всех валютных пар и они содержат много пропусков. Тем не менее, я провел тест с 2000 года на том, что есть.

( Читать дальше )

Почему я ушёл от бектестинга и стал виртуальным трейдером

- 30 октября 2019, 11:07

- |

Почти 7 лет (из 14-ти) не пользуюсь бектестингом. Семь лет назад, я полтора года тестировал системы в бектесте и на реальном рынке одновременно. Результаты оказались неожиданными. Моя система, с бектестовой прибыльностью = 1.2, превратилась в убыточную = 0.85. При этом система продолжала быть прибыльной на бектесте. Я сравнивал результаты бектеста и реальной торговли и отмечал, что я делал неправильно. Делюсь многолетним опытом.

— Если мы заложили комиссии правильно, это только часть издержек. Основная часть убытка спред. Откройте любой инструмент, купите и сразу продайте его по рыночным ценам. Увидите, что позиция оказалась убыточна. А большая доля убытка из-за спреда.

— Если закладывать 2-3 спреда в издержки и результаты будут более реалистичными. Но, всё ещё, могут остаться оптимистичными. Точно об этом знать мы не сможем.

— Важное правило: если есть на графике сделка, то это не значит, что она может быть вашей. Это правило напрочь отбивает точность тестов.

Реальный рынок. У Вас цель войти на пробой в покупку. Кто-то из участников выкинул большой объём на покупку в стакан и перенёс его за 1мс на 10 пт. выше вашего условия на вход. Ваш робот среагировал на этот сигнал и через 600мс. заявка оказалась на рынке. Робот вошёл на 10 пт. (на 6 спредов) хуже, а тестер вошёл по цене условия.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал