бспб

Грабли-3 или регуляторные послабления ЦБ РФ

- 05 июля 2023, 13:04

- |

Конечно, ЭБ не особенно переживает по поводу биржевых котировок госбанков и пострадавших от них спекулей www.moscow-post.su/economics/vtb-neudachi-v-rossii-poyavilis-obmanutye-investory-183063/

Но зато она умеет показать профессиональной публике, как она мастерскуи справляется с теми, кто гадит в садике

www.cbr.ru/Content/Document/File/149738/reveiw_04072023.pdf

Раздел 3: ВЛИЯНИЕ РЕГУЛЯТОРНЫХ ПОСЛАБЛЕНИЙ НА ДОСТАТОЧНОСТЬ КАПИТАЛА И КРЕДИТОВАНИЕ

Ну, и с другой стороны, себя не похвалишь — никто не похвалит.

Только одно не понятно, ЗАЧЕМ помогать банкам, которые несмотря на рост кредитного портфеля умудряются профукать всю прибыль, накоплегнную за предыдыущие годы, получить убытки, да еще и требовать после этого послабления В ОЧЕРЕДНОЙ РАЗ!!!???

Простите, но это ИГРА в ГРАБЛИ

Как мне видится, этим свои докладом центрального банка Эльвира Набиуллина очевидным образом демонстриует, что ОНА НАСЛАЖДАЕТСЯ игрой в грабли, поскольку у неё лично это уже Грабли-3…

( Читать дальше )

‼️БАНКОВСКИЙ СЕКТОР РФ. 🏦🏦🏦

- 15 июня 2023, 14:56

- |

Благодаря множеству послаблений от Эльвиры Набиуллиной и целому комплексу техничных мер поддержки, банки действительно в целом гораздо лучше, чем ожидалось, справились с ударом кризиса и санкций.

Они стали основным бенефициаром таких процессов, как рост денежной массы в системе для финансирования бюджетного заказа, рефинансирования ушедшего с рынка иностранного капитала, кредитование перестройки экономики.

☝️Но! Этот эффект в банках не бесконечен, и если по результатам 2023 года мы можем рассчитывать на солидную совокупную прибыль у банкиров в размере рекордрых 2,4-2,7 трлн. руб., то в 2024 году не просматриваются цифры свыше 2,5-3 трлн. руб.

И основные вопросы к акциям банков сейчас — это насколько в их оценках учтены прибыли 2023 года, а также как сильно эмитент способен превосходить темпы остальных банков страны.

Я уже держу в долгосрочном портфеле Сбер (брал по 140₽) и Банк Санкт-Петербург (брал по 98₽).

Скоро разберу персперктивы Тинькофф банка и сделаю вывод, интересен ли он сейчас в долгосорок. Ждите! 😉🤝

( Читать дальше )

✅БСПБ

- 13 июня 2023, 10:34

- |

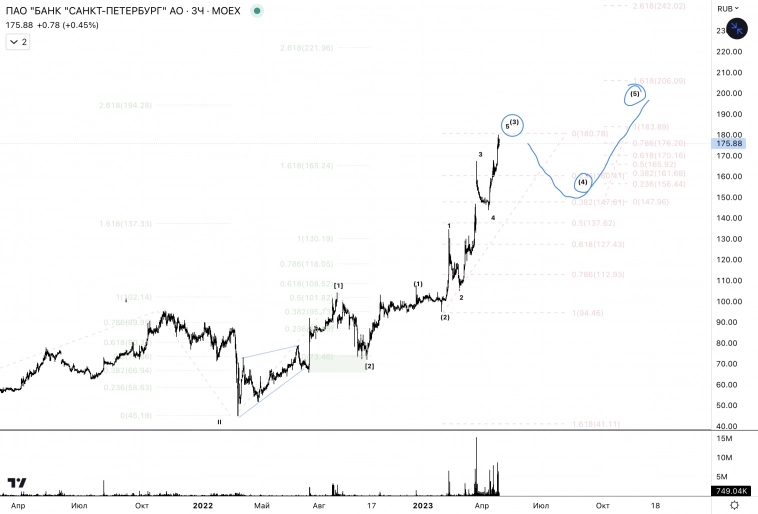

По плану жду продолжение пятой волны. Она в разгаре. Но сейчас идет ослабление покупок. Если подтвердится продолжением снижения, то можно распознать структуру как волны 1-2 и тогда серьезная 3 в рамках старшей (5).

🏦 Банк Санкт-Петербург (BSPB) - обзор результатов банка по МСФО за 1кв 2023г

- 19 мая 2023, 09:08

- |

▫️Капитализация: 76,3 млрд ₽ (164₽ / акция)

▫️Чистый % доход 2022: 40,3 млрд ₽ (+37,5% г/г)

▫️Чистый комиссионный доход 2022: 14,8 млрд ₽ (+52,8% г/г)

▫️Чистая прибыль 2022: 47,6 млрд ₽ (+163% г/г)

▫️P/E 2022: 1,6

▫️fwd P/E 2023: 1,5

▫️fwd дивиденд 2023: 14,5%

▫️P/B: 0,47

Все обзоры https://t.me/taurenin/1275

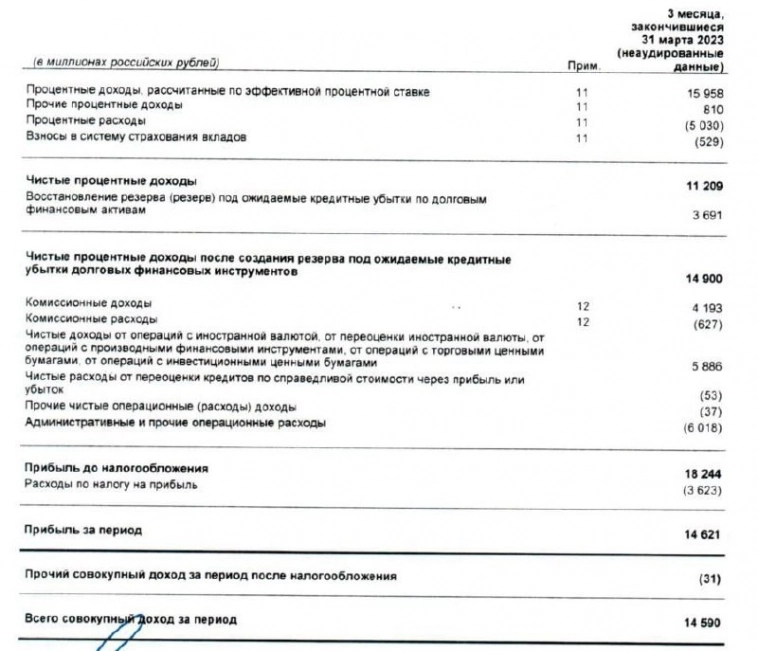

👉 Финансовые показатели по МСФО за 1кв 2023г:

▫️ Чистый % доход: ₽11,2 млрд

▫️ Чистый комиссионный доход: ₽3,5 млрд

▫️ Чистый торговый доход: ₽5,8 млрд

▫️ Чистая прибыль:₽14,6 млрд

✅ БСПБ вернулся к частичному раскрытию финансовой информации по МСФО. Это позволит более точно рассчитывать дивиденды и оценивать уровень прибыли. Данные за 1кв 2022г для сравнения компания не приводит.

✅ Только за 1кв банку удалось заработать чистую прибыль в 14,6 млрд, что соответствует 80% от всей чистой прибыли по МСФО за 2021г. Рентабельность капитала за 2022г была на уровне 33,2%, но при сохранении текущего уровня прибыли до конца года, этот показатель будет превышен.

✅ При текущем уровне чистой прибыли, только за 1кв БСПБ выплатит почти 3 млрд рублей дивидендов. Всего за 2023г я бы ожидал дивиденды в размере 10-11 млрд рублей (13-14,5% к текущим ценам). Это если все будет +\- также.

( Читать дальше )

✅БСПБ

- 16 мая 2023, 10:22

- |

Выполниливолну (4) дивгепом. Ожидаю продолжение роста в рамках волны (5).

Телега: https://t.me/+F6Ka767DDgFhZGQy

✅БСПБ

- 27 апреля 2023, 10:36

- |

Все, волна 5 подходитк завершению. Может пойти откат в рамках волны (4), затем вновь восхождение в рамках (5).

Телега: https://t.me/+F6Ka767DDgFhZGQy

✅БСПБ

- 13 апреля 2023, 10:14

- |

Есть еще запал в рамках завершения пятых волн.

Телега: https://t.me/+F6Ka767DDgFhZGQy

Санкт Петербург Банк - от идеи к реализации

- 24 марта 2023, 13:06

- |

Всем спасибо!

Цели выполены

идея с выплатой див для финансирования байбэка сработала на все 100%...))

сорри, у меня не было инсайда или уверенности, что им такое разрешат.

но разрешили...

( Читать дальше )

ЦБ - новые послабления для регуляторного капитала банков

- 01 ноября 2022, 19:39

- |

Получают следующие послабления:

— требования к банкам Китая и ОАЭ (вы поняли, где государство хочет, чтобы вы хранили валюту)

— МБК в дуржественных валютах (а тут вы поняли в какой валюте надо хранить) frankrg.com/90260

— обнуление надбавок поддержания достаточности капитала и за системную значимость на весь 2023 (это к менгеджменту банков и к вопросу распределения прибыли)

- норматив текущей ликвидности Н3 (ипотеку надо поддерживать)

Нас интересует это:

«В качестве меры защиты от существенного сокращения капитала банков будет установлен предельный размер распределения прибыли в зависимости от соблюдения ими надбавок, пишет регулятор в документе.

Однако это не будет учитывать выплаты бонусов топ-менеджерам.

Например, если системно значимый банк соблюдает надбавки на уровне не ниже 3,5%, они могут распределять 100% всей прибыли при условии сохранения такого же уровня надбавок после ее распределения. Если же это значение надбавки снизится, то банки могут распределять только 50% от прибыли текущего года.»

Для БСПБ например подойдет вариант с распределением всей прибыли. Кое что мы уже успели увидеть. Дяя Тинька и Сбера, вероятно, тоже

А для таких как ВТБ, только 50%. не более

Но честно говоря, ЦБ ничего нового тут не раскрыл.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал