банк санкт-петербург

🚩 Банк СПБ. +12.82% за день. Что дальше?

- 09 января 2024, 12:11

- |

Вернемся в 26 октября 2023 года. Именно тогда была представлена разметка, учитывающая вероятность дальнейшего обновления максимума.

Было:

Стало:

( Читать дальше )

- комментировать

- 430

- Комментарии ( 0 )

Акции БСП стремятся попасть в космос

- 08 января 2024, 18:12

- |

🏦 Акции БСП стремятся попасть в космос

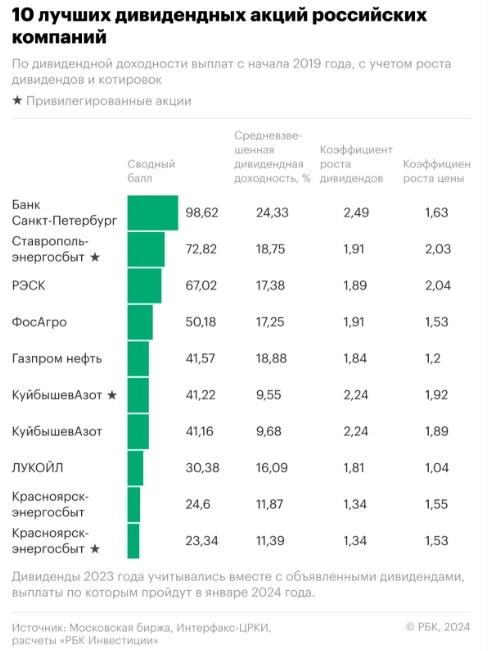

После публикации рейтинга по дивидендной доходности от РБК акции Банка Санкт-Петербурга уже выросли на 13%.

Спекулянты надеются, что результаты первого полугодия 2023 года повторятся и во втором.

☝️Но рекордной прибыли во многом удалось достигнуть за счет роспуска резервов, которого на фоне роста ключевой ставки уже не будет.

В прошлый раз поднимали планку пейаута с 20% до 30%. Есть надежда, что история повторится и в этот раз.

⭐️ Мнение GIF

Спекулянты разгоняют котировки в надежде на рекордные дивиденды за счет чистой прибыли и роста пейаута. Выше 300 рублей можно прикрывать позиции, если акции есть у вас в портфеле, и котировки достигнут этого уровня.

Рейтинг РБК: quote.ru/news/article/658ed3e09a794792eb3e856c

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

📈Обыкновенные и привилегированные акции банка Санкт-Петербург сегодня +10,7% и 14,5% соответственно, видимо после публикации рейтинга от РБК, где акции заняли 1-е место по ДД и росту котировок

- 08 января 2024, 15:01

- |

Банк Санкт-Петербург – рсбу 11 мес 2023г/ мсфо 9 мес 2023г; Дивидендная история

- 08 января 2024, 14:26

- |

461 879 831 обыкновенных акций = 113,784 млрд руб

20 100 000 привилегированных акций = 1,186 млрд руб

www.e-disclosure.ru/portal/event.aspx?EventId=47ykroNYJkeziv9PTiLpfg-B-B

www.bspb.ru/investors/share

Капитализация на 08.01.2024г: 114,970 млрд руб

Общий долг на 31.12.2019г: 590,212 млрд руб/ мсфо 594,281 млрд руб

Общий долг на 31.12.2020г: 645,011 млрд руб/ мсфо 641,534 млрд руб

Общий долг на 31.12.2021г: 692,760 млрд руб/ мсфо не опубликован

Общий долг на 31.12.2022г: 692,289 млрд руб/ мсфо 694,549 млрд руб

Общий долг на 30.06.2023г: 693,602 млрд руб/ мсфо 698,267 млрд руб

Общий долг на 30.09.2023г: 788,305 млрд руб/ мсфо 795,021 млрд руб

Прибыль 9 мес 2018г: 3,116 млрд руб/ Прибыль мсфо 6,472 млрд руб

Прибыль 10 мес 2018г: 3,847 млрд руб

Прибыль 11 мес 2018г: 4,816 млрд руб

Прибыль 2018г: 5,190 млрд руб/ Прибыль мсфо 9,047 млрд руб

Прибыль 9 мес 2019г: 3,564 млрд руб/ Прибыль мсфо 5,502 млрд руб

Прибыль 10 мес 2019г: 4,000 млрд руб

Прибыль 11 мес 2019г: 4,550 млрд руб

( Читать дальше )

Банк Санкт-Петербург входит в сложный 2024 год в очень хорошей форме.

- 08 января 2024, 07:13

- |

В 2023 году наблюдалась рекордная за много лет чистая процентная маржа. В среднем по году она превышала 5 % (3.7-3.9%% 19-21гг.) и находилась не очень далеко от уровня Сбера. У БСПБ самый низкий показатель (в сравнении с ВТБ, Сбером, Совкомом) процентных расходов к балансовым пассивам. Здесь очень большая доля текущих счетов в клиентских средствах.

Если БСПБ удержат чистую процентную маржу на уровне 5+ % в следующем году, то при нормализованной стоимости риска рентабельность капитала может быть от 16 %. Напомню, что в текущем году абнормально высокая рентабельность капитала была во многом достигнута за счет доходов, которые не относятся к чистым процентам и комиссиям. Эти вещи не имеют свойства перманентно из квартала в квартал повторяться. Также не имеет свойства из года в год повторяться фри ланч с не просто 0 резервами по портфелю, а с доходами от их роспуска. У БСПБ покрытие резервами стадии 3 в 3-м квартале чуть ниже 100 %. У Сбера и Совкомбанка 130+%. Спред между текущей ставкой, под которую может занять бизнес, и средним по отраслям ROIC схлопнулся до минимального значения.

( Читать дальше )

РБК Инвестиции опубликовали топ-10 акций, которые в течение 5 лет приносили высокую дивидендную доходность, показывая при этом устойчивый рост котировок

- 06 января 2024, 20:48

- |

quote.ru/news/article/658ed3e09a794792eb3e856c

Банк Санкт-Петербург ПРОЩАЙ или почему я закрыл все счета в этом банке.

- 02 января 2024, 18:42

- |

На улице -25, новогодние каникулы. На смартлабе одинаковые заголовки блогов поздравлений с 2024м годом в ленте, почитать особо нечего – попробую написать.

Моя история взаимодействия с банком начиналась давно с предложения работодателя для получения заработной платы использовать карту банка Санкт-Петербург. Со временем я поменял работу и з/п получал уже на карту другого банка, а эту карту использовал для покупок в интернете … пока не пришло уведомление, что срок действия карты подошёл к необходимости её замены. Было это году так в 2021м точно не помню, но хорошо помню о перегибах на местах по поводу ношения масок. Прихожу значит в офис на Ивановской улице, и операционист в маске настойчиво предложила мне прикрыться маской во избежание заражения. На что я её заверил, что она достаточно защищена своей маской и листом органического стекла огромного размера и если она считает такую защиту недостаточной, то может использовать еще одну маску дополнительно. В ответ я получил отказ выдать мне новую карту, если я не буду использовать маску. Недолго поразмыслив в необходимости карты банка Санкт-Петербург я посчитал, что обойдусь без неё. «Банк Санкт-Петербург ПРОЩАЙ».

( Читать дальше )

Банк Санкт-Петербург – Прибыль 11 мес 2023г: 43,813 млрд руб

- 29 декабря 2023, 16:39

- |

475 554 232 — 13 674 401 (16.05.2023) = 461 879 831 обыкновенных акций = 100,108 млрд руб

20 100 000 привилегированных акций = 987,92 млн руб

www.e-disclosure.ru/portal/event.aspx?EventId=47ykroNYJkeziv9PTiLpfg-B-B

www.bspb.ru/investors/share

Капитализация на 29.12.2023г: 101,096 млрд руб

Общий долг на 31.12.2019г: 590,212 млрд руб/ мсфо 594,281 млрд руб

Общий долг на 31.12.2020г: 645,011 млрд руб/ мсфо 641,534 млрд руб

Общий долг на 31.12.2021г: 692,760 млрд руб/ мсфо не опубликован

Общий долг на 31.12.2022г: 692,289 млрд руб/ мсфо 694,549 млрд руб

Общий долг на 30.06.2023г: 693,602 млрд руб/ мсфо 698,267 млрд руб

Общий долг на 30.09.2023г: 788,305 млрд руб/ мсфо 795,021 млрд руб

Прибыль 9 мес 2018г: 3,116 млрд руб/ Прибыль мсфо 6,472 млрд руб

Прибыль 10 мес 2018г: 3,847 млрд руб

Прибыль 11 мес 2018г: 4,816 млрд руб

Прибыль 2018г: 5,190 млрд руб/ Прибыль мсфо 9,047 млрд руб

Прибыль 9 мес 2019г: 3,564 млрд руб/ Прибыль мсфо 5,502 млрд руб

Прибыль 10 мес 2019г: 4,000 млрд руб

( Читать дальше )

Прибыль банков за 11 месяцев работы, кто отработал в 2023 году лучше всех?

- 28 декабря 2023, 17:09

- |

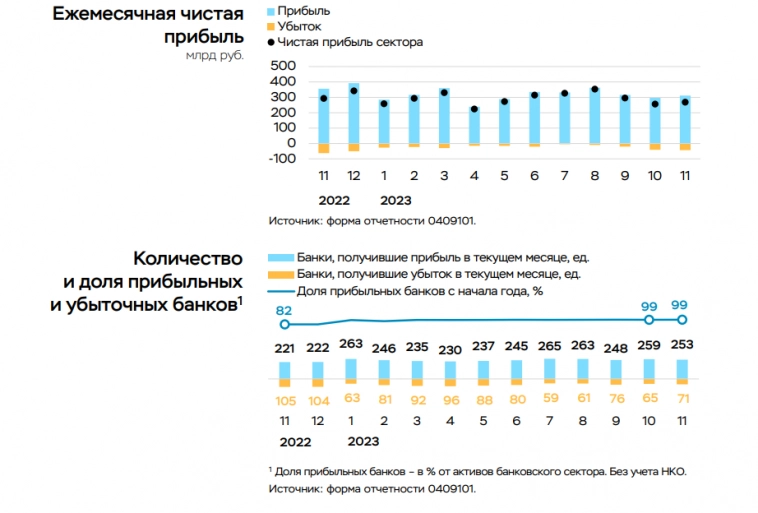

Банковский сектор отчитался о результатах за 11 месяцев работы по РСБУ.

99% сектора остаются прибыльными, а прибыль за 11 месяцев составила 3,2 трлн рублей, где 500 млрд — валютная переоценка в плюс (за 2022 год общая прибыль составляла 0,2 трлн рублей и валютная переоценка на 1 трлн рублей в минус).

Количество банков с прибылью в ноябре немного снизилось, но остается значительно выше средних показателей. Весной прошлого года убыточных банков было в 2 раза больше.

Внутри:

( Читать дальше )

Топ-3 хайповые бумаги 2023. Спадет ли ажиотаж в 2024

- 27 декабря 2023, 16:00

- |

На хайпе

В 2023 г. корпоративные страсти кипели вокруг большого числа эмитентов бумаг — СПБ Биржа, АФК Система и ее публичные дочки не сходили с полос СМИ и чатов на фоне блокирующих санкций, в акциях Газпрома гадали на дивиденды, радовались щедрости ЛУКОЙЛа и верному решению Транснефти со сплитом «префов». Каждый кейс уникальный, и итоги года для акционеров этих компаний оказались совершенно разные.

В топ-3 нашего разбора попали акции ОВК, Мечела и Банка Санкт-Петербург. И здесь так: где-то инвесторам крупно повезло и перспективы роста капитализации еще значительные, а где-то даже не успевали срабатывать защитные стоп-приказы.

Топ-3

• ОВК. Акции из лидеров рынка оказались в аутсайдерах 2023 г. К началу осени было почти +300% и цена за 300 руб., а к концу года уже -40%. В моменте потери с пика 2023 г. превышали 90%, а ценник рухнул до 20 руб. Потом высокий отскок на +150%, и в последние дни курс замер около 45 руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал