бАНКИ

Рада приняла законы о реструктуризации валютных кредитов. Конвертация осуществляется по среднему курсу = День Выдачи/Реструктуризации

- 19 апреля 2021, 16:54

- |

Верховная Рада во время внеочередного заседания во вторник приняла во втором чтении и в целом законопроект №4398, предусматривающий обязательную реструктуризацию долгов по потребительским кредитам, которые были предоставлены физическим лицам в иностранной валюте под залог жилья.

Что предусмотрено документом:

- реструктуризация будет проводиться на основании заявления заемщика, которое подается кредитору;

- конвертация долгов в гривне осуществляется по среднему курсу, а именно – средний курс между тем, который был на момент выдачи кредита, и тем, который будет на момент реструктуризации;

- предлагается списать все долги за неустойку, штрафы и пеню.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Тинькофф хочет начать международную экспансию группы, скорее всего, в Азию - руководитель

- 19 апреля 2021, 15:04

- |

Мы как группа приняли для себя решение, что, скорее всего, мы начнем международную экспансию группы «Тинькофф» в одном каком-то рынке. Скорее всего, это Азия, без конкретики. <…> Ничего в этом году конкретного не появится, и даже в следующем году, скорее всего, ничего осязаемого не будет. Это длинный процесс

Планы по международной экспансии не означают, что потенциал для роста в России исчерпан.

Это далеко не так. Наоборот, у нас все больше и больше возможностей расти [в России]. Это некий этап развития и зрелости нашей компанииисточник

ВТБ заработал на росте процентных и комиссионных доходов - СМИ

- 19 апреля 2021, 13:29

- |

По словам члена правления банка Дмитрия Пьянова, рекордный показатель квартальной прибыли за всю историю банка превышает прибыль банка за весь прошлый год, которая составила 75,3 млрд руб.

Мы в две смены создавали резервы и обесценивали кредиты во время пандемии, и как только острая необходимость в этом ушла, прибыль начала возвращаться к тем стратегическим значениям, на которых она и должна быть

Результат первого квартала заставляет нас думать о верхней планке нашего прогноза по прибыли на этот год

Для инвестора в банковском секторе важнейшим показателем является возврат средств на капитал.

В 2020 году у нас этот показатель был на уровне 19,2%, при превышении показателя в 15% отношение цены акций к балансовой должно повышаться. Сейчас оно находится на уровне 0,6, и мы надеемся на его перемещение в сторону единицы

Кредитный портфель физлиц в первом квартале нынешнего года вырос на 4,2% при сохранении качества. ВТБ ждет, что показатель просроченной задолженности по итогам первого квартала останется на прежнем уровне.

Портфель корпоративных кредитов за квартал снизился на 2%, но большая часть этого снижения пришлась на льготные кредиты, выданные по госпрограмме для поддержания занятости.

Мы списали кредиты юрлицам и индивидуальным предпринимателям на 74 млрд руб., эта задолженность превратилась в требование к Минэкономразвития, погашения которого мы ждем в конце второго кварталаисточник

Чистая прибыль ВТБ может увеличиться до 83,6 млрд рублей - Газпромбанк

- 19 апреля 2021, 12:36

- |

Мы ожидаем чистую прибыль 83,6 млрд руб. (4х г/г) при рентабельности капитала 18,8%. Резкое восстановление рентабельности должно быть обеспечено сохранением уверенного роста основных линий дохода (+22–37%), особенно в комиссиях, минимальным ростом расходов (+1% г/г) и сокращением отчислений в резервы (стоимость риска 0,5% против 2,0% в 2020 г.).Клапко Андрей

«Газпромбанк»

В кредитовании мы ожидаем нейтральной динамики портфеля на фоне умеренного сокращения корпоративного сегмента (-1% м/м) и сохранения позитивных темпов роста в рознице (+3%). В структуре фондирования ситуация будет обратной: на фоне нейтральной динамики по линии розничных счетов мы ожидаем сильного притока в корпоративных счетах и вкладах.

Смещение фокуса на розничное кредитование должно способствовать относительной устойчивости процентной маржи ВТБ в 1К21 (3,63% против 3,48% в 1К20).

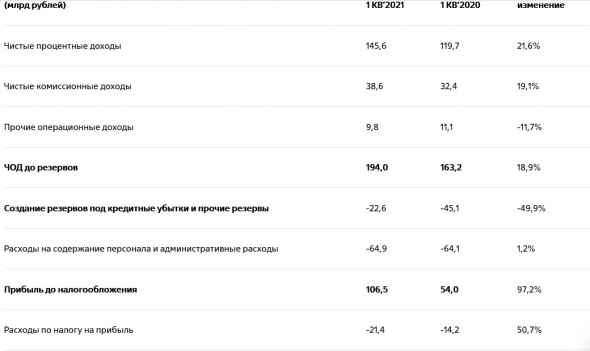

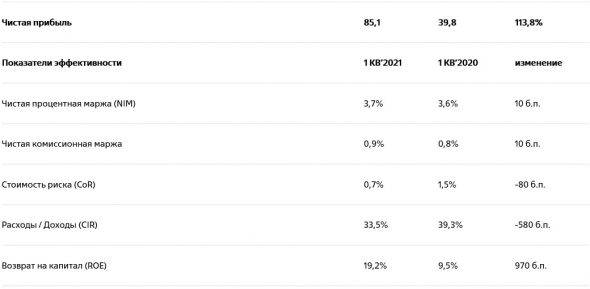

ВТБ в 1 кв заработал рекордные ₽85,1 млрд

- 19 апреля 2021, 10:55

- |

Рекордная квартальная чистая прибыль за всю историю ВТБ. Размер этой чистой прибыли 85,1 миллиарда рублей… Эта чистая прибыль за квартал больше, чем вся чистая прибыль за 2020 год. Вы помните, что мы чуть больше 75 миллиардов рублей заработали за прошлый год

Один из факторов такой большой прибыльности — это сравнительно низкие резервы. За первый квартал резервы группы под кредитные убытки и прочие резервы составили 22,6 миллиарда рублей – это вдвое ниже, чем за аналогичный период прошлого года.

- По состоянию на 31 марта 2021 года совокупный кредитный портфель до вычета резервов Группы составил 13,1 трлн рублей, сократившись на 0,1% с начала года. При этом кредиты физическим лицам увеличились с начала года на 4,4% до 4,0 трлн рублей, кредиты юридическим лицам снизились на 2,0% до 9,1 трлн рублей. Таким образом, доля розничного кредитования в совокупном кредитном портфеле Группы увеличилась до 31% по сравнению с 29% на конец 2020 года.

- С начала 2021 года средства клиентов Группы выросли на 6,7% и составили 13,7 трлн рублей. Доля средств клиентов в совокупных обязательствах Группы увеличилась по итогам первых трех месяцев 2021 года до 81,9% (78,1% — на 31 декабря 2020 года).

- В результате опережающего роста клиентских привлечений соотношение кредитов и средств клиентов (LDR) снизилось до 89,4% по состоянию на 31 марта 2021 года (95,6% по состоянию на 31 декабря 2020 года).

- Чистая прибыль группы ВТБ в первом квартале 2021 года увеличилась на 113,8% по сравнению с аналогичным периодом прошлого года и составила 85,1 млрд рублей, что соответствует возврату на капитал в размере 19,2% против 9,5% за аналогичный период прошлого года.

- Чистые процентные доходы составили 145,6 млрд рублей, увеличившись по сравнению с аналогичным периодом прошлого года на 21,6%. Чистая процентная маржа составила 3,7% (рост на 10 б.п. год к году).

- Чистые комиссионные доходы составили 38,6 млрд рублей, продемонстрировав прирост в размере 19,1% к аналогичному периоду прошлого года. Сильную динамику чистых комиссионных доходов определяет набирающий обороты транзакционный бизнес Группы и стабильно увеличивающиеся комиссии за распространение страховых продуктов и комиссии брокерского бизнеса.

- Стоимость риска Группы по итогам первых трех месяцев текущего года составила 0,7%, сократившись на 80 б.п. по сравнению с аналогичным периодом 2020 года. При этом расходы на создание резервов составили 22,6 млрд рублей, что ниже уровня аналогичного периода прошлого года на 49,9%.

- Расходы на персонал и административные издержки по итогам первого квартала 2021 года составили 64,9 млрд рублей, увеличившись на 1,2% по сравнению с аналогичным периодом прошлого года.

- Рост прибыльности способствовал значительному улучшению операционной эффективности: соотношение расходов и чистых операционных доходов до создания резервов снизилось на 580 б.п. по сравнению с соответствующим периодом прошлого года и составило 33,5%.

источник

источник

Новости компаний — обзоры прессы перед открытием рынка

- 19 апреля 2021, 08:27

- |

Китай оторвался от развивающихся рынков. Остальным emerging markets инвесторы пока не доверяют

На минувшей неделе вложения в фонды Китая превысили $4 млрд, достигнув полуторамесячного максимума. Инвесторов привлекает быстрое восстановление экономики страны. Однако из-за ухудшающейся эпидемиологической ситуации в мире другие развивающиеся страны не могут похвастаться заметными притоками. Впрочем, по мере роста мировой экономики популярность emerging markets может восстановиться; исключением останется российский рынок, так как США грозят новыми ужесточениями санкций против России.

https://www.kommersant.ru/doc/4780889

НП РТС продало долю в Санкт-Петербургской бирже Совкомбанку

Совкомбанк исполнил опцион на покупку акций Санкт-Петербургской биржи, увеличив долю до 18,5%. Таким образом, основной акционер и создатель биржи — НП РТС — перестал быть контролирующим. Это событие совпало с подписанием соглашения акционеров, владеющих совместно 94% акций биржи, по которому ее бумаги можно продать конкуренту только с согласия трех четвертей акционеров и самой НП РТС. Эксперты полагают, что сделки с бумагами биржи и акционерное соглашения призваны защитить ее от возможного поглощения Московской биржей.

https://www.kommersant.ru/doc/4780885

( Читать дальше )

Угроза отключения SWIFT - реальность или фикция?

- 17 апреля 2021, 22:44

- |

Градус напряженности в мировых отношениях после предложения Байдена о встрече с президентом России, кажется, снизился, несмотря на объявление новых антироссийских санкций. Однако это не означает, что проблема решена, и наш финансовый рынок не ждут новые испытания. Сценарный прогноз на тему развития геополитической ситуации к 2022г. я набросал здесь zen.yandex.ru/media/id/602a4ad11f00f8727510ae6b/ob-obostrenii-holodnoi-voiny-po-koreiskomu-scenariiu-i-nyneshnih-sankciiah-vse-esce-vperedi-607854dcb57e177a1cd63b7c. В этой же статье обращаюсь к специфичному вопросу о международной системе банковских переводов SWIFT, как ключевому элементу безопасности и рисков для России. Он имеет прямое отношение к любым сценарным прогнозам.

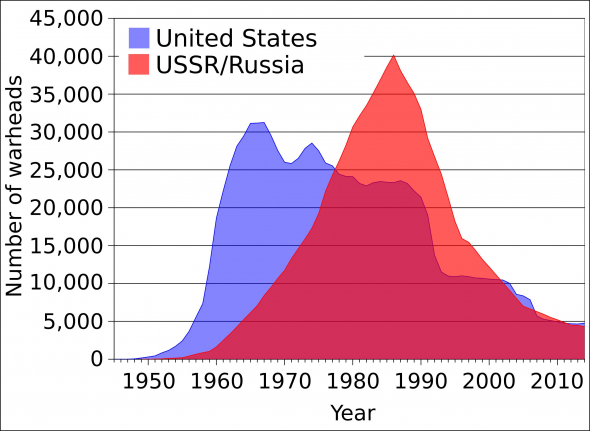

Существование постоянного режима санкций против нашей страны, их периодическое обновление на относительно мягкой основе незаметно приучило соотечественников к мысли, что эти западные санкции носят скорее предупреждающий и ограничивающий характер, и не преследует цели быстрого сокрушения. Есть мнение, что в отношении такой крупной державы (в отличие от Ирана, КНДР) на отключение от SWIFT коллективный Запад во избежание собственных экономических проблем пойти никогда не решится. В какой-то степени такая боязнь Запада (США) применять сильнейшее средство экономического давления напоминает ситуацию после появления ядерного оружия в 1945г. и бомбардировки Хиросимы и Нагасаки. Монополия США на атомную бомбу существовала в 1945-1949гг. Однако обладание сильнейшим оружием не привело к его применению против СССР по множеству невоенных и военных соображений — вскоре после второй мировой войны. Холодная война началась, большая горячая — нет.

В последующем же монополия США была разрушена. Испытание 29 августа 1949г. советской атомной бомбы изменило конфигурацию мировых сил, возник реальный эффект ядерного сдерживания амбиций руководства США.

( Читать дальше )

ВТБ закрыл сделку по финансированию выкупа акций KAZ Minerals консорциумом Nova Resources

- 16 апреля 2021, 15:44

- |

ВТБ Капитал выступил в качестве эксклюзивного финансового консультанта Nova Resources.

Банк ВТБ — единственный организатор финансирования для сделки на общую сумму в размере $5,7 млрд.

Данная сделка является крупнейшей в секторе металлургической и горнодобывающей промышленности в Европе и СНГ в 2021 году, а также второй по величине сделкой по приобретению компании, зарегистрированной на Лондонской бирже.

источник

Спрос на ипотеку в ВТБ вырос в 1,5 раза после снижения ставки по программе с господдержкой

- 16 апреля 2021, 15:42

- |

За первую неделю после снижения ставки по ипотеке с господдержкой до 5,8% число заявок по льготным кредитам ВТБ выросло до 1,5 тысяч, что на 50% превышает показатели предыдущей недели.

Общий объем выданных кредитов по программе достиг 84 тысяч сделок на 270 млрд рублей.

Рост спроса также отмечен и на программы рефинансирования — на 20% к предыдущей неделе. По ним ВТБ снизил ставки на 0,4 п.п., до 7,8%.

ВТБ улучшил условия по своим ипотечным программам с 9 апреля.

В рамках программы с господдержкой ставка снижена на 0,3 пп, до 5,8% годовых.

Предложение действует до 31 мая текущего года.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал