бАНКИ

Гребаные роботы!

- 11 марта 2019, 02:46

- |

Краткое содержание: при выводе средств с брокерского счета банк удержал комиссию в размере 5% от суммы зачисления.

Общение с поддержкой не дало результата, было предложено написать обращение через интернет-банк. Странный у них интернет-банк, я им почти не пользуюсь, но там почему-то 2 сайта с разными названиями и функционалом, причем в старом есть общение с банком, а в новом нет. Видимо им это не так уж нужно. ОК, я написал письмо, в котором объяснил, что комиссия была удержана некорректно, т.к. я перевожу собственные деньги.

Через 10 дней я получаю ответ: не, у нас все правильно. Смотрите за руками: вы подписали договор, значит вы с ним ознакомились. В договоре написано что поступление денег от организации влечет комиссию. Деньги поступили от организации. Комиссию не вернут, до свидания.

Я снова пишу письмо с просьбой объяснить, почему эта комиссия появилась в договоре. Реакция — позиция банка не изменилась. До свидания. Я пытаюсь выяснить, какой документ может повлиять на решение. Ответ — покажите документ, что счет открыт на ваше имя. Ну да, имя у меня АО а фамилия на букву Ф.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 14 )

с 8 марта , трейдеры женщины!!

- 08 марта 2019, 16:02

- |

Дорогие наши дамы, всех с праздником! и от меня вот такой подарок .

Я Петя из Ижевска, люблю поторговать ,

люблю я пообщаться и чё нибудь пожрать,

на Смарте очень долго сижу я за компом

и что бы стать богатым, мне помогает, этот дом .

На форуме Сбербанка общаясь по душам,

я с девушкою Люся давно на пополам

, и к нам любовь до гроба, пришла не так давно ,

но у меня желание, пойти с нею, в кино .

Торгуя в понедельник, в графике своём,

мне пишет моя Люся — как у тебя с боблом ?

— доход нормально капает.

Пишу я ей в ответ а она мне звонит,

-что отключили свет .

В какой ты позе милая, я в телефон ору,

— да, за шортила милый, я перелая жду,

— на хай!!! зачем полезла, там нету не кого,

кто захотел продать, все вымерли давно!!!

-Ну что теперь мне делать? без интернета ведь!!!

— как сделку мне закрыть ?- ну что это за бред!!?

И я решился Люси, помочь в её беде

сдержать весь этот рынок, не дать лететь цене .

я просто на досуге из хая сделал флет

и много, много счастье на долгих её лет!!

МосБиржа: частичный роспуск резервов помог превзойти прогноз по прибыли.

- 07 марта 2019, 15:30

- |

Комиссионный доход опередил ожидания, ЧПД – отстал. Вчера Московская биржа представила отчетность за 4 кв. 2018 г. по МСФО и провела телеконференцию. Скорректированная EBITDA оказалась на уровне консенсус-прогноза, тогда как прибыль превзошла его на 11%, преимущественно за счет роспуска 75% резервов, созданных во 2 кв. под судебное дело, после того как биржа выиграла кассационный суд. С поправкой на эти резервы, а также отложенные налоги по разовым резервам и изменение амортизационной схемы по стандарту МСФО 9 прибыль превысила рыночные ожидания всего на 2%. Комиссионный доход оказался выше оценок на 3%, но это было нивелировано пятипроцентным отставанием ЧПД от консенсус-прогноза. По итогам года биржа увеличила комиссионный доход на 12% (его доля в выручке в итоге достигла 59% против 55% в 2017 г.), тогда как чистый процентный доход уменьшился на 7%. Квартальный рост комиссионного дохода затронул все сегменты, кроме облигаций и валютного рынка, а за год прирост показали все сегменты, при этом максимальный (на 20%) – акции, на 13–15% также выросли денежный и срочный рынки.

( Читать дальше )

Итоги января в банковской отчетности (выборка ограничена 34 банками)

- 05 марта 2019, 12:23

- |

Был сделан перерасчет, заменены 503ХХ счета на 504ХХ. В соответствии с новой учетной политикой.

Тройка лидеров только среди крупных банков выглядит следующим образом: Зенит (-5,2%), РСХБ и МКБ (по -4,3%).

Если смотреть с учетом кэптивных банков — анти-лидеры выглядят следующим образом: Фольксваген (-18,2%), БНП Париба (-9,1%), Мерседес (-7,2%).

Но, я бы не говорил о проблемах у них. Скорее это в рамках из стратегии работы.

Лидер по росту активов — Открытие — +30,4% — достигнуто из-за слияния с БИНом.

Опасения вызывает банк Уралсиб, где возможна потеря контроля со стороны санатора. Также банк входит в тройку «лидеров» по увеличению просроченной задолженности: Зенит (2,9% к 4,1%), Совкомбанк (3,1% к 4,3%) – доли выросли, но общая задолженность пока не критична. Чего не скажешь про Уралсиб – с 8,3% просроченная задолженность выросла до 11,2%. Причем, если смотреть отчетность более детально – видно, что просрочка по юр.лицам была стабильна в районе 14%, а затем «взлетела» на 20,39%.

( Читать дальше )

Это свершилось — швейцарский банк запускает свою криптовалюту

- 04 марта 2019, 00:25

- |

Собственно сама новость с Forklog:

Базирующийся в Швейцарии Dukascopy Bank запустил накануне эирдроп криптовалюты Dukascoin, став таким образом, по собственному заявлению, первым регулируемым банком, который проводит ICO и имеет свою криптовалюту.

Изначально Dukascopy планировал запустить эирдроп токенов Dukascoin сегодня, 1 марта, однако сдвинул эти сроки на один день вперед, так как не хотел, чтобы это событие совпало по времени с запуском стейблокоина от японского Mizuho Bank.

На самом деле это не совсем криптовалюта (в том виде, в котором мы говорим, например, о биткоине) — это токены стандарта ERC-20. Однако, важная веха в развитии блокчейн-технологий в финансовой сфере пройдена. Вслед за выпуском токенов от Dukascopy Bank последует запуск блокчейн-проектов и от других банков — например стейблкоин от JPMorgan

( Читать дальше )

Сбербанк: все годовые цели достигнуты

- 01 марта 2019, 16:41

- |

Маржа ожидаемо снизилась. Сбербанк вчера опубликовал результаты за 4 кв. 2018 г. по МСФО и провел телефонную конференцию. Чистая прибыль оказалась близка к ожиданиям – на 4% выше нашего и на 1% – консенсусного прогнозов. Основной доход и операционные расходы не преподнесли сюрпризов, а меньший, чем ожидалось, объем резервных отчислений был нивелирован отставанием от прогнозов по прочему доходу. ЧПМ по старой методологии снизилась на 40 б.п. за квартал (мы ждали минус 30 б.п.). При этом банк представил новую методологию расчета в связи с вводимой в 2019 г. поправкой на резервы по кредитам 3-й стадии по методологии МСФО 9. Новый расчет повысил показатель примерно на 25 б.п., а квартальное снижение по нему было ближе к 30 б.п. Рост чистых комиссий (с поправкой на Денизбанк) относительно 4 кв. 2017 г. замедлился до 8% год к году, но это произошло из-за технической корректировки в конце 2017 г. на новый учет по программе лояльности. За весь год чистые комиссии выросли на 18%, в рамках прогноза менеджмента. Прочие доходы традиционно для 4 кв. были низкими, в частности, давление оказала отрицательная переоценка по статье обесценение нефинансовых активов – банк проводит реинвентаризацию и переоценку в конце года. При этом совокупный показатель был ощутимо выше, чем в предыдущие два года.

( Читать дальше )

ЦБ обязал банки сообщать клиентам причины отказа в обслуживании

- 01 марта 2019, 13:17

- |

Те же рекомендации выдавались в сентябре, но тщетно.

Банк России обязал российские банки информировать клиентов о причинах отказа в проведении операций или открытии банковского счета. Об этом сообщается в методических рекомендация, опубликованных на сайте ЦБ.

Решение о подготовке данных рекомендаций было принято в связи с тем, что ряд кредитных организаций не предоставлял клиентам информацию о причинах отказа в проведении операции или заключении договора банковского счета несмотря на то, что ЦБ уже сообщал банках в информационном письме от 12 сентября 2018 года о необходимости предоставлении клиентам в случае их обращения соответствующих сведений.

При этом регулятор подчеркивает, что банкам следует осуществлять информирование клиентов о принимаемых в отношении них «противолегализационных» мерах в объеме, достаточном для обеспечения такому клиенту возможности использовать полученную информацию при реализации механизма реабилитации.

( Читать дальше )

Проекты НПА Банка России на МАРТ и 2019 год. Указания Банка России, Приказ РОСфинмониторинга. Путин - "О цифровой экономике"

- 28 февраля 2019, 12:58

- |

Всем привет.

Проекты нормативно правовых документов Банка Росси на март http://cbr.ru/analytics/na_vr/project/#a_63104

План подготовки нормативных актов Банка России на 2019 год

В прошлых публикациях я показывал основной пакет Федеральных законов, которые проходят по линии Гос. Думы РФ.

ФЗ «О рынке ценных бумаг“ в части совершенствования регулирования деятельности брокеров и доверительных управляющих, категория инвестор — физ лицо.Законодательство РФ (ГДРФмарт2019) ФЗ „О цифровых активах“ „О рынке ценных бумаг“ „О совершении сделок с использованием электронной платформы“

Все они включены и внесены в повестку Гос.Думы на март.

Но это только „вершина айсберга“, параллельно Федеральным законам идут активные „движения“ в профильных ведомствах/комитетах/министерствах/гос.корпорациях.

( Читать дальше )

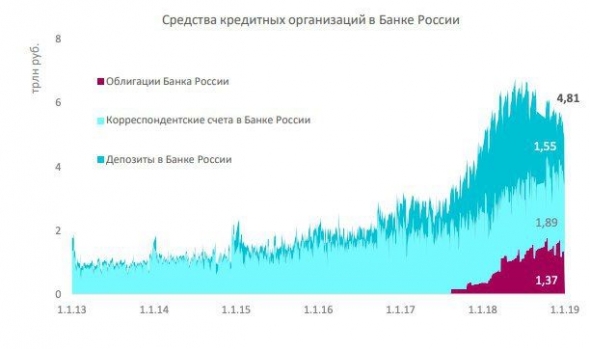

Ликвидности много , но она в ЦБ

- 27 февраля 2019, 21:00

- |

Эта картинка из обзора ассоциации «Россия» рассказывает историю о том, как банки хранят деньги в кубышке, а не тратят их на кредитование экономики.

P.S. неужели так подготовили «заначку» на «черный» день ?

( Читать дальше )

ВТБ: прибыль немного выше ожиданий, но имела место комбинация разовых факторов

- 27 февраля 2019, 11:52

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал