атон

Брокер Атон хочет создать себе страховщика: вероятнее всего, группа заинтересована в запуске долевого страхования жизни — Ведомости

- 11 марта 2024, 11:11

- |

Инвестиционная группа «Атон» изучает возможность развития страхового бизнеса, выяснили «Ведомости». Компания зарегистрировала в начале марта шесть доменных имен, из которых четыре связаны с сегментом страхования жизни (atonlife.ru, aton-life.ru, atonlifeinsurance.ru, aton-lifeinsurance.ru) и два – с сегментом нон-лайф (aton-insurance.ru и atoninsurance.ru), следует из данных «СПАРК-Интерфакса».

В «Атоне» видят большой запрос со стороны инвесторов на услуги долевого страхования жизни (ДСЖ), говорит представитель брокера: в группе рассматривают возможность расширения продуктовой линейки.

www.vedomosti.ru/finance/articles/2024/03/11/1024499-broker-aton-hochet-sozdat-sebe-strahovschika- комментировать

- Комментарии ( 0 )

Что купить на рынке в 2024г: краткий обзор инвестстратегий от Альфы-капитал, Тинькофф Инвестиции, Атона, БКС Мир Инвестиций, Цифры брокер, ВТБ Мои инвестиции — Forbes

- 06 января 2024, 21:05

- |

Чего ожидать от индекса Московской биржи в 2024 году, какие акции покупать, чтобы заработать на фондовом рынке? Forbes изучил стратегии крупнейших брокеров.

«Альфа-Капитал»

В базовом сценарии рынок вырастет на 25%. Большинство рисков — от геополитических до роста налоговой нагрузки на бизнес — уже реализовались. При негативном сценарии рынок упадет на 10%.

Что купить:

1. Лукойл, чья дивидендная доходность ожидается на уровне 14% в ближайшие 12 месяцев;

2. Сбербанк с ДД 12%

3. Газпромнефть с ДД 15%

4. Ozon

«Тинькофф Инвестиции»

Скептически смотрят на рынок акций. Недооцененных акций на рынке почти не осталось. Растет привлекательность облигаций и депозитов — менее рискованных активов.

Что купить:

1. Ozon,

2. Яндекс,

3. Сбербанк

4. Мосбиржа.

«Атон»

Индекс Мосбиржи сможет подняться до 4000-4200 пунктов, то есть на 25-30% без учета дивидендов. «Атон» считает, что российские акции оцениваются ниже, чем акции на рынках других крупных развивающихся стран.

( Читать дальше )

Указ 665. А счастье было так возможно…и так возможно!

- 30 декабря 2023, 20:12

- |

Как оказалось, ждали не то, чтобы совсем зря, но во многом преждевременно.

665 указ, почему то (!!!) регламентирует сроки исполнения уступки прав получения денег по госдолгу для не резидентов, а сроки получения денег резидентами определили только в порядке очередности, а не временного промежутка.

Т.е. получилось опять как всегда – громко прокричали «Ура!», рукой махнули…а чепчик в руку взять забыли и вышел факап.

НРД торжественно рапортует о том, что деньги отправлены на текущий момент аж тремя траншами, а брокеры выгружают клиентам «в час по чайной ложке», да и то не все.

Из заслуживающих доверия источников получена информация (к сожалению без самого документа) о наличии от Цб одобрения брокерам поводить выплаты по каждому траншу в течении 30 дней.

( Читать дальше )

🔥Причины роста рынка акций в 2024 году

- 23 декабря 2023, 22:27

- |

Инфа от Атона. С сомнением отношусь к многим аргументам, но консенсус знать надо. Драйвера роста рынка акций в 2024 году:

👉 Российский фондовый рынок все еще недорогой. Низкий р/е рынка по сравнению с среднемировыми значениями — аргумент не очень. Однако, учитывая ограничения на торговлю иностранными ценными бумагами, переоценка компаний РФ до уровней иностранных аналогов возможна.

👉 Качественные компании, хорошая ликвидность и дивиденды. Действительно, российские компании предлагают хорошую див. доходность, особенно нефтегаз и сырье.

( Читать дальше )

«Атон» начал аналитическое покрытие «Астры»

- 07 декабря 2023, 18:16

- |

💬Брокер считает, что справедливая цена акции группы «Астра» на конец 2024 года будет составлять 550–615 рублей. Средний потенциал роста – примерно 21%.

Делимся короткими выдержками из отчета:

🔹 Основные преимущества флагманского продукта Astra Linux — встроенные средства защиты информации, совместимость ОС со сторонними продуктами, крупнейшая сеть клиентов и партнеров.

🔹Кроме ОС, «Астра» активно развивает иностранные аналоги инфраструктурного ПО – СУБД, резервное копирование, почтовые сервисы, служба каталогов и др. Одна из стратегических целей компании — нарастить долю таких продуктов в выручке до 50% к 2030 году (сейчас они занимают порядка 12% выручки).

🔹Активный подход к M&A позволяет «Астре» ускоренно наращивать присутствие в перспективных сегментах рынка. В 2020–2023 гг. компания приобрела семь продуктов.

🔹Статус публичной компании позволит «Астре» конкурировать с более крупными работодателями за высококачественных специалистов.

( Читать дальше )

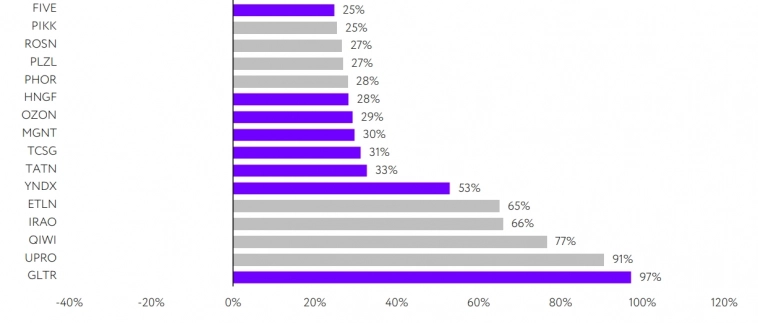

АТОН: Цель по IMOEX на 2024 год составляет 4000-4200, потенциал 25-30%. Фавориты: SBER, LKOH, GMKN, MOEX, YNDX, OZON, ASTR, TCSG, HNFG, HHRU, GLTR, FIVE, MGNT

- 06 декабря 2023, 10:19

- |

👉Цель по IMOEX на 2024 год составляет 4000-4200, потенциал 25-30%

👉В худшем случае цель 3500, потенциал 10-15%

👉Фавориты: SBER, LKOH, GMKN, MOEX, YNDX, OZON, ASTR, TCSG, HNFG, HHRU, GLTR, FIVE, MGNT

👉Доллар стабилизируется в районе 90-95.

Акции с наибольшим потенциалом:

( Читать дальше )

Редомициляция определяет развитие российского рынка на ближайшее время — АТОН

- 14 ноября 2023, 15:15

- |

Возможные схемы редомициляции

Добровольная:

– призвана облегчить смену места регистрации для иностранных холдинговых компаний;

— совершенствует регулирование деятельности международных компаний (МК) в специальных административных районах (САР);

— предусматривает автомтическую и принудительную конвертацию расписок на акции иностранной структуры.

Принудительная:

– распространяется на экономически значимые организации (ЭЗО);

— предполагает ограничение или лишение иностранных холдинговых компаний прав собственности на российские активы до конца 2024 года;

— возможность получить акции в прямое владение по решению российского суда;

— возможность получать дивиденды в обход иностранных структур.

Для российских держателей бумаг разницы между принудительной и добровольной редомициляцией нет, все упирается только в сроки.

( Читать дальше )

Российская инвесткомпания «Атон» начала реструктуризацию бизнеса в результате которой появится единая российская структура АО «Атон холдинг» — Ведомости

- 25 октября 2023, 18:26

- |

www.vedomosti.ru/finance/articles/2023/10/25/1002500-aton-obedinit-biznes-v-odin-holding

Зарубежные банки выманивают состоятельных клиентов у российский брокеров и управляющих компаний, предлагая им различные инвестиционные продукты — глава департамента Минфина Иван Чебесков

- 12 октября 2023, 10:26

- |

«Раньше вывести деньги из страны тоже не каждый мог себе позволить, это риски и так далее, ничего не понимал. Сейчас это становится более натуральным для многих это сделать», — подчеркнул он.

По его словам, конкуренция между зарубежными банками и российскими брокерами и управляющими компаниями увеличивается.

Помимо этого за последнее время многие российские резиденты открыли такое большое количество иностранных счетов, которого никогда ранее не было. Многие это делают, чтобы путешествовать за границей, объяснил Чебесков.

Подробнее на РБК:

www.rbc.ru/finances/12/10/2023/652790909a79471769cadf24?utm_source=telegram&utm_medium=messenger

Forbes обнаружил 3 российские финансовые компании, которые пытаются оказывать услуги в Дубае - «БКС Ультима», «Альфа» и «Атон» - о своей активности в регионе они предпочитают не распространяться

- 07 сентября 2023, 10:56

- |

www.forbes.ru/investicii/495919-rossijskie-finansovye-kompanii-vyhodat-v-dubaj?utm_source=forbes&utm_campaign=lnews

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал