SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

арсагера

Бывший миноритарий ТНК-ВР подал иск к «Роснефти» на 23,7 млн руб.

- 25 сентября 2014, 13:17

- |

Бывший миноритарий ТНК-ВР Холдинга, УК «Арсагера» оспаривает в суде цену акций, по которой «Роснефть» принудительно выкупила акции нефтяной компании. Истец уверяет, что бумаги были приобретены по цене, вдвое ниже рыночной, и требует компенсации от «Роснефти».

Управляющая компания «Арсагера» подала иск к «Роснефти» на 23,7 млн руб., говорится в материалах Арбитражного суда Москвы. Дата рассмотрения дела пока не назначена.

В «Арсагере» РБК пояснили, что оспаривают цену приобретения «Роснефтью» бумаг ТНК-ВР Холдинга в ходе принудительного выкупа акций в мае 2014 года. Экс-миноритарий ТНК-ВР Холдинга утверждает, что цена выкупа принадлежавших ему привилегированных акций была заниженной.

В исковом заявлении «Арсагера» (копия есть у РБК) указывает на существенную разницу в цене выкупа обыкновенных акций (67 руб. за штуку) и привилегированных (55 руб.). При этом, замечает истец, на момент выкупа привилегированные акции ТНК-ВР Холдинга являлись голосующими (из-за невыплаты по ним дивидендов), то есть обладали теми же правами, что и обыкновенные акции, и выкупаться должны были по той же цене.

( Читать дальше )

Управляющая компания «Арсагера» подала иск к «Роснефти» на 23,7 млн руб., говорится в материалах Арбитражного суда Москвы. Дата рассмотрения дела пока не назначена.

В «Арсагере» РБК пояснили, что оспаривают цену приобретения «Роснефтью» бумаг ТНК-ВР Холдинга в ходе принудительного выкупа акций в мае 2014 года. Экс-миноритарий ТНК-ВР Холдинга утверждает, что цена выкупа принадлежавших ему привилегированных акций была заниженной.

В исковом заявлении «Арсагера» (копия есть у РБК) указывает на существенную разницу в цене выкупа обыкновенных акций (67 руб. за штуку) и привилегированных (55 руб.). При этом, замечает истец, на момент выкупа привилегированные акции ТНК-ВР Холдинга являлись голосующими (из-за невыплаты по ним дивидендов), то есть обладали теми же правами, что и обыкновенные акции, и выкупаться должны были по той же цене.

( Читать дальше )

- комментировать

- 49

- Комментарии ( 2 )

Покупай когда страшно!

- 18 сентября 2014, 00:41

- |

«Деньги — это наркотик, если они не заработаны» (Владимир Евтушенков)

АФК Система -37%, Башнефть ап -19,8%, МТС -7,3%...

После вчерашней новости о домашнем аресте главы АФК Система сегодня произошел ожидаемый обвал…

В данной ситуации я потерял (условно потерял) только на привилегированных акциях Башнефть. К тому же в конце августе я еще докупал Башнефть ап по 1500 руб., сегодня они уже 1060 руб. Акций Системы и МТС у меня нет.

Еще есть косвенные потери, через владение акциями УК Арсагера – у неё на 4 сентября 2014 года были доли в Системе, МТС и Башнефть ап и равнялась в сумме 14,79% от всего собственного портфеля – акции УК Арсагеры упали почти -7%. Но такие колебания с акциями Арсагеры случаются и без историй с арестами олигархов.

( Читать дальше )

Спасение Мечела - сложно, но можно!?

- 11 сентября 2014, 00:37

- |

Сегодня Челябинский металлургический комбинат вырос на +40%, в след за ним — акции «Коршуновского ГОКа» (+10,7%), «Южного Кузбасса» (+10,6%), обыкновенные и привилегированные акции Мечел изменились незначительно +1,4% и +0,9% соответственно.

( Читать дальше )

Проект «Разумный инвестор». Запись #14. Вверх!

- 06 сентября 2014, 12:39

- |

«Инвестиция – это всегда риск. И мысли о том, что многие, покупая акции, надеются стать моментально богатыми, пугает меня». (Уоррен Эдвард Баффетт)

В прошлое воскресенье я рассуждал о падении рынка и о том, что «когда падает – покупать проще»

Но — опять рост…)) «Закрытие шортов или что там говорят» – вернуло рынок к 1450-1475 по ММВБ.

Хотя в принципе, что изменилось за пять дней?

Санкции остались, угроза новых санкций – есть, стрельба и боевые действия даже не закончились в Новороссии…

Посмотрим, что будет дальше…

Но я в пятницу покупал, как и планировал неделю назад. 26 августа индекс ММВБ был на 1455, и сейчас на 1475. Не получается в этом сезоне мне «спекульнуть и купить подешевле»…

Ну да ладно, сегодня я покупал «далекий эшелон» — а он живет больше своей жизнью, и нет особой разницы какой индекс ММВБ для данных акций.

Купил:

( Читать дальше )

Как напугать Газпром

- 03 сентября 2014, 21:55

- |

В понедельник в журнале «Эксперт» вышла статья Как напугать Газпром — продолжение истории по отказу Газпромом от выставления оферты миноритарным акционерам 72 газораспределительных организаций (ГРО).

Интересная история — рекомендую!

История длится уже давно (с весны 2010 года), и она не прекращается, только из-за того, что в этой ситуации, помимо «сильного» Газпрома и «слабых» миноритарий, в этой ситуации есть еще третья сторона — Роснефтегаз !!!

Враг моего врага — мой друг!)

Курьезная ситуация получается — административные ресурсы, как и Газпрома, так и Роснефть не могут решить вопрос окончательно.

Чем это всё закончится? Не ясно.

Но я свои деньги поставлю — буду участвовать несколько опосредованно.

Как я и писал ранее, на следующей неделе я подаю заявку на покупку паев ИПИФА «Арсагера — 6.4.». ПИФ интервальный — раз в квартал можно купить/продать только. В портфеле данного ПИФа, в том числе, есть акции

( Читать дальше )

Проект «Разумный инвестор». Запись #13. Вверх-вниз.

- 31 августа 2014, 21:24

- |

Последние две торговые сессии августа российский фондовый рынок падал, и падал довольно бодро…((

Что ждет наш рынок акций дальше? Будет ли сильное «погружение рынка» или опять отскок?

Санкции, Украина и прочий шум пугает людей, но конкретного анализа экономических последствий и конкретных цифр я не вижу – одни эмоции.

Много шума из ничего! Если Запад хотел ударить в самое больное место – он ударил бы. Не покупал бы наше сырье, но это нанесет, куда больший удар по самому Западу –разве пчелы могут быть против мёда?

В итоге всё происходящее может скорее сыграть в плюс России в долгосрочном плане – импортозамещение, развитие своего производства и переработки, увеличение роли рубля – как региональной валюты и прочее. Только конечно, если будут реальные дела, а не просто слова.

( Читать дальше )

Удивительное дело!

- 15 августа 2014, 14:28

- |

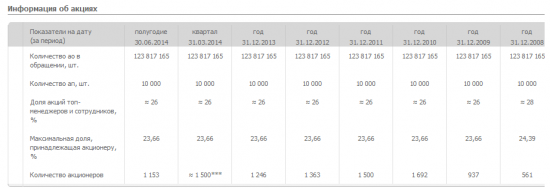

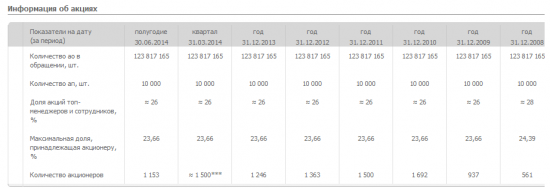

Удивительное дело! как так можно учить других и не делать самим? сегодня прочитал "Ответ на наше обращение о бай-бэке" и подумал, наверное, Арсагера, раз учит других как им управлять акционерным капиталом, то и сама делает тоже самое со своим акционерным капиталом. Смотрю сайт для начала:

количество акций неизменно, т.к. это УК, то врядли есть дочка на которой есть казначейки. Лень проверять, да и не об этом сейчас… значит ни каких байбэков наш советчик не делала. «а погляжу ка я чистые активы», решил Павлуша. не углубляясь в балансы тут же на сайте Арсагеры есть табл в которой приведена и динамика чистых активов:

( Читать дальше )

количество акций неизменно, т.к. это УК, то врядли есть дочка на которой есть казначейки. Лень проверять, да и не об этом сейчас… значит ни каких байбэков наш советчик не делала. «а погляжу ка я чистые активы», решил Павлуша. не углубляясь в балансы тут же на сайте Арсагеры есть табл в которой приведена и динамика чистых активов:

( Читать дальше )

об Арсагере+прогноз от Павлуши

- 08 августа 2014, 09:19

- |

Вчера «Арсагера» опубликовала пост "Забирают у будущих пенсионеров, но «не видят» отсутствие налога на доходы с депозитов" суть пересказывать не буду, кому нужно прочитать прочтут. Там есть такой момент:

«Основная причина, почему этот налог не будет введен – депозиты это основной способ инвестирования для взяточников и казнокрадов. Догадайтесь сами какое влияние они имеют на принятие законов.

Один из сотрудников питерского Сбербанка поделился информацией о количестве клиентов физ.лиц, размещающих на депозитах сумму более 1 млрд руб. Их количество только в Питере исчисляется сотнями. Что-то подсказывает, что в Москве счет идет на тысячи. Вряд ли это предприниматели (у них деньги обычно вложены в бизнес) или простые люди, работающие за зарплату.

Кто может быть среди этих людей?

( Читать дальше )

«Основная причина, почему этот налог не будет введен – депозиты это основной способ инвестирования для взяточников и казнокрадов. Догадайтесь сами какое влияние они имеют на принятие законов.

Один из сотрудников питерского Сбербанка поделился информацией о количестве клиентов физ.лиц, размещающих на депозитах сумму более 1 млрд руб. Их количество только в Питере исчисляется сотнями. Что-то подсказывает, что в Москве счет идет на тысячи. Вряд ли это предприниматели (у них деньги обычно вложены в бизнес) или простые люди, работающие за зарплату.

Кто может быть среди этих людей?

- Это могут быть топ-менеджеры гос.корпораций, которые не вкладывают обычно деньги в бизнес компаний, которыми руководят, а скорее изымают и не только в виде астрономической з/п.

- Это взяточники и казнокрады.»

( Читать дальше )

Всё идет по плану!

- 07 августа 2014, 00:38

- |

Благоприятная возможность скрывается среди трудностей и проблем. Альберт Эйнштейн

Рынок снизился на -12% от своих локальных максимумов (1500-1540 по ММВБ), — и опять слышны крики, что «всё пропало!», «РТС идет на 500!».

Рынок снизился на -12% от своих локальных максимумов (1500-1540 по ММВБ), — и опять слышны крики, что «всё пропало!», «РТС идет на 500!».Как мало нужно, чтобы настроение рынка изменилось.

Конечно, стагнация экономики, санкции против России, иностранцы выводят свои активы (кто не вывел уже), очередная заморозка пенсионных накоплений и так далее…

Всё это плохо и настроения на рынке плохие.

Кстати, год назад в конце июня 2013 года, когда я возобновил инвестиции в акции, и начал публиковать свои предпочтения и итоги инвестирования в рамках проекта «Разумный инвестор» — индекс ММВБ был так же на уровне 1330…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал