аналитика

Биткоин и Форекс прогноз. Промежуточные итоги недели.

- 18 апреля 2018, 16:03

- |

Вашему вниманию представляется аналитика рынка форекс, Биткоина и российского рубля на предстоящую торговую неделю. Аналитика строится на основе волн Эллиотта и паттернов гармонического трейдинга.

Из самых интересных моментов видео обзора можно выделить:

- Начало нисходящей третьей волны по японской йене.

- Покупка австралийского доллара. На графике сформирована коррекция – двойной зигзаг.

- Возможный конечный нисходящий диагональный треугольник по канадскому доллару + потенциальный паттерн гартли. Возможные покупки после заходного импульса.

- Ожидание роста по евро доллару. Практически завершен симметричный треугольник в волне 4.

- Отработка восходящего прогноза по биткоину. Сформированный двойной нисходящий зигзаг в качестве коррекции.

- Пятая восходящая волна по российскому рублю.

- комментировать

- Комментарии ( 0 )

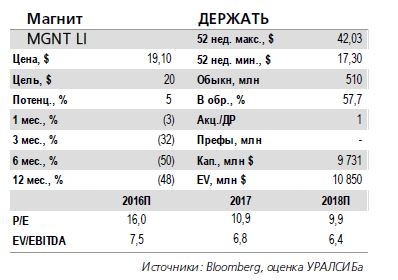

МАГНИТ. Прогноз результатов за 1 кв. 2018 г. по МСФО: динамика, скорее всего, останется невпечатляющей

- 18 апреля 2018, 12:15

- |

Мы ожидаем рентабельность по EBITDAна уровне 7,0 % и валовую рентабельность в размере 25,1 %

В пятницу, 20 апреля, Магнит опубликует отчетность за 1 кв. 2018 г. по МСФО, что станет первой публикацией результатов после уходя Сергея Галицкого из состава руководства компании и продажи им большей части своего пакета акций. Мы не ожидаем, что Магниту удастся значительно изменить негативные тенденции, наблюдавшиеся в последних кварталах. В частности, мы прогнозируем увеличение выручки на 7% (здесь и далее –год к году) до 286 млрд руб. (4,9 млрд долл.) и сокращение EBITDA на 5% до 20,0 млрд руб. ( 343 млн долл.). Это предполагает снижение рентабельности по EBITDA на 0,9 п.п. до 7,0%. Чистая прибыль, по нашим прогнозам, сократится на 22% до 5,9 млрд руб. (100 млн долл.).

Мы ожидаем, что валовая прибыль Магнита в 1 кв. 2018 г. не изменится и составит 71,9 млрд руб. (1,2 млрд долл.). Это предполагает снижение валовой рентабельности на 1,9 п.п. до 25,1%. Как и ранее, мы ожидаем, что на динамику общих и административных расходов будут оказывать влияние программа реконструкции и открытие новых магазинов.

( Читать дальше )

Дивиденды "Сбербанка" оказались чуть выше ожиданий

- 18 апреля 2018, 11:54

- |

Наблюдательный совет Сбербанка рекомендовал выплатить по итогам 2017 г. дивиденды в размере 12 руб. на обыкновенную и привилегированную акции, что предполагает дивидендную доходность 5,8% и 6,6% соответственно.

Дата закрытия реестра – 26 июня.

Банк пока не видит проблем с обслуживанием кредита РУСАЛа. Общие выплаты составят 271 млрд руб., или 36,2% от чистой прибыли по МСФО, против ожидавшихся нами и рынком 35% от прибыли и 11,6 руб./акция. Кроме того, глава Сбербанка Герман Греф дал вчера несколько комментариев. Так, менеджмент пока не меняет свои прогнозы по росту кредитов и депозитов, не видит на данный момент проблем с обслуживанием кредита Русала и не планирует в ближайшее время существенно менять ставки по вкладам. Греф оценил влияние текущей рыночной волатильности на финрезультат сектора в 80–100 млрд руб. Частично это переоценка через капитал, частично – через отчет о прибылях и убытках. Для самого Сбербанка он такой оценки не дал.

( Читать дальше )

Рынок акций ( 18.04.2018)

- 18 апреля 2018, 11:51

- |

Нефть дорожает на данных API о сокращении запасов.

Вчера российский рынок заметно вырос, поскольку ожидавшиеся в понедельник новые санкции США против России были отложены на неопределенный срок. Это вместе с некоторым падением напряженности вокруг Сирии привело к временному ослаблению давления на российские акции.

Индекс РТС прибавил 3,35%, а индекс ММВБ вырос на 2,2%. Лидировал Сбербанк, обыкновенные и привилегированные акции которого подорожали на 8% и 5,3% соответственно после объявления высоких дивидендов за 2018 г. Тем не менее в целом рыночная ситуация пока не претерпела заметных изменений, и любой заметный рост котировок может быть использован для выхода из ценных бумаг. Европейские рынки вчера выросли, индекс Euro Stoxx 50 прибавил около 1%.

Промпроизводство в США в марте, согласно опубликованной статистике, увеличилось на 0,5% месяц к месяцу, что выше ожидавшегося роста на 0,3%, а загрузка производственных мощностей достигла 78% – на 0,1 п.п. выше ожиданий. Однако показатели предыдущего месяца были скорректированы вниз, поэтому данные за март следует рассматривать скорее как нейтральные. Так или иначе, больше внимания инвесторы уделяют сейчас отчетности за 1 кв. 2018 г., которую компании начали публиковать на прошлой неделе. Уже объявленные результаты показывают, что квартал был достаточно успешным, что создает поддержку рынку. Вчера индекс S&P 500 прибавил более 1%.

( Читать дальше )

РУБЛЬ (16-22 апреля)

- 17 апреля 2018, 16:05

- |

Расширение антироссийских санкций вызвало обвал курса рубля.

На прошлой неделе курс доллара практически все время находился выше границ прогнозного коридора (57–59 руб./долл.). При этом курс российской валюты стремительно снижался в первой половине недели, после чего его динамика была разнонаправленной. Обвал рубля на прошлой неделе был вызван волной распродаж широкого класса российских активов, которая стала несколько запоздалой реакцией участников рынка на объявление о расширении пакета антироссийских санкций 6 апреля.

Помимо прочего, новые санкции предусматривают запрет американским компаниям вести бизнес (в том числе с помощью третьих сторон) с рядом российских физических лиц и крупных компаний, а американским инвесторам вкладывать средства в их ценные бумаги. Вызванная новым пакетом санкций паника на российском финансовом рынке была настолько масштабной, что его участники полностью проигнорировали мощную поддержку со стороны фундаментальных факторов, включая резкий рост нефтяных котировок в понедельник и вторник. При этом на пике распродаж в среду днем курс доллара достигал 65 руб./долл.

( Читать дальше )

Общий взгляд на неделю 16-22 апреля.

- 17 апреля 2018, 11:27

- |

Основными факторами, влияющими на российскую финансовую систему и рынки, на этой неделе останутся санкции США и ситуация вокруг Сирии.

Первая реакция рынков на введение 6 апреля новых санкций против российских компаний и граждан была достаточно резкой, однако к концу прошедшей недели наступила относительная стабилизация. Нанесенный в субботу ракетный удар по сирийским объектам и возможное уже сегодня введение новых санкций вновь увеличивают вероятность негативного развития ситуации на российском рынке. Дальнейшая рыночная динамика зависит от того, будут ли санкции расширены на новые компании (что, мы полагаем, весьма вероятно) и, самое главное, затронут ли они российский суверенный долг. В прошедшую среду министр финансов США Стивен Мнучин подтвердил, что, по его мнению, ограничительные меры не должны быть применены к госдолгу, это несколько успокоило валютный рынок и рынок ценных бумаг. В то же время будущий новый госсекретарь Майкл Помпео на слушаниях в Сенате в четверг заявил о своей приверженности жесткой линии по отношению к России, поэтому нельзя исключить дальнейшего ужесточения санкций. Таким образом, общий фон для российских рынков остается негативным.

( Читать дальше )

Стратегия аналитиков "Открытие Брокер" на II квартал 2018 года

- 17 апреля 2018, 10:58

- |

Отдел анализа рынков «Открытие Брокер» представил стратегию на II квартал 2018 года. Рекомендуем вам ознакомиться со взглядом наших аналитиков на дальнейшие перспективы экономики и финансовых рынков.

Вкратце:

— 2018 год станет для развивающихся рынков и российского фондового рынка успешным, хотя инвестиции в акции и облигации мы рекомендуем проводить в этом году точечно по наиболее сильным идеям. Риски спада российской экономики, взлета процентных ставок, обвала цен на нефть и курса рубля, финансовые санкции и снижение рейтингов, по сути, уже реализовались в конце 2014 года и в 2015 году. Прохождение же низшей точки рынка обозначило максимум пессимизма и страха инвесторов. Сейчас же можно говорить о долгосрочной восходящей тенденции в российских активах. В качестве главных рисков во II квартале мы видим возможное усиление торговых трений между США и их контрагентами, рост геополитической напряженности и усиление санкционного давления в отношении России. Впрочем, локальный возврат инвесторов в безрисковые активы, которого мы опасались в конце прошлого года, в целом уже произошел. Риск недостаточных темпов роста глобальной экономики в целом и экономики Китая в частности воспринимается сейчас нами как гораздо менее вероятный.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал