аналитика

Волны Эллиотта + Гартли. Промежуточные итоги недели. 25 апреля.

- 25 апреля 2018, 20:01

- |

Вашему вниманию представляется аналитика рынка форекс, Биткоина и российского рубля на предстоящую торговую неделю. Аналитика строится на основе волн Эллиотта и паттернов гармонического трейдинга.

Из самых интересных моментов видео обзора можно выделить:

1. Начало коррекции по биткоину. По плану развивается волна 2 перед сильным ростом. Ждём точку входа вверх по перекрытию.

2. Завершение восходящей пятиволновой формации по российскому рублю. По плану мы находимся в третьей волне внутри большой пятой.

3. Завершенные пятиволновые формации по большинству форекс пар. Ожидание коррекции и поиск точек по направлению движущих волн.

Подробнее смотрите на видео:

- комментировать

- Комментарии ( 2 )

Волновой анализ пары BTC/USD H1 на 25 апреля 2018 года

- 25 апреля 2018, 13:33

- |

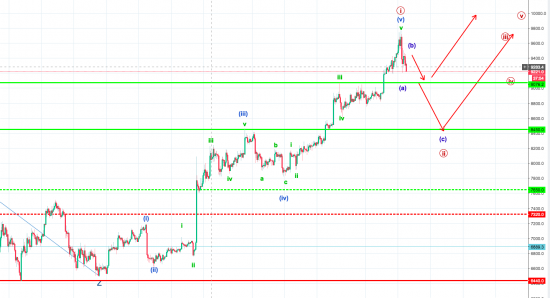

Волновой анализ пары BTC/USD H1 на 25 апреля 2018 года

Есть 2 интересных варианта развития событий:

1) Мы увидели окончание волны v (синий цвет) — после ждем коррекционное движение abc с целью 8450 (хорошая точка для входа в лонг-позицию по биткоину с целью 11500)

2) Увидим удлинение волны v с целью в 10000, откуда уже уйдем в коррекцию (предварительно увидим коррекцию до уровня 9000)

Рекомендация — держать открытые ранее лонг-позиции с переносом SL в безубыток, не вставать в новый лонг, остерегаться шорт-позиций

Petropavlovsk Pls ; НЛМК -без рекомендации.

- 25 апреля 2018, 10:34

- |

Petropavlovsk Pls

Производство золота в 1 кв. 2018 г. сократилось на 5%

Снижение добычи и рост цены реализации.

Petropavlovsk plc (POG LN – без рекомендации) опубликовала результаты производственной деятельности за 1 кв. 2018 г. Общий объем производства золота в 1 кв. 2018 г. сократился на 5% год к году до 112,6 тыс. унций. Выпуск упал на всех участках, за исключением Маломыра, где был зафиксирован рост на 70% год к году до 27,9 тыс. унций. Объем реализации золота за отчетный период сократился также на 5% и составил 112,244 тыс. унций. При этом средняя цена реализации, даже с учетом отрицательного эффекта от хеджирования (35 долл./унция), выросла на 4% год к году до 1 295 долл./унция, что выше среднего уровня 2017 г. (162 долл./унция). Цена реализации без учета хеджа близка к цене реализации крупнейшего российского золотодобытчика ПАО «Полюс», у которого средняя цена проданного золота в 2017 г. составила 1 336 долл./унция, а объем продаж снизился на 6%.

Компания не меняет производственный план на нынешний год.

( Читать дальше )

Рост доходностей UST вызвал падение рынка акций США.

- 25 апреля 2018, 10:27

- |

API прогнозирует увеличение нефтяных запасов.

Российский фондовый рынок вчера провел день в зеленой зоне благодаря поддержке со стороны высоких цен на нефть и отсутствию негативных новостей. По итогам торгов индекс РТС вырос на 0,1%, а индекс ММВБ прибавил 0,8%. Европейские индексы изменились мало в ожидании завтрашнего заседания ЕЦБ, инвесторы рассчитывают на прояснение планов по сворачиванию программы количественного смягчения. Американские фондовые индексы вчера заметно упали. Рост доходностей казначейских обязательств и настораживающие прогнозы некоторых компаний относительно их финансовых результатов в 2018 г. оказали негативное влияние на котировки акций. Доходность 10-летних UST впервые с января 2014 г. превысила 3%. Цена фьючерса на нефть Brent, в течение дня колебавшаяся вблизи 75 долл./барр., к вечеру опустилась ниже 74 долл./барр., где остается и сегодня утром. Завтра, как всегда по средам, будут опубликованы данные о состоянии коммерческих запасов нефти в США за прошедшую неделю. По оценке рынка, консолидированной агентством Bloomberg, запасы нефти сократились на 2,2 млн барр., а запасы бензина – на 2 млн барр. Причем аналитики достаточно единодушно ожидают сокращения. По оценке же API, запасы нефти выросли на 1,1 млн барр., а запасы бензина снизились на 2,7 млн барр. Рост доходностей UST и падение американского рынка задали негативный тон сегодняшним торгам в Азии, и фондовые индексы региона идут вниз. Фьючерс на S&P 500 дешевеет. Российский рынок сегодня, скорее всего, покажет негативную динамику, индекс РТС начнет день снижением на 1%.

( Читать дальше )

Волатильность рублёвых активов будет постепенно снижаться

- 24 апреля 2018, 18:15

- |

Тимур Нигматуллин, аналитик «Открытие Брокер»

Новая волна санкций сильно повлияла на валютный рынок, который из-за «плавающего» рубля принял на себя львиную долю внешних шоков. С уровней закрытия 5 апреля доллар в моменте прибавлял на 12,7% (с 57,7 руб. до 65,1 руб.). Позже движение было отыграно вниз, но лишь частично. Сейчас американская валюта котируется у отметки 62 руб. Отскоку сильно помогла подорожавшая на 8% нефть сорта Brent – без влияния данного фактора укрепление рубля было бы менее активным.

Сдержанная реакция рубля на дорожающую нефть и нежелание игроков рынка быстро выкупать коррекцию после санкций, по всей видимости, связаны со стабильно возросшими страновыми рисками. Российские 5-летние CDS (страховка от дефолта по долгам) из-за санкций взлетели с 116,4 б.п. до 149,8 б.п. и впоследствии крайне неохотно снизились до 138,8 б.п. Жёсткий пакет ограничений стал неприятным сюрпризом для рынка, и потому был крайне болезненно им воспринят.

( Читать дальше )

Волновой анализ пары BTC/USD H1 на 23 апреля 2018 года

- 23 апреля 2018, 20:22

- |

Волновой анализ пары BTC/USD H1 на 23 апреля 2018 года.

По прежнему наблюдаем консолидацию цены на уровнях 8800-9000, после окончания консолидации жду коррекционное движение, в лонг вставать рано, я бы рассматривал шорт позиции с небольшим стопом и с целью 8450 (при движении цены на юг предусматривается перенос SL в безубыток).

Если рассматриваете лонг-позиции, я бы рекомендовал дождаться отката цены и искать точки для входа между уровнями 8080 — 8450.

При закреплении цены выше 9000 — данный сценарий считаю недействительным.

Динамика REIT в условиях повышения ставки ФРС США

- 23 апреля 2018, 20:19

- |

В конце 2015 года впервые за 7 лет ФРС США повысила ключевую ставку на фоне ускорения инфляции и темпов роста ВВП в стране. Увеличение ставки ФРС приводит к росту доходности по американским казначейским облигациям, в то время как стоимость REIT-фондов уменьшается, а их дивидендная доходность — повышается. В связи с этим многие инвесторы не рассматривают REIT-фонды как потенциально привлекательный актив, опасаясь падения их котировок на фоне ужесточения денежно-кредитной политики ФРС США. Тем не менее некоторые REIT-фонды незначительно снижаются в цене при сохранении привлекательной дивидендной доходности, в связи с чем инвестору не стоит пренебрегать этим инструментом даже при текущей монетарной политике.

( Читать дальше )

Вопросы аналитикам брокера ".УРАЛСИБ Кэпитал-Финансовые услуги".

- 23 апреля 2018, 14:27

- |

Коллеги, добрый день!

Напоминаем Вам о возможности задать интересующие Вас вопросы относительно акций российских эмитентов.

Данные вопросы будут переадресованы аналитикам брокера.

Вы сможете получить квалифицированные и компетентные ответы профессионалов.

Просьба оставлять вопросы в комментариях под данной записью.

Спасибо!

С уважением, Ваш брокер.

Магнит. Результаты за 1 кв. 2018 г. незначительно лучше ожиданий.

- 23 апреля 2018, 11:37

- |

Выручка возросла на 8% год к году.

Отчетность Магнита (MGNT LI – ДЕРЖАТЬ) за 1 кв. 2018 г. по МСФО, опубликованная в пятницу, оказалась несколько лучше ожиданий, которые, в свою очередь, были достаточно осторожными. В частности, выручка увеличилась на 8% (здесь и далее – год к году) до 289 млрд руб. (3,9 млрд долл.), что на 1% выше нашего и консенсусного прогнозов, но предполагает значительно более медленные темпы роста, чем у X5 Retail Group (FIVE LI – ПОКУПАТЬ) или Ленты (LNTA LI – без рекомендации). EBITDA сократилась на 2% до 20,5 млрд руб. (275 млн долл.), что лучше наших и рыночных оценок на 2% и 3% соответственно и предполагает рентабельность по EBITDA на уровне 7,1% (снижение на 0,8 п.п.) против ожидавшихся рынком 6,9%.

Сопоставимые продажи сократились на 3,7%.

Сопоставимые продажи Магнита в отчетном периоде уменьшились на 3,7%, практически полностью из-за падения трафика при стабильном среднем чеке. Это также существенно хуже, чем у X5 (рост на 0,5%) и у Ленты (рост на 6,1%). Так же как и в предыдущем квартале, падение рентабельности Магнита в 1 кв. нынешнего года преимущественно было обусловлено снижением валовой маржи – на 1,3 п.п. до 24,9%. Сеть магазинов Магнита за 1 кв. 2018 г. выросла на 275 до 16 625, в том числе 12 283 магазина шаговой доступности, 242 гипермаркета, 210 магазинов «Магнит Семейный» и 3 890 косметических магазинов. Общая торговая площадь увеличилась на 13% до 5 829 000 кв. м.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал