альфа банк

Альфа-банк - опровергает слухи о продаже банка

- 11 декабря 2018, 13:35

- |

«Мы категорически опровергаем слухи о продаже. Никаких переговоров не было и не ведется»

Банк UniCredit от комментариев отказался. «Официальная позиция группы UniCredit – без комментариев», — сказали в пресс-службе банка.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={ACD6B8B0-5906-4FFA-91E7-2ED4A0448312}

- комментировать

- Комментарии ( 0 )

Альфа-банк - собственники обсуждали возможность продажи банка

- 11 декабря 2018, 08:58

- |

В то же время, по данным издания, неформальные переговоры не принесли результата: с UniCredit они прекратились более года назад; с ВТБ они прошли несколько месяцев назад.

Михаил Фридман хотел бы получить за банк $7-8 млрд.

https://www.interfax.ru/business/641711

ВТБ - не планирует уходить с западных биржевых площадок, не будет покупать Альфа-банк

- 28 ноября 2018, 18:55

- |

«Нам это не мешает, да нет, такой задачи нет серьезной, мы не испытываем неудобств от этого.… Нет, нет, ни разу даже не обсуждали»

ВТБ не будет покупать Альфа-банк, на сегодня у госбанка нет ни аппетита, ни капитала для такой крупной покупки, заявил журналистам глава ВТБ Андрей Костин.

«Мы покупать Альфа-банк не будем по ряду причин. Во-первых, у нас нет таких сегодня аппетитов. Это очень крупная покупка, у нас нет ни капитала, да в общем никакой задачи»

«Я вам абсолютно честно скажу: мы не покупаем Альфа-банк… в ближайшие 3 года, по крайней мере»

( Читать дальше )

Кэш-бэк 10% от Альфа банка - такой большой, а в сказки веришь!

- 28 ноября 2018, 18:03

- |

предложение 10% кэшбэка на АЗС от этого банка не могло не заинтересовать.

В июле обзавелся соответствующей дебетовой картой.

Озвученные водные: 1990 р за обслуживание самой карты.На остаток % не начисляется.

199 в месяц за обслуживание счета (впрочем при расходах более 20 000 в месяц вроде как сниматься не должно)

начисление бонусов не более 2000р в месяц. АЗС 10% кафе-рестораны 5% все остальное 1%. Поскольку топлива я заливаю

более, чем на 20 000, в остальных категориях траты бессмысленны, так как за них уже ничего не начислят.

Три месяца все шло хорошо, бонусы исправно падали на счет в середине месяца, правда 199 р тоже исправно снимали,

несмотря а упомянутые выше условия, и до кучи отщипывали 50р за пользование мобильным банком, который я даже не устанавливал!

Подобное несоответствие (пусть и незначительное, но все же) с обещанным, вынудило меня к визиту в отделение банка.

Приняв все претензии и клятвенно обещав исправить все траблы, мне впарили еще одну карту, приблизительно с теми же

( Читать дальше )

ПИФ Облигаций VS ОФЗ. Куда вложить частному инвестору?

- 26 ноября 2018, 16:31

- |

14 ноября я написал небольшую заметку, где сравнивал вложения частного инвестора в ОПИФ Альфа Капитал ЕвроОблигации и ОФЗ (https://smart-lab.ru/blog/504977.php).

Я утверждал и продолжаю утверждать, что физическим лицам лучше держаться подальше от фондов облигаций, и корпоративных облигаций. И этой статье я ещё раз продемонстрирую, почему ОФЗ лучше ОПИФ Облигаций.

Но для начала повторю, что основными плюсами инвестирования в ОФЗ являются:

- Максимальная надежность с точки зрения дефолта. И вообще, в России надежней чем ОФЗ, ничего быть не может! У государства, всегда есть возможность напечатать деньги и расплатиться по своим долгам. Инфляция и валютные риски – это риски, относящиеся к другой категории и должны нивелироваться (хеджироваться) другими инструментами. Ещё раз, ОФЗ надежнее депозитов в банке, если их держать до погашения.

- ОФЗ имеют максимальную ликвидность на рынке долгов, у большинства физических лиц не возникнет проблем с продажей или покупкой данных бумаг.

- По ОФЗ купоны не облагаются НДФЛ. Может быть обложена только разница от цены приобретения ОФЗ и цены реализации, или же номиналом при погашении.

Теперь я хочу продемонстрировать, наглядно, чего обычно не понимают большинство инвесторов. По облигациям (и по ОФЗ в том числе) платятся купоны, это своего рода проценты, которые вам перечисляются с определённой периодичностью. Реинвестирование данных купонов, существенно улучшают конечный результат инвестиций.

( Читать дальше )

Портфель из ОФЗ против ПИФ Еврооблигаций под Управлением УК Альфа Капитал

- 14 ноября 2018, 12:25

- |

Добрый день, друзья.

Сегодня хочу продемонстрировать очень интересный и наглядный пример того, зачем нужно учиться инвестициям, и почему пассивное инвестирование во многих случаях может оказаться хуже некоторых несложных прямых инвестиций в ценные бумаги.

К тому же, для этого созрел хороший повод. Один из моих клиентов попросил оценить, можно ли в портфель взять немного паёв «Альфа Капитал ЕвроОблигации» (https://www.alfacapital.ru/disclosure/pifs/opifo_akbond/), чтобы не гнать небольшую сумму на счёт брокера к общему портфелю. (суммы, приведённые в дальнейших расчётах, конечно, взяты с потолка и не имеют отношение к моему инвестору).

( Читать дальше )

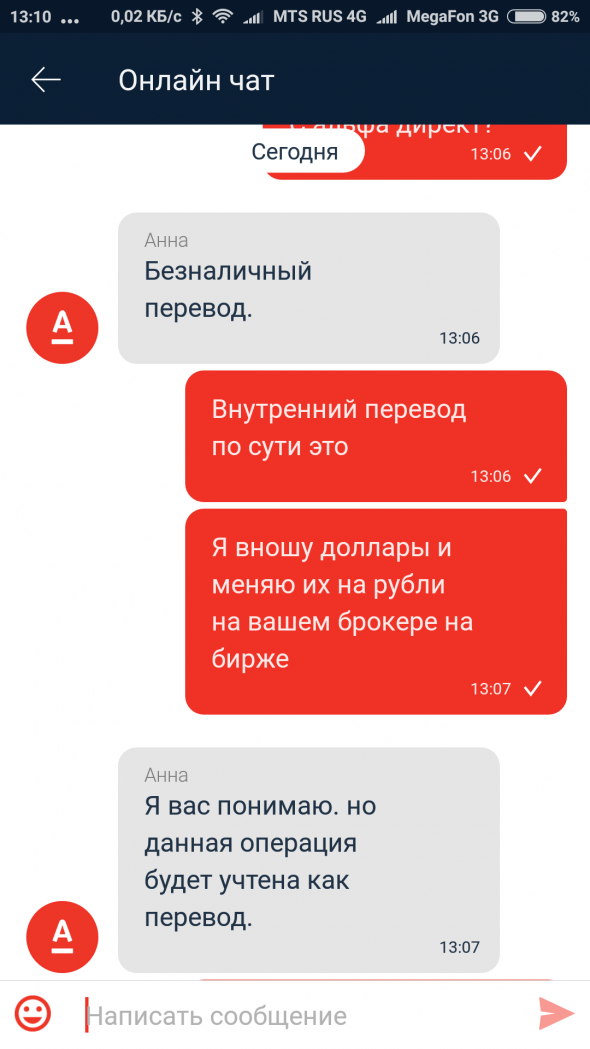

Вывод рублей с альфа директ в альфабанк после продажи $$$ - 5%?

- 24 октября 2018, 13:28

- |

Я понимаю, что Маринки могут чего-то недопонимать, но кто нить может объяснит так это или нет?

Итого надо завести условно 10к$ на альфубанк-> альфа директ и сменять там это дело на рубли -> вывод на альфубанк и тут… мне в чате пишут, что входящий с брокерского счета будет как б/н, а значит нужна отлежка 30!!! дней :) или 5% комса...

Ну что за бред то или факт и надо/выгоднее бежать в обменку :(?

Кусок переписки, но всем всё ясно будет:

Обмен Альфа Банка на Магнит

- 09 октября 2018, 19:06

- |

мысли вслух.

Извините, камнями не кидайте.

Магнит бумага фееричная оказалась.

Посмотрим, а на сколько вообще равносилен обмен альфа банка на магнит ( предположим, что это правда). и тут получается, что реально равносилен. Магнит с долгом EV стоит ~475 ярдов. Капитал Альфы 439 ярдов. туда сюда цифры сопоставимые +-.

С другой стороны тут либо Магнит надо сделать дешевле с учетом того, что Альфа банк явно не в 1 капитал же мы оценим, а скажем в 0,8.

То есть 351 ярдов. Капа магнита +-367. Значит долг магнита в сделке не будет участвовать и за этот долг Альфа отдаст что-то еще, ну или это, скажем, плата за лояльность ибо видимо оч нужен Альфа банк Костину и ко.

С третьей стороны.

Тут уже 2 месяца также говорят, что Костина уйдут скоро.

И возникает вопрос — что это просто слухи, создаваемый шум для того, кому это выгодно.

Тут, опять же, на этих слухах иностранцев и высаживают, опппегеймера например?

а кому это выгодно?

Видимо ВТБ и ко опять же и выгодно и самому Магниту провести байбек задешего и быстро, затем разогнать на чем нибудь ( например, на отличном отчете 22 октября? на объявлении промеж дивов ( откуда деньги правда, если там на байбек еле набирается? ).

( Читать дальше )

Новости от БонДовика. Альфа-банк

- 26 июля 2018, 17:08

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал