алгоритмическая торговля

🤑Результаты стратегии Market Crowd Hunter за 04.09.

- 05 сентября 2023, 10:42

- |

- комментировать

- 198

- Комментарии ( 2 )

Кнопка "БАБЛО": август '23: + $1 721 (+9%)

- 02 сентября 2023, 17:27

- |

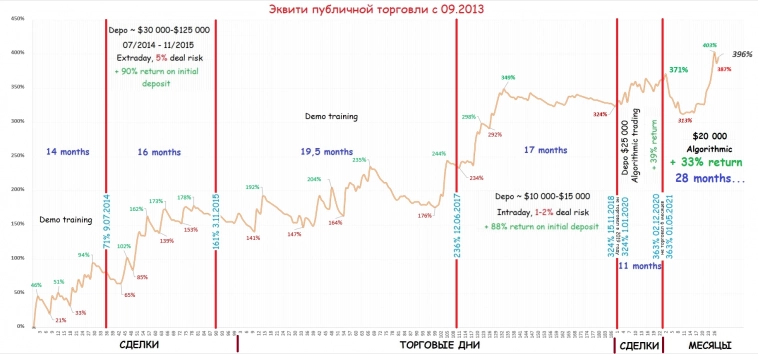

Выше Equity моей публичной торговли, которую веду с 2013 года. Весь прогресс с первой сделки смотреть в блоге. Чтобы более менее понять что я вообще тут делаю читать вот этот пост

ОРИГИНАЛ ПОСТА С НЕСЖАТЫМИ КАРТИНКАМИ

ОТЧЕТ

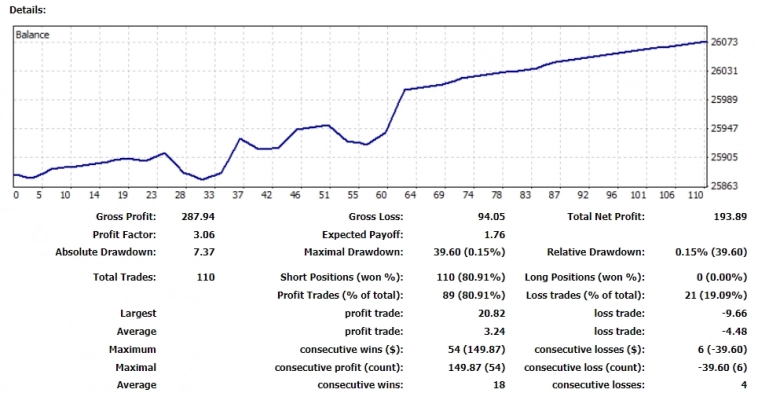

1. ЭТАЛОН (А10) — закрывает в августе 28 сделок и зарабатывает + $3 578 на контракт. Требование к минимальному депо $30 000

( Читать дальше )

Мои итоги июля-августа

- 01 сентября 2023, 17:14

- |

Результаты Бенчмарков с 25.07 по 11.08 я убрал и они такие

( Читать дальше )

ITInvest (я 10 лет с ними) прекращает предоставлять сервис для алго торговли и прямого доступа. Что там случилось? И куда теперь податься? Нужен коллокейшн и прямой доступ ASTS Bridge.

- 15 августа 2023, 21:47

- |

- ответить

- 1.7К

- Ответы ( 9 )

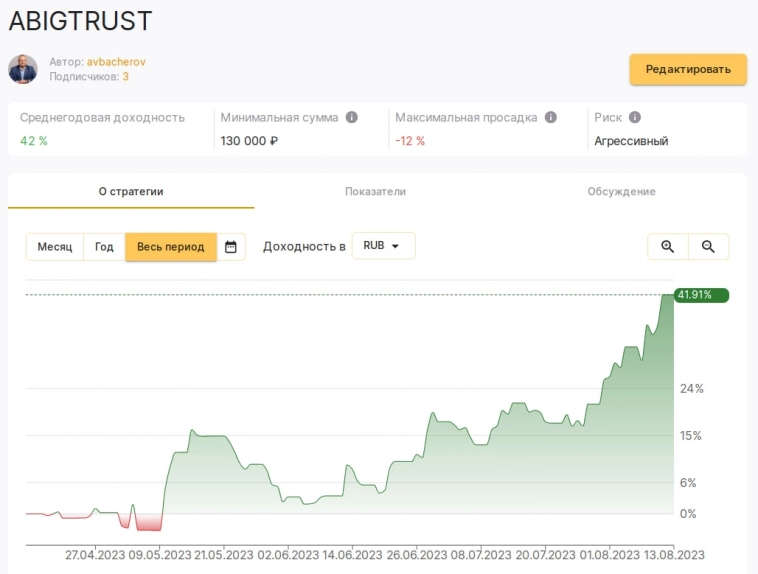

Алгоритмическая стратегия ABIGTRUST и размышления по хеджу акций в портфельных стратегияx...

- 14 августа 2023, 10:16

- |

1. Про результаты АЛГО СТРАТЕГИИ ABIGTRUST

Четыре месяца назад я анонсировал запуск алгоритмической стратегии ABIGTRUST на своих ресурсах, которую мы запустили вместе с Ильёй Гадаскиным и его алгоритмической командой на сервисе COMMON FINAM. Стратегия реализуется с помощью торговых роботов. Из-за нашего желания дать возможность людям с небольшим капиталом присоединится к ней она реализуется только частью торговых алгоритмов, в то время как в индивидуальном порядке мы можем запустить их все, что значительно улучшает стабильность результата. Но даже в таком виде, стратегия оправдывает ожидания и принесла почти 42% дохода при просадке в 12%. Конечно, любому профессиональному инвестору понятно, что на таком непродолжительном горизонте делать выводы некорректно. Но мы уверены в правильности работы стратегии, так как имеем трэк работы алгоритмов на ресурсе МФД за 10 лет. Подробнее о стратегии можно прочесть здесь — ABIGTRUST, а при желании и возможностях можно присоединится с полной стратегии, где использованы все алгоритмы.

( Читать дальше )

Робосмарт?!...

- 06 августа 2023, 10:16

- |

Да пацаны, да©. Возникла вот какая мысль. Посты на сл про алго и методы, взорвали мозг, хочу бота ИИ!))

И идея такая. Кому есть что сказать, напишите пошагово с самых азов, КАК сука ОНИ РАБОТАЮТ! Проектирование, моделирование, доработка..

Признаюсь болею фьючами на СМЕ. Но принцип то один. Типа, начало — какая твоя стратегия? Машки, рсай, болинджеры фиголенджеры, тайминг для трейдов, минутки и 10и минутки, в глобальном тренде. Да и куча всякого треша… Но моментами даже и это работает!

Мне тут комрады говорили, что в гос фрс структурах, кто формирует курс, пользуют ТПО чарт профиль рынка. Там на 30м, но и профит в ХХах почти)).

Крче ВСЕ варианты! Давайте напишем смарт бот?

Есть мысли или затроллите?

Ну камон))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал