акции

ВТБ Капитал повысил целевую цену по акциям ММК до $16/GDR. Рейтинг "Покупать"

- 21 апреля 2021, 21:05

- |

Цена в Лондоне $11,46, цель подразумевает потенциал 40%

Рейтинг «Покупать» остался в силе.

- комментировать

- Комментарии ( 1 )

TCS GROUP (Тинькофф) объявил обратный выкуп своих акций (ГДР) на $45 млн

- 21 апреля 2021, 21:01

- |

Программа выкупа будет действовать с 22 апреля по 31 августа

IMIDRO: Иран увеличил производство алюминия более чем на 60% - до 446,8 тыс тонн

- 21 апреля 2021, 20:14

- |

| 20 апреля 2021 г. |

По данным опубликованным Иранской организацией по развитию и реконструкции шахт и горнодобывающей промышленности (IMIDRO), в прошедшем году по местному календарю, который завершился 20 марта 2021 г., объем производства первичного алюминия в стране составил 446,8 тыс т, что на 61% превышает показатель предыдущего года.

Крупнейшим производителем алюминия в Иране по итогам года стала компания Iranian Aluminium Company (IRALCO) с результатом 185 тыс. т. Совсем немного отстала от нее Almahdi. На самом большом в стране алюминиевом заводе Hormozal было получено 165 тыс. т металла.

На новом заводе Salco на юге Ирана, введенном в строй в конце 2019 г., было произведено 72,1 тыс. т алюминия. Наконец, вклад Iran Alumina Company составил 25,4 тыс. т.

Планируется, что к концу текущего 1400 иранского календарного года (20 марта) годовое производство алюминиевых слитков в стране увеличится на 63 процента.

В апреле прошлого года, во время церемонии открытия крупнейшего в Иране комплекса по производству алюминия (в центральной провинции Фарс), бывший министр промышленности заявил, что производство алюминия в стране, как ожидается, будет удвоено после того, как это предприятие начнет работать.

( Читать дальше )

Целевая цена по акциям ВТБ может быть повышена в течение года - Газпромбанк

- 21 апреля 2021, 20:07

- |

Банк позиционирует себя как открытую технологичную платформу по предоставлению финансовых сервисов и фокусируется на расширении активной клиентской базы (с 14 млн до 30 млн к 2025 г.) и монетизации своих продуктов за счет партнерских программ. Важнейшей точкой роста остается розница (в том числе инвестиционный сегмент), а также МСБ. Более органичное развитие предполагается в сильной франшизе КИБ.

Несмотря на то, что значительных сюрпризов не было, мероприятие должно стать еще одним шагом к развороту в восприятии истории инвесторами. Это будет способствовать сокращению рыночного дисконта к стратегическим целям банка. Мы сохраняем нашу целевую 12-месячную цену на уровне 0,063 руб. за обыкновенную акцию и рекомендацию «лучше рынка». Мы также подчеркиваем возможности для повышения целевой цены в течение года в зависимости от траектории промежуточных результатов банка в 2021 г.Клапко Андрей

«Газпромбанк»

( Читать дальше )

Обзор: Worldsteel прогнозирует рост мирового потребления стали в 2021-2022 гг.

- 21 апреля 2021, 20:05

- |

| 19 апреля 2021 г. |

Международная металлургическая ассоциация Worldsteel обнародовала свой прогноз мирового потребления стальной продукции в 2021-2022 гг., существенно улучшив его по сравнению предыдущей оценкой в октябре 2020 г.

В 2020 г. видимое потребление стали в мире снизилось на 0,2% по сравнению с предыдущим годом до около 1,77 млрд. т. Но в 2021 г. оно прибавит 5,8% до 1,874 млрд. т, а в 2022 г. возрастет еще на 2,7% и достигнет 1,925 млрд. т.

Ранее аналитики Worldsteel прогнозировали на 2020 г. спад на 2,4%, а на 2021 г. — рост на 4,1% до 1,795 млрд. т. Как отмечает ассоциации, улучшению способствовал, прежде всего, подъем в Китае, где в 2020 г. видимое потребление стальной продукции увеличилось на 9% по сравнению с предыдущим годом. Да и во многих других странах восстановление рынков после первых волн эпидемии коронавируса оказалось более быстрым, чем ожидалось.

Китай, по прогнозу Worldsteel, снизит темпы роста металлопотребления до около 3% в 2021 г. и 1% в 2022 г. вследствие прекращения действия прошлогодней программы стимулирования экономики и охлаждения рынка недвижимости. Тем не менее, как заявляет генеральный директор Worldsteel Эдвин Бассон, даже 2-3% ежегодного расширения спроса на прокат в Китае будут оказывать значительное воздействие на мировую отрасль.

( Читать дальше )

Благоприятная конъюнктура на мировых рынках будет способствовать росту продаж ММК - Промсвязьбанк

- 21 апреля 2021, 19:54

- |

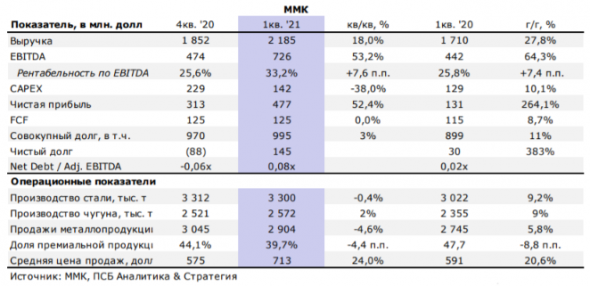

Ключевые финансовые показатели ММК по итогам 1 квартала т.г. продемонстрировали уверенный рост. Выручка Группы выросла на 18% кв/кв и составила 2185 млн долл. (+28% г/г) в связи с ростом цен на сталь в России и в мире. EBITDA увеличилась на 53% кв/кв и составила 726 млн долл., отражая рост выручки на фоне благоприятной рыночной конъюнктуры. Рентабельность по EBITDA выросла на 7,6 п.п., до 33%. Чистая прибыль составила 477 млн долл., увеличившись по сравнению с прошлым кварталом на 52%, отражая рост прибыльности бизнеса на фоне восстановления глобальных рынков.

Капитальные вложения сократились на 38% кв/кв, до 142 млн долл., что обусловлено графиком реализации проектов компании. Свободный денежный поток (FCF) за квартал не изменился и составил 125 млн долл. вследствие оттока в оборотный капитал на фоне увеличения цен на металлопродукцию и доли экспортных продаж с более длинными сроками реализации, а также роста запасов готовой продукции в преддверии строительного сезона.

Общий долг Группы по итогам 1 квартала 2021 г. составил 955 млн долл., сократившись относительно прошлого квартала на 3%. Чистый долг Группы по итогам 1 квартала 2021 г. составил 145 млн долл., при этом коэффициент чистый долг/EBITDA находится на уровне 0,08х, что является самым низким показателем среди российских компаний.

Операционные показатели компании по итогам 1 квартала оказали положительное влияние на финансовый результат. Объемы выплавки в ключевых сегментах остались на уровне предыдущего года. Однако доля премиальной продукции сократилась в 1 квартале с 44,1% до 39,7%, что во многом связано с изменением структуры заказов, а также реконструкцией производственных мощностей. При этом средняя цена реализации в 1 квартале выросла на 24%, что компенсировало сокращение объемов продаж на 4,6% кв/кв.

По итогам 1 квартала Совет директоров рекомендовал утвердить выплату дивидендов в размере 1,795 руб., что соответствует дивидендной доходности 2,65%. Отметим, что согласно действующей дивполитике, при коэффициенте чистый долг/EBITDA ниже 1,0х, компания выплачивает 100% денежного потока. Однако рекомендуемый размер выплаты за 1 квартал составил 212% FCF.

Мы позитивно оцениваем результаты ММК за 1 квартал т.г. Мы полагаем, что благоприятная конъюнктура на мировых рынках и сезонный рост спроса в РФ будут способствовать увеличению продаж Группы. Кроме того, во 2 квартале т.г. мы ждем увеличения объемов производства компании в сегменте премиальной продукции после запуска стана 1700 х/п. С учетом нашего позитивного взгляда на перспективы мирового рынка стали, мы ожидаем сохранения устойчивого глобального спроса и положительной динамики цен на металлопродукцию, что в свою очередь будет способствовать улучшению финансовых и операционных показателей компании. Мы сохраняем рекомендацию «покупать» с целевой ценой 78 руб./акцию.Рябушкин Евгений

«Промсвязьбанк»

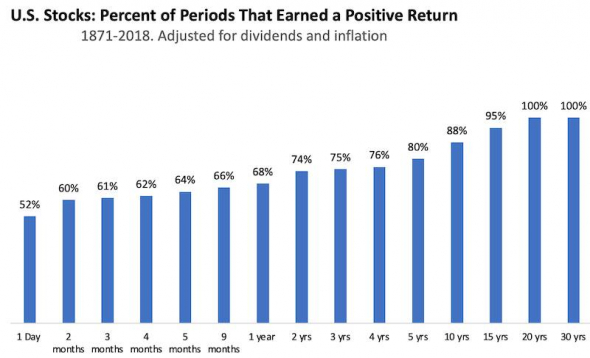

Богатыми становятся выносливые. Быстрые иксы — это сказки для лудоманов и статистические выбросы.

- 21 апреля 2021, 19:45

- |

Интересно, что у Уоррена Баффетта и Чарли Мангера был третий кореш: Рик Герин. Про него никто не знает, потому что он в далекие 70е угорел на торговле с плечом. Парень хотел быстро разбогатеть

Цитата Баффетта:

«Мы с Чарли всегда знали, что станем невероятно богатыми. Мы не торопились, ибо знали, что это случится. Рик был такой же умный как мы, но торопился»

©George Goognin

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Психология инвестора

- 21 апреля 2021, 19:41

- |

Известно, что большую роль в инвестировании играет психология и эмоции. С годами инвестирования и прочтением книг по инвестициям я выделил для себя несколько особенностей психологии инвестирования, о которых хочу написать сегодня.

С первого взгляда кажется, что причем здесь психология? В финансах важна аналитика и здравый смысл – скажут многие. Однако в большинстве книг по инвестициям есть целые разделы, посвященные влиянию эмоций и психики на результаты инвестирования.

Действительно, часто бывают ситуации, когда человек покупает акции, которые кажутся ему перспективными, но потом оказывается, что все совсем не так на самом деле. А акции были куплены лишь на волне хайпа – типично для пузырей.

Это лежит на поверхности у многих и не является секретом в наше время, когда финансовые пирамиды и пузыри можно встретить везде, где обращаются активы. За время своего инвестирования я заметил более скрытые от большинства особенности «инвестирования толпы», которые приводят к неэффективности рынка. Неэффективность рынка – это ситуация, когда рынок недооценивает или переоценивает активы.

( Читать дальше )

У Globaltrans сильные позиции в отрасли - Финам

- 21 апреля 2021, 19:39

- |

У Globaltrans сильные позиции в отрасли и по итогам кризисного 2020 года грузооборот компании вырос на 2,2% на фоне общего снижения рынка.Пырьева Наталия

ГК «Финам»

Основу грузопотока компании составляют металлургические грузы, нефтепродукты и нефть, а также уголь — на них приходится 34%, 38% и 17% чистой выручки соответственно. Компания работает с первоклассными клиентами, такими как «Роснефть», «Газпром нефть», ТМК, ММК и «Евраз». Отметим при этом, что 64% выручки Globaltrans приходится именно на долгосрочные контракты с крупными клиентами, объемы и цены по которым менее волатильны...

Три катастрофические ошибки начинающих инвесторов и матерых профессионалов

- 21 апреля 2021, 19:31

- |

Новое видео о психологии инвестирования, а точнее об ошибках, которые помешают вам заработать. Эти ошибки типичны как для начинающих инвесторов, так и для профессионалов. Они лежат глубоко в нашей психике и о них нужно знать.

Надеюсь это видео поможет вам лучше и прибыльнее инвестировать. Мне это помогло ошеломляюще.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал