акции США

Количество DAU Facebook впервые превысило 2 млрд

- 08 марта 2023, 17:13

- |

Прибыль в расчёте на 1 акцию с учётом потенциального размытия (GAAP diluted EPS) $1,76 против $3,67 в 4Q21. Компания осуществила разовые списания, связанные с увольнением 11 тыс. сотрудников, расторжением договоров аренды офисов. Без учёта разовых списаний EPS $3. Аналитики ожидали EPS $2,22.

Число ежедневно активных пользователей (DAU) Facebook в среднем за квартал выросло на 4% до 2 млрд. Число ежемесячно активных пользователей (MAU) составило 2,96 млрд, что на 2% больше, чем в 4Q21. Аналитики в среднем ожидали DAU 1,99 млрд и MAU 2,98 млрд. Средняя стоимость рекламы упала на 22% г/г.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

markets report 8/3/23

- 08 марта 2023, 10:14

- |

Всем среда женщин! Выпуск 257

Главной новостью вчерашнего дня было выступление главы американского ЦБ или ФРС Пауэлла. Многие ожидали что дед может испортить настроение всему рынку и он это сделал. Джером заявил, что возможно придется процентную ставку поднимать выше и делать это быстрее чем ожидалось ранее. Участники рынка в это поверили, учитывая недавние данные о сильной экономике вместе с подросшей инфляцией, что в свою очередь повышает инфляционные ожидания, чего так боится ФРС. Теперь рынок прайсит увеличение процентной ставки на ближайшем заседании 22 марта на 50 базисных пунктов, то есть темп снова увеличивается. Вероятность такого события рынок теперь оценивает более чем в 3 раза выше, чем вчера. То есть настрой ФРС остался ястребиный, а это плохо для акций, да и вообще для финансовых рынков, а Пауэлл в очередной раз отметил, что путь к снижению инфляции тяжелый и еще далек от завершения. Для участников торгов это означает, что итоговый пик ставки теперь стал еще чуть выше, чем ранее. То есть сейчас уже можно метить не в 5 или 5,5%, а начинать смиряться со ставкой в 6% со всеми из этого вытекающими.

( Читать дальше )

НЕ покупайте Акции Сейчас! Риски Падения Рынка, Рост Ставки, Инфляция / Акции США

- 07 марта 2023, 17:42

- |

Всем привет! Сегодня обсудим, какое влияние на рынок окажут новые данные по Инфляции в США, будет ли рост Ставки ФРС на до 5,5%, а также разберем ситуацию по Индексу S&P 500. Успехов!

В этом видео:

00:15 Какая сейчас ситуация на Рынке? График Индекса

01:31 Ожидания по Ставке ФРС. Рынок уже ждет 5,5%?

02:12 Инфляция. Что напугало участников рынка?

03:20 Прогноз по фьючерсу на ставку ФРС

04:42 Не покупайте Акции США прямо сейчас

05:50 Прогноз по Ставке и падению Фондового рынка

07:09 Новостной шум на рынке. Не читайте новости до 14 марта!

08:15 Выводы и актуальные идеи

Успехов в трейдинге и инвестициях!

Автор: Виталий Сергиенко, частный инвестор

Трейдер с опытом более 15 лет.

Почему нам стоит радоваться, когда рынок долго падает? 😄

- 07 марта 2023, 10:42

- |

Да всё очень просто: если вы находитесь на этапе накопления капитала, и цель запланирована как минимум на 10 лет вперёд — это отличная возможность покупать активы по более низким ценам.

За такое время рынок, скорее всего, успеет обновить свои максимумы, спустя долгий медвежий цикл, а доходность вашего портфеля будет намного выше, что поможет быстрее достичь намеченной цели.

Конечно, бывают примеры, когда индексы падают и до сих пор не восстанавливаются (вспомните Японию и Nikkei 225). Но это исключения, от которых можно защититься путём глобальной диверсификации.

Ставьте ❤️, если согласны со мной, и пишите в комментах своё мнение относительно рынка.

Источник - https://t.me/spaceinvest777/371

Ежемесячный обзор: темпы роста выручки в корпоративном секторе замедлились в 2022

- 04 марта 2023, 13:21

- |

Представители ФРС в течение прошедшего месяца подтвердили намерение дальше повышать учётную ставку. Например, президент федерального резервного банка Миннеаполиса Neel Kashkari, являющийся членом FOMC, заявил, что придерживается идее повысить ставку на 25-50 б.п. на следующем заседании. Президент банка Атланты Raphael Bostic сказал, что считает комфортным уровень ставки 5%-5,25% в 2024 г.

В Еврозоне рынки ожидают длительный период высоких ставок, опираясь на данные по инфляции, которая замедляется более слабыми темпами, чем ожидалось. ЕЦБ рассматривает повышение ставки на 50 б.п. в марте.

На основе вышедшей корпоративной отчётности очевидно, что в целом выручка и прибыль корпораций выросли в 2022 г. слабыми темпами в сравнении с 2021 г. Компании отмечают, что клиенты сократили расходы в условиях экономической неопределённости. Модель поведения изменилась на более экономичный подход к тратам и среди корпоративных клиентов. В технологическом секторе ожидаемо замедлились темпы роста, учитывая высокую базу 2020-2021 гг., а также вслед за возвращением к офлайн жизни в связи со снятием пандемийных ограничений.

( Читать дальше )

2022 г. стал худшим в истории Amazon

- 03 марта 2023, 18:14

- |

2 февраля после закрытия торгов Amazon (AMZN) опубликовала отчёт за 4 квартал 2022 г. (4Q22). Чистая выручка за квартал выросла на 8,6% до $149,2 млрд. Это выше, чем верхняя граница прогнозного диапазона компании. Без учёта валютных курсов (FX-neutral) рост выручки составил 12%. Чистая прибыль составила $278 млн по сравнению с $14,3 млрд годом ранее. Прибыль на 1 акцию с учётом возможного размытия (Diluted EPS) 3 цента по сравнению с $1,39 в 4Q21. Согласно Refinitiv, аналитики в среднем прогнозировали выручку $145,42 млрд.

Прибыль включает отрицательную переоценку пакета акций Rivian Automotive на $2,3 млрд. Без учёта этого разового фактора чистая прибыль на акцию (Adjusted EPS) составляет $0,25. Аналитики ожидали $0,18.

За 2022 г. выручка выросла на 9,4% до $514 млрд. Или +13% FX-neutral. При этом продуктовая выручка прибавила 0,5% и составила $243 млрд. Сервисная выручка подскочила на 18,9% до $271 млрд.

Совокупный операционные расходы выросли на 12,8% до $501,7 млрд. Операционная прибыль обвалилась в 2 раза до $12,25 млрд. Свободный денежный поток (FCF) отрицательный -$11,6 млрд в сравнении с -$9,1 млрд по итогам 2021. Diluted EPS -$0,27 против $3,24 годом ранее. Денежные средства и эквиваленты плюс к/с фин.вложения $70 млрд. Чистый долг / EBITDA менее 1х.

( Читать дальше )

Мировые новости 03.03.2023

- 03 марта 2023, 10:32

- |

- Ставки по ипотечным кредитам в США подскочили до 6.65%, демонстрируя рост четвертую неделю подряд.

- Данные по инфляции подталкивают стоимость заимствований в США к уровню 2007 года.

- Американцы должны быть богаче, чем когда-либо, чтобы купить свой первый дом.

- Утром капитализация крипторынка сократилась за час на 5.3% с $1.12 трлн до $1.06 трлн.

- Coinbase, Circle, Paxos и Galaxy Digital заявили о планах прекратить банковские операции с Silvergate.

- Биткоин упал до 2-недельного минимума на фоне событий связанных с криптобанком Silvergate.

- Банки оценивают IPO Arm* в $30-$70 млрд. (* разработчик чипов).

- Иностранные посредники начали отказываться от поставки iPhone в РФ по параллельному импорту из-за санкций, запрещающих ввоз устройств дороже $300.

Zacks Investment Research:

Tesla может вырасти на 30% в течение следующего года на фоне предстоящего выпуска Cybertruck.

StockCharts:

Существующие финансовые институты не были затронуты падением Silvergate, поэтому на рынок криптовалют это, вероятно, не окажет особого влияния.

( Читать дальше )

Мировые новости 02.03.2023

- 02 марта 2023, 12:56

- |

- Рынок труда США демонстрирует признаки охлаждения.

- Объем внешнего госдолга России сократился впервые за три года.

- Приложения Тинькофф банк и Тинькофф Инвестиции пропали из Аpp Store.

ЦБ Японии:

Необходимо терпеливо продолжать сверхмягкую ДКП, т.к. инфляция еще не стабилизировалась на целевом уровне 2%.

Fundstrat:

Фондовый рынок готов к мощному ралли в марте и апреле после февральской распродажи, которая вновь вызвала медвежьи настроения среди инвесторов.

- Open AI представила API для интеграции ChatGPT в сторонние приложения.

UBS:

Китайские розничные инвесторы могут вложить в фондовый рынок страны до $86.8 млрд. избыточных сбережений, что приведет к следующему этапу ралли.

- Berkshire Hathaway приобрела 41.4% туристических центров Pilot* примерно за $8.2 млрд. в январе (* оператор туристических центров в Северной Америке).

- Доходность 10-летних облигаций США достигла 4% на фоне ястребиных комментариев чиновников ФРС.

( Читать дальше )

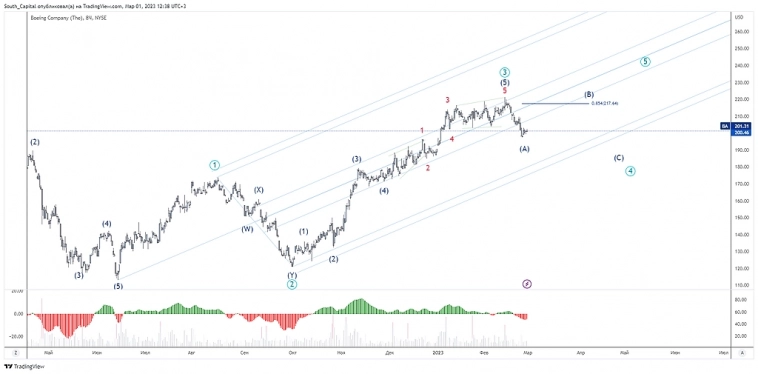

Boeing Co - активу нужна передышка.

- 01 марта 2023, 12:45

- |

Массивный рост в #ba завершен. Волна (3) долгое время развивалась внутри канала равновесия. Но цикл завершен и получили пробой КР вниз.

Предполагаем, что тройка коррекции будет развиваться в диапазоне 23,6 – 38,2% по Фибо.

( Читать дальше )

Мировые новости 01.03.2023

- 01 марта 2023, 08:58

- |

- Microsoft добавит новый Bing с ИИ на компьютеры с Windows.

- Экономисты ожидают, что Китай объявит таргет по ВВП на 2023 год на уровне 5%.

- Спрос Китая на газ вызывает большее беспокойство для Европы, чем прекращение поставок из России.

- Доходы России от экспорта нефти и газа в январе упали на 38% — до $18.5 млрд.

- Акции китайских телекомов растут на ожиданиях расширения облачного бизнеса и внедрения ИИ. (* Hang Seng Tech +4.7%).

Американская торговая палата в Китае:

90 процентов опрошенных компаний считают, что американо-китайский торговый спор, скорее всего, усугубится.

МосБиржа:

Количество IPO в 2023 году в России может быть не меньше, чем в 2021 году.

BlackRock:

Бычий рынок «всего» закончился, инфляция превратилась в бóльшую проблему, чем ранее, инвесторам стоит более тщательно выбирать активы для инвестиции.

CEO Evercore equity:

Фондовый рынок может повторно протестировать октябрьские минимумы к середине года на фоне надвигающейся рецессии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал