Юнипро

Прогнозы Юнипро на 21 г по EBITDA скорректированы с ₽25-28 млрд до ₽26-28 млрд, ожидаемые дивидендные выплаты в 21 году составят ₽20 млрд - презентация

- 11 августа 2021, 11:19

- |

Может выплатить дивиденды в объеме 20 млрд руб

unipro.energy/files/26322/

- комментировать

- 247

- Комментарии ( 1 )

Базовая чистая прибыль Юнипро в 1 п/г составила ₽8,7 млрд, +5,9 %

- 11 августа 2021, 11:13

- |

Показатель EBITDA увеличился на 10,3% и составил 14,4 млрд рублей.

Базовая чистая прибыль составила 8,7 млрд рублей (+5,9 % по сравнению с аналогичным периодом 2020 года).

Юнипро публикует результаты по МСФО за I полугодие 2021 года — Юнипро (unipro.energy)

Последние изменения в моём портфеле.

- 11 августа 2021, 03:53

- |

О своих ближайших планах я писал недавно.

https://smart-lab.ru/blog/712381.php

С начала августа я избавлся от следующих позиций:

( Читать дальше )

Юнипро остается лучшим дивидендным кейсом в генерации - Финам

- 10 августа 2021, 13:25

- |

Мы придерживаемся позитивных ожиданий по выручке с учетом динамичного восстановления энергорынка в этом году за счет температурных режимов и оживления экономической активности. Операторы ТЭС, к которым относится «Юнипро», выглядят лучше отрасли по динамике выработки на фоне меньшей водности, чем в прошлом году. Выручка за 6 мес., по нашим оценкам, может вырасти на 9-10% г/г за счет высокой динамики выработки и спотовых цен, но прибыль, вероятнее всего, покажет стагнирующую динамику из-за окончания маржинальных ДПМ по 2-м энергоблокам с совокупной мощностью около 800 МВт.

В целом мы не ожидаем сюрпризов от результатов, хотя и не исключаем, что в оптимистчином сценарии компания сможет вернуться к прежнему плану по дивидендам (20 млрд руб., весной менеджмент сократил до 18 млрд руб.) на фоне сильной операционной динамики в этом году, и дивидендная доходность NTM в таком случае превысит 11%. Финансовые прогнозы по 2021 году остаются позитивными — скорректированная чистая прибыль, согласно консенсусу Bloomberg, составит 17,8 млрд руб. при выручке 82,6 млрд руб. Завершение ДПМ по 4-м энергоблокам в 2021 году должны быть компенсированы запуском 3-го энергоблока Березовской ГРЭС и улучшением операционных показателей – выработки, тарифов и спотовых цен.

Наша текущая рекомендация по акциям UPRO — «Держать» с целевой ценой 2,87 руб. (апсайд 4% от текущих цен). На инвестиционную историю «Юнипро» смотрим как на дивидендный кейс.Малых Наталия

ФГ «Финам»

Рост оптовой цены электроэнергии - благоприятный фактор для генерирующих компаний

- 05 августа 2021, 03:45

- |

ИФК «Солид»

Донецкий Дмитрий

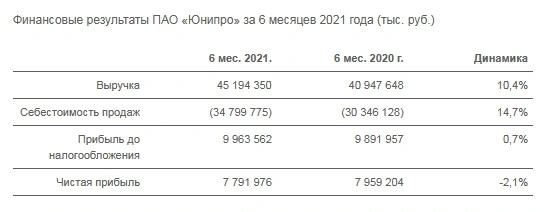

Чистая прибыль Юнипро в 1 п/г РСБУ составила ₽7,8 млрд, -2,1% г/г

- 28 июля 2021, 12:19

- |

Выручка за I полугодие текущего года увеличилась на 10,4% и составила 45,2 млрд рублей.

Финансовые показатели в отчетном периоде формировались под влиянием ряда факторов. Так, завершились ремонтно-восстановительные работы блока №3 Березовской ГРЭС, платежи по ДПМ возобновились с мая 2021 года. Восстановление экономики, холодная зима, рекордно высокие температуры в мае-июне 2021 года, а также увеличение экспорта электроэнергии спровоцировали рост электропотребления в стране и, соответственно, повышение рыночных цен и объемов выработки электроэнергии станциями ПАО «Юнипро».

Компания Юнипро публикует бухгалтерскую отчетность по РСБУ за I полугодие 2021 года — Юнипро (unipro.energy)

Анализ рынка 28.07.2021 / продажи докатились и до США. Отчеты Русал, EN+, poly, И-РАО

- 28 июля 2021, 08:53

- |

Анализ рынка 27.07.2021 / Падение Китайских индексов прошло незамеченным

- 27 июля 2021, 09:04

- |

Погодные факторы и оживление экономики поддержали отчеты Юнипро и Мосэнерго - Финам

- 26 июля 2021, 17:43

- |

Энергорынок показывает здоровые темпы восстановления в этом году, я бы сказала, быстрее ожиданий, но хотя в 1-м полугодии выработка электроэнергии и выросла на 6% г/г, мы видим разные результаты компаний в зависимости от видов генерации и региона. Если смотреть на «Юнипр»о, то темпы роста выработки отстают от рынка в целом, хотя +4% по любым меркам отрасли можно назвать сильной динамикой. Результаты сдерживаются ограниченной потребностью нефтяных компаний в электроэнергии из-за сделки ОПЕК. Далее, операционные результаты могут быть мало релевантны для инвестиционного кейса UPRO при том, что объем прибыли в этом году будет определяться другими факторами — окончанием ДПМ по ряду энергоблоков и запуском из аварийного ремонта 3-го энергоблока Березовской ГРЭС. Годовая прибыль прогнозируется на уровне 16,8 млрд руб., согласно консенсусу Reuters, с дальнейшим повышением на 25% г/г до 21 млрд руб. в 2022 году за счет ввода в эксплуатацию модернизированных по КОММод объектов.

Мы считаем, что эти позитивные тенденции и ожидания по прибыли по большей части уже учтены в ценах, и рекомендуем «Держать» акции «Юнипро» с целевой ценой 2,87 руб. На кейс мы смотрим как на дивидендную историю, для вложений акции интересны на коррекциях.Малых Наталия

ФГ «Финам»

«Мосэнерго», в свою очередь, отчиталась об увеличении выработки электроэнергии на 13% г/г и теплоэнергии на 25% г/г, и поскольку финансовые показатели компании в значительной степени привязаны к продаже электроэнергии, в основном на РСВ, и теплоэнергии, то можно ожидать, что это станет сильным драйвером к улучшению показателей прибыли в этом году. Мы видим, что консенсус по годовой прибыли 2021Е заметно улучшился в последнее время: сейчас, по данным Reuters, ожидается прибыль в объеме 13 млрд руб., хотя еще месяц назад прогнозировался результат около 10,5 млрд руб. Дивиденд при выплате 50% прибыли по МСФО, таким образом, может составить 0,166 руб. на акцию с доходностью 7,5%. Акции Мосэнерго на текущий момент не находятся в нашем покрытии. Консенсус Reuters 2,24 руб. предполагает наличие небольшого апсайда 2%.

Юнипро в 1 п/ г увеличило выработку электроэнергии на 4,3 %

- 26 июля 2021, 12:10

- |

Электростанции ПАО «Юнипро» в январе-июне 2021 года увеличили выработку на 4,3 % – до 22,7 млрд. кВт.ч электроэнергии по сравнению с аналогичным периодом прошлого года.

Увеличение выработки электроэнергии в первом полугодии обусловлено восстановлением электропотребления и экспортных перетоков после кризисного снижения в 2020 году. Погодные факторы – более холодная зима в I квартале 2021 года и температурные рекорды в мае-июне 2021 года – также повлияли на рост спроса на электроэнергию и востребованность генерирующего оборудования электростанций Юнипро.

Кроме того, погодные условия повлияли и на производство тепловой энергии, которое составило 1240,2 тыс. Гкал. (+24,3% по сравнению с I полугодием 2020 года).

ПАО «Юнипро» в I полугодии 2021 года увеличило производство электроэнергии на 4,3% — Юнипро (unipro.energy)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал