Элит Строй

Главное на рынке облигаций на 04.12.2023

- 04 декабря 2023, 14:23

- |

- «Ист Лоджистикал Системс» (ИЛС) 5 декабря начнет размещение трехлетних облигаций серии БО-01-001P объемом 300 млн рублей. Ставка купона установлена на уровне 19% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрено частичное досрочное погашение. Организатор — ИК «Риком-Траст». Кредитный рейтинг эмитента — уровне ruBB- со стабильным прогнозом от «Эксперта РА».

- «ИЭК Холдинг» 12 декабря планирует провести сбор заявок на однолетний выпуск облигаций серии 001Р-02 объемом 2 млрд рублей. Ориентир ставки купона — не выше 16% годовых. Купоны ежемесячные. Организаторы — Альфа-Банк, «ВТБ Капитал Трейдинг» и Совкомбанк. Техразмещение запланировано на 15 декабря. Кредитный рейтинг эмитента — ruА- со стабильным прогнозом от «Эксперта РА».

- «ВИС Финанс» 12 декабря планирует провести сбор заявок на четырехлетние облигации серии БО-П05 с офертой через 1,5 года объемом 2 млрд рублей.

( Читать дальше )

- комментировать

- 377

- Комментарии ( 0 )

Длинный портфель облигаций: итоги первого месяца, планы и сделки

- 19 сентября 2023, 12:45

- |

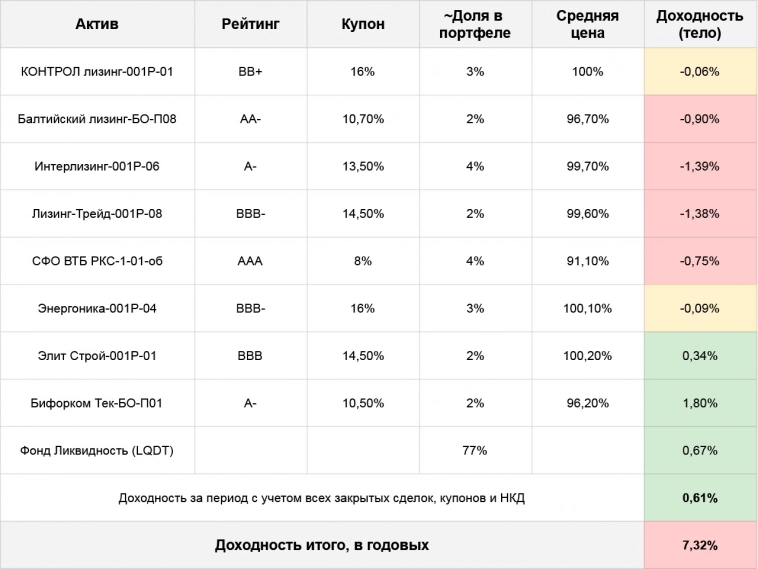

Основные параметры сейчас:

- Доля бумаг – 23%, денег – 77%

- Доходность за месяц – 0,61% (7,2% годовых)

- Текущая купонная доходность портфеля ~12,5%

А вот банковским депозитам/накопительным счетам портфель пока однозначно проигрывает, по ним можно было бы получить уверенные ~12% годовых. В защиту облигаций – в сентябре рынок уже начал закладывать в их доходности ожидания по дальнейшему росту ставки ЦБ и, возможно, продолжит это делать далее. А вот банки улучшать условия по вкладам/счетам пока не торопятся

( Читать дальше )

Коротко о главном на 17.07.2023

- 17 июля 2023, 12:58

- |

- Селлер» (интернет-дискаунтер бытовой техники, бренд «Техпорт») 19 июля начнет размещение двухлетних облигаций серии БО-01 объемом 150 млн рублей. Выпуск будет размещен по закрытой подписке среди квалифицированных инвесторов. Ставка купона установлена на уровне 18% годовых на весь период обращения. Купоны ежемесячные. По займу предусмотрена амортизация. Организатор — «Финам».

- Московская биржа зарегистрировала трехлетние облигации УК «ОРГ» серии БО-02 объемом 300 млн рублей. Регистрационный номер — 4B02-01-01566-G. Выпуск включен в Третий уровень котировального списка и предназначен для квалифицированных инвесторов. По займу предусмотрено поручительство со стороны «Ойл Ресурс Групп».

- Московская биржа зарегистрировала выпуск облигаций «Элит Строй» (бренд ГК «Страна Девелопмент») серии 002P-01. Регистрационный номер — 4B02-01-00593-R-001P. Бумаги включены в Третий уровень котировального списка. Параметры выпуска пока не раскрываются.

( Читать дальше )

«Страна Девелопмент» меняет облик Тюмени. Первый дом, построенный при помощи механизма инфраструктурных облигаций

- 25 апреля 2023, 12:29

- |

ГК «Страна Девелопмент» первой в России, среди региональных застройщиков, воспользовалась на практике механизмом инфраструктурных облигаций ДОМ.РФ, чтобы ввести в эксплуатацию жилой дом в ЖК «Домашний»

Суть механизма заключается в том, что застройщик получает деньги на срок до 15 лет под льготную ставку. Обязательным условием является создание инфраструктурных объектов.

Застройщик начал работы в конце 2021 года и уже в ноябре 2022 года сдал первый дом. Банк ДОМ.РФ предоставил проектное финансирование, а участок под застройку был получен на аукционе ДОМ.РФ.

ЖК включает 24 дома переменной этажностью общей площадью более 380 тыс. жилых кв. м. Также проект микрорайона включает 4 паркинга и самый большой пешеходный бульвар в городе (1,6 км), который свяжет все дома. Строительство всего микрорайона планируется завершить в 2026 году. Проект расположен в микрорайоне Плеханово, в районе Московского тракта. Это район со сложившейся социально-коммерческой инфраструктурой. В перспективе там появится детский сад на 560 мест и современная школа для 1 500 учеников. Строительство школы уже ведётся.

( Читать дальше )

Коротко о главном на 04.04.2023

- 04 апреля 2023, 10:13

- |

- «ЕвроТранс» сегодня начинает размещение четырехлетних облигаций серии БО-001Р-03 объемом 5 млрд рублей. Регистрационный номер — 4B02-03-80110-H-001P. Ставка купона установлена на уровне 13,6% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск проходил с 28 по 30 марта. По бумагам предусмотрена амортизация: по 25% от номинала будет погашено в даты выплат 39-го, 42-го, 45-го и 48-го купонов. Организаторы: БКС КИБ, Газпромбанк и «Финам».

- «ВИС Финанс» сегодня начинает размещение трехлетних облигаций объемом 1,5 млрд рублей. Регистрационный номер — 4B02-03-00554-R-001P. Ставка купона установлена на уровне 12,9% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок на выпуск прошел 30 марта. По выпуску предусмотрены обеспечение в форме поручительства от АО «Группа «ВИС» и ковенантный пакет. Организаторы: БКС КИБ, Газпромбанк, банк «ДОМ.РФ», Россельхозбанк и инвестбанк «Синара».

( Читать дальше )

Коротко о главном на 03.04.2023

- 03 апреля 2023, 15:11

- |

- «Трубная металлургическая компания» (ТМК) приняла решение 18 апреля досрочно погасить выпуск облигаций серии БО-06. Погашение состоится в дату окончания 12-го купонного периода. Первоначальная дата погашения — 13 апреля 2027 г.

- «Лэндэр-Инвест» 31 марта начал размещение трехлетних коммерческих облигаций серии КО-02 объемом 150 млн рублей. Регистрационный номер — 4CDE-02-00077-L. Номинальная стоимость одной облигации составляет 1000 рублей. Ставка купона установлена на уровне 16% годовых на весь период обращения. Купоны ежемесячные.

- НРД зарегистрировал выпуски коммерческих облигаций МФК «Кэшдрайв» серий КО-П05 и КО-П06. Бумагам присвоены регистрационные номера – 4CDE-03-00576-R-002P и 4CDE-04-00576-R-002P. Номинальная стоимость одной бумаги в каждом из выпусков составляет 1000 рублей.

- «Главстрой» установил ставку 8-го купона облигаций серии 001Р-01 на уровне 9,5% годовых. Ставка купона определяется по формуле: ключевая ставка Банка России, действующая по состоянию на 5-й рабочий день, предшествующий дате начала купонного периода, плюс 2%.

( Читать дальше )

Коротко о главном на 22.03.2023

- 22 марта 2023, 12:01

- |

- Московская биржа зарегистрировала выпуск облигаций «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» серии БО-02-001P. Регистрационный номер — 4B02-02-00381-R-001P. Бумаги включены в Третий уровень котировального списка и Сектор ПИР.

- Московская биржа зарегистрировала программу облигаций «Элит Строй» (бренд ГК «Страна Девелопмент») серии 002P. Регистрационный номер — 4-00593-R-001P-02E. В рамках бессрочной программы облигации могут размещаться на срок до десяти лет. Предусмотрена возможность досрочного погашения бумаг по усмотрению эмитента.

- «Солид-Лизинг» выкупил по оферте облигации серии БО-001-04 на 1,1 млн рублей. Цена приобретения составила 100% от номинальной стоимости бумаг плюс НКД. Агентом по приобретению выступил ИФК «Солид».

- «Истринская сыроварня» завершило размещение трехлетних облигаций серии БО-01 объемом 100 млн рублей. Ставка купона установлена на уровне 18% годовых на весь период обращения.

( Читать дальше )

Коротко о главном на 16.03.2023

- 16 марта 2023, 11:02

- |

- «Бизнес Альянс» сегодня начинает размещение дебютных трехлетних облигаций серии 001Р-01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-59083-H-001P. Ставка купона установлена на уровне 14,85% годовых на весь период обращения. Купоны ежеквартальные. Организатор — АБ «Россия».

- «Элит Строй» (бренд ГК «Страна Девелопмент») сегодня начинает размещение трехлетних облигаций серии 001P-01 объемом 1 млрд рублей. Регистрационный номер — 4-01-00593-R-001P. Ставка купона установлена на уровне 14,5% годовых на весь период обращения. Купоны ежемесячные. Организатор — ИК «Иволга Капитал».

- ГК «Медси» сегодня начинает размещение 15-летних облигаций серий 001P-01 и 001P-02. Объем каждого выпуска составляет 3 млрд рублей. Регистрационные номера — 4B02-01-62024-H-001P и 4B02-02-62024-H-001P. Ставка купона бумаг серии 001P-01 установлена на уровне 9,85% годовых, серии 001P-02 — в размере 10,35% годовых. Купоны ежеквартальные. Организаторы: банк «АК Барс», БКС КИБ, банк «ДОМ.РФ», Газпромбанк, инвестбанк «Синара», ИФК «Солид», БК «Регион», Россельхозбанк и Тинькофф Банк.

( Читать дальше )

Коротко о главном на 15.03.2023

- 15 марта 2023, 13:15

- |

- «Бизнес Альянс» установил ставку купона трехлетних облигаций серии 001Р-01 объемом до 500 млн рублей на уровне 14,85% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок на выпуск прошел 14 марта. Размещение начнется 16 марта. Организатор — АБ «Россия».

- «Элит Строй» установил ставку купона трехлетних облигаций серии 001P-01 объемом 1 млрд рублей на уровне 14,5% годовых на весь период обращения. Купоны ежемесячные. Размещение займа начнется 16 марта. Организатор — ИК «Иволга Капитал».

- ГК «Медси» установила ставку купона 15-летних облигаций серии 001P-01 на уровне 9,85% годовых, серии 001P-02 — в размере 10,35% годовых. Купоны ежеквартальные. Объем каждого из выпусков составляет 3 млрд рублей. Сбор заявок прошел 14 марта. Организаторы: банк «АК Барс», БКС КИБ, банк «ДОМ.РФ», Газпромбанк, инвестбанк «Синара», ИФК «Солид», БК «Регион», Россельхозбанк и Тинькофф Банк. Размещение выпусков начнется 16 марта.

( Читать дальше )

Скрипт заявки на участие в размещении 2-го выпуска облигаций ООО «Элит Строй» / ГК Страна Девелопмент (ruBBB, 1 млрд руб., 3 года до погашения, доходность 15,5%)

- 15 марта 2023, 12:10

- |

Параметры выпуска:

1. Рейтинг эмитента: ruBBB, от «Эксперт РА»

2. Размер выпуска: 1 млрд рублей (номинал 1 000 рублей)

3. Ставка купона / доходность: 14,5% / 15,5 % годовых

4. Купонный период: ежемесячно

5. Срок до погашения: 3 года (1 080 дней)

6. Оферент — ООО «Ириан»

7. Организатор: ИК «Иволга Капитал»

Скрипт подачи заявки на первичном размещении:

1. Полное / краткое наименование: Страна Девелопмент 02 / Страна 02

2. ISIN: RU000A105YF2

3. Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

4. Режим торгов: первичное размещение

5. Код расчетов: Z0

6. Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 16 марта:

с 10-00 до 13-00 и с 16-45 до 18-30 (мск) (с перерывом на клиринг)

Подать заявку организатору в произвольной форме, указав Ваше имя, количество облигаций и Вашего брокера нужно через наш бот Иволга Капитал в телеграм @ivolgacapital_bot

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал