Экономика США

Долгое будущее: Как США столкнутся с гигантским бременем процентов и могут ли их избежать?

- 21 октября 2024, 17:43

- |

Вряд ли США будут все время агрессивно наращивать долговое бремя, ведь когда-то придется экономить. Но сейчас экстраполяция тренда долгов заставляет комитет Конгресса по бюджету фантазировать, что чистые процентные расходы в США к ВВП достигнут аж 6,3% к 2054 г.

Иллюстрация (выше) демонстрирует, что уже сейчас расходы на выплату процентов по долгам уже превышают все расходы бюджета на НИОКР, инфраструктуру и образование вместе взятые. Тогда выходит, что экономисты из Конгресса ожидают, что к 2054 г. расходы на обслуживание процентов по долгам превысят исторические расходы правительства США на НИОКР, инфраструктуру и образование уже в три раза. Если подобные прогнозы и правда станут реальными то при нынешних темпах накрутки долгов одни только проценты на выплаты очень скоро станут крупнейшей статьей расходов бюджета, превзойдя расходы на социальное обеспечение.

Очень любопытно как решится в итоге эта история с растущим коэффициентом обслуживания государственного долга.

https://t.me/BeglaryanCapital

- комментировать

- 4.8К | ★3

- Комментарии ( 38 )

Экономика США вступила в новый суперцикл. Пишут так.

- 20 октября 2024, 19:40

- |

В течение последних 15 лет экономика США отличалась слабым спросом и низкими процентными ставками, а теперь все изменилось. Для нового суперцикла будут характерны более высокие ключевые ставки, риски, инфляционные эффекты из-за геополитической и экономической нестабильности и влияние политики национальной безопасности на развитие промышленности.

Свидетельством о переходе к нему экономики США стало то, что действующие финансовые правила приводят к результатам, противоположным ожидаемым.

t.me/rbc_news/105418

Рост розничных продаж в США в сентябре превысил экспертные оценки

- 18 октября 2024, 16:48

- |

Согласно опубликованным в четверг данным Министерства торговли, общий объем розничных покупок без поправок на инфляцию увеличился на 0.4% по сравнению с августом, в котором было зафиксировано повышение на 0.1%. Без учета автомобилей и бензина рост продаж составил 0.7%.

Показатели продаж с большой долей вероятности сигнализируют о том, что итоги завершившегося квартала в очередной раз продемонстрируют уверенный экономический рост и стабильный потребительский спрос, подпитываемый сильным рынком труда. Хотя отчет по розничной торговле мало повлияет на ожидания того, что Федеральная резервная система снизит ключевую процентную ставку на 25 базисных пунктов в следующем месяце, он подтверждает тот факт, что экономика пока не демонстрирует существенных признаков замедления.

В 10 из 13 категорий розничной торговли (отслеживаемых Министерством торговли) было зафиксировано расширение. Наилучших результатов добились продавцы различных бытовых товаров. Успешно выглядели цветочные магазины и зоомагазины, а также магазины одежды и продовольственных товаров.

( Читать дальше )

Почему начался обратный отсчет до рецессии в США (перевод с elliottwave com)

- 18 октября 2024, 11:22

- |

Обратный отсчет до рецессии/депрессии теперь «официально» идет. Впервые с 5 июля 2022 года кривая доходности 2-летних и 10-летних казначейских облигаций США «перестала инвертироваться», как показано на графике ниже.

Обратный отсчет до рецессии/депрессии теперь «официально» идет. Впервые с 5 июля 2022 года кривая доходности 2-летних и 10-летних казначейских облигаций США «перестала инвертироваться», как показано на графике ниже.( Читать дальше )

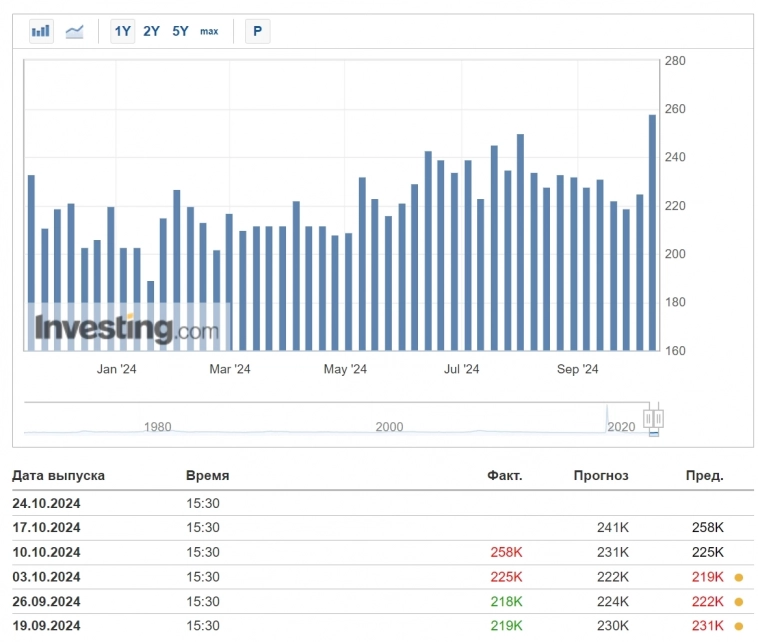

Первичные заявки на пособие - пульс американской экономики.

- 15 октября 2024, 14:53

- |

В бурном океане финансовых рынков еженедельные данные по первичным заявкам на пособие по безработице в США служат надежным компасом для трейдеров. Этот индикатор, словно чувствительный барометр, улавливает малейшие колебания экономической погоды, давая ценные сигналы для торговых решений.

За волатильностью цифр заявок скрывается целая история взлетов и падений реальной экономики. Каждый всплеск этого показателя — это тревожный звонок, предупреждающий о надвигающихся штормах. Когда компании вынуждены сокращать персонал, это значит, что их бизнес трещит по швам — падают продажи, сокращаются заказы, буксует производство.

Волны увольнений накрывают потребительский рынок, угрожая покупательной способности американцев. А ведь именно потребительские расходы — это мощный двигатель, приводящий в движение около 70% ВВП США. Неудивительно, что всплески первичных заявок часто становятся предвестниками охлаждения розничных продаж, сферы услуг и замедления всей экономики.

Опытные трейдеры знают, что за динамикой заявок пристально следит ФРС. Для Центробанка резкий рост безработицы — это сигнал смягчить монетарную политику и снизить ставки, чтобы поддержать экономику. А для рынков это часто становится поводом для распродаж на фоне ухудшения экономических перспектив.

( Читать дальше )

О пользе CPI одной картинкой

- 15 октября 2024, 12:41

- |

( Читать дальше )

В США ускорилась базовая инфляция: индексы реагируют негативно

- 11 октября 2024, 14:24

- |

Базовый индекс потребительских цен в США (CPI Core), не включающий продукты питания и энергоносители, в сентябре ускорил темпы роста после существенного замедления последних месяцев.

Годовые темпы ускорились до 3,3%, что выше ожидаемых 3,2%. В месячном выражении увеличение составило 0,3%, как и в августе, что также выше консенсуса на уровне 0,2%.

Рост самого CPI замедлился до 2,4% с 2,5%, тогда как консенсус предполагал снижение до 2,3%.

В своей монетарной политике ФРС склонна ориентироваться на базовую инфляцию, хотя использует несколько иной показатель — PCE Price Core.

Фьючерсы на американские индексы в моменте реагируют умеренно негативно. Стоит отметить, что вместе с показателями по инфляции вышли слабые данные по первичным заявкам на получение пособий по безработице. Их число за неделю составило 258 тыс. — максимум с августа, ожидалось — 231 тыс.

ФРС уже пошла на снижение процентных ставок в сентябре. Ряд экспертов полагают, что осуществить мягкую посадку экономики будет сложно.

( Читать дальше )

Контроль утерян, остается сохранять мину при плохой игре.

- 11 октября 2024, 12:59

- |

Вчера вышел отчет по инфляции в США:

Индекс потребительских цен м/м прибавил 0,2% против прогноза 0,1%.

Базовый индекс потребительских цен м/м прибавил 0,3% против прогноза 0,2%.

Индекс потребительских цен г/г прибавил 2,4% против прогноза 2,3%.

Замедления инфляции нет, она стабильна.

Что то явно идет не по плану ФРС.

ФРС сообщает, что проблем с инфляцией больше нет и намекает, что не загарами долгожданный для рынков момент — включения печатного станка.

Основными драйверами снижения инфляции в последние месяцы были снижение цен на продукты питание и энергию. Оба фактора завязаны на цену нефти (цена транспортировки) и Газа (цена вырабатываемой энергии, отопления), оба развернули свое падение и бодро полезли вверх.

Драйвер замедления инфляции превращается в драйвер роста.

Понимают ли это в США, конечно да, дураки бы не залезли на вершину горы.

Почему же тогда ситуация на ближнем востоке накаляется? Это явно не выгодно США. Это риск ухода нефти к 100.

( Читать дальше )

А тем временем доля США в мировой экономике опустилась ниже 15%.

- 10 октября 2024, 19:01

- |

А тем временем доля США в мировой экономике опустилась ниже 15%.

Снизилась до 14,82%, а к концу правления деда-бидона, вероятно, составит 14,76%.Вот такой нежданчик сегодня образовался.

По данным Всемирного Банка, в топ-5 стран с самым значительным вкладом в мировую экономику в 2023 году вошли страны: Китай — 18,76% (при ВВП $34,6 трлн), США — 14,82% (ВВП $27,4 трлн), Индия — 7,87% (ВВП — $14,5 трлн), Россия — 3,49% (ВВП — $6,5 трлн) и Япония — 3,39% (ВВП — $6,3 трлн). Международный валютный фонд дал более скромные оценки по ВВП этих стран и их доле в мировой экономике по итогам 2023 года, но в целом распределение аналогичное.

А еще надо понимать, что их этих 14,82%, 70% приходится на всякие финансовые фокусы и услуги того же типа. Реальный сектор — 30% от 14,82%, из которого какой-то процент это «ноготки» и чистка бассейнов.

Гегемонить с таким багажом становится сложнее.

Больше букв на эту тему тут.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал