SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ШАгардин

Запись вебинара Дмитрия Шагардина "Золотое дно"

- 11 сентября 2014, 10:59

- |

Обвал цен на золото в 2013 году застал многих инвесторов врасплох. Слишком сильно в сознании многих укоренилось мнение о том, что глобальный “печатный станок” неизбежно приведет к росту инфляции, защитой от которой традиционно выступают инвестиции в желтый металл. Но реальность такова, что в мировой экономике сегодня доминируют скорее дефляционные настроения.

Центральные банки, попав в ловушку ликвидности в 2008 году, когда скорость обращения денег и процентные ставки близки к нулевым значениям, могут напечатать много денег без риска вызвать всплеск инфляции. Эти деньги идут на замещение кредита, который “сжигается” делевериджем (сокращением уровня кредитного плеча), и не выходят за рамки банковского сектора, оседая на счетах избыточных резервов. Эти деньги не доходят до реального сектора экономики, т.к. глобальный спрос остается слабым — домохозяйства и бизнес не в состоянии наращивать потребление. Поэтому предложение денег растет, а цены не растут – эти процессы, как показывает время, могут спокойно сосуществовать вместе. Периоды стабильной низкой инфляции являются неблагоприятной средой для золота.

( Читать дальше )

Центральные банки, попав в ловушку ликвидности в 2008 году, когда скорость обращения денег и процентные ставки близки к нулевым значениям, могут напечатать много денег без риска вызвать всплеск инфляции. Эти деньги идут на замещение кредита, который “сжигается” делевериджем (сокращением уровня кредитного плеча), и не выходят за рамки банковского сектора, оседая на счетах избыточных резервов. Эти деньги не доходят до реального сектора экономики, т.к. глобальный спрос остается слабым — домохозяйства и бизнес не в состоянии наращивать потребление. Поэтому предложение денег растет, а цены не растут – эти процессы, как показывает время, могут спокойно сосуществовать вместе. Периоды стабильной низкой инфляции являются неблагоприятной средой для золота.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 4 )

Дмитрий Шагардин в эфире радиостанции Business FM Петербург рассказывает об экономических тенденциях

- 05 сентября 2014, 11:44

- |

5 сентября 2014 г.

Что будет с обществом потребления? Сколько лет понадобится Китаю, чтобы обогнать Америку? Чем обернется борьба за ресурсы между государствами? И почему Европа оказалась вне сферы интересов США?

Об этом в беседе с Андреем Соловьевым и Юрием Строфиловым рассказал управляющий активами КИТ Финанс Брокер Дмитрий Шагардин.

Предлагаем вашему вниманию эфир программы «2024. Технологии через 10 лет».

Смотрите вебинар «Золотое дно» с Дмитрием Шагардиным 10 сентября в 17 часов! Ссылка на регистрацию:

brokerkf.ru/schedule/event/dno_10-09/?time=1

Что будет с обществом потребления? Сколько лет понадобится Китаю, чтобы обогнать Америку? Чем обернется борьба за ресурсы между государствами? И почему Европа оказалась вне сферы интересов США?

Об этом в беседе с Андреем Соловьевым и Юрием Строфиловым рассказал управляющий активами КИТ Финанс Брокер Дмитрий Шагардин.

Предлагаем вашему вниманию эфир программы «2024. Технологии через 10 лет».

Смотрите вебинар «Золотое дно» с Дмитрием Шагардиным 10 сентября в 17 часов! Ссылка на регистрацию:

brokerkf.ru/schedule/event/dno_10-09/?time=1

Дмитрий Шагардин о глобальных рыночных трендах 2014-го года

- 18 августа 2014, 12:45

- |

13 августа состоялся вебинар Дмитрия Шагардина «Глобальные рыночные тренды 2014 года». Предлагаем вашему вниманию запись:

Шагардин про российский рынок

- 12 июня 2014, 12:19

- |

Вот пожалуйста пример хорошей (правда редкой) аналитики — творчество Дмитрия Шагардина.

Я сокращу его пост максимально, выделив содержательную часть:

Главные тезисы:

Локально мы перегреты. Потихоньку закрываю все, что не «дивидендное» и не долгосрочное

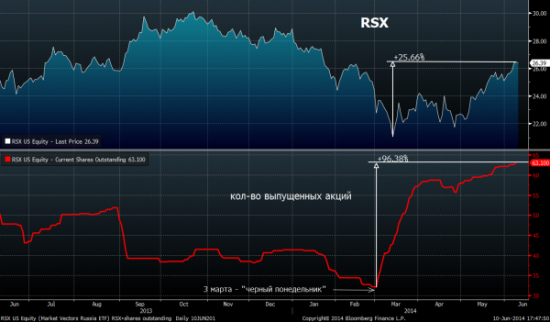

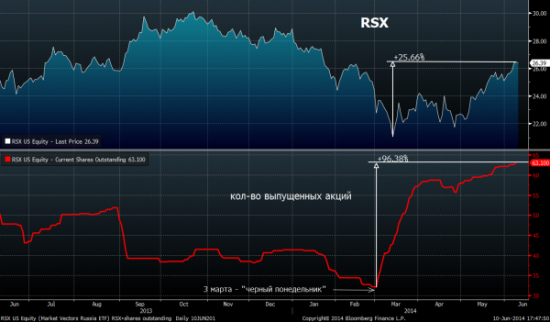

С 3 марта на наш рынок пошли уверенные притоки, с тех пор рынок вырос на 20%. По графику видно, что в настоящий момент приток приостановился => больше пока краткосрочно за умирание рынка на текущих уровнях.

Еще один показатель интереса к нашим акциям — кол-во выпущенных акций американского ETF на российский рынок = RSX

говорит о спроса на наши акции

Всего с начала 2014 года в RSX завели $481 млн. (капитализация фонда $1,66 млрд.), при этом с начала марта 2014 года завели $720 млн.!

( Читать дальше )

Я сокращу его пост максимально, выделив содержательную часть:

Главные тезисы:

Локально мы перегреты. Потихоньку закрываю все, что не «дивидендное» и не долгосрочное

С 3 марта на наш рынок пошли уверенные притоки, с тех пор рынок вырос на 20%. По графику видно, что в настоящий момент приток приостановился => больше пока краткосрочно за умирание рынка на текущих уровнях.

Еще один показатель интереса к нашим акциям — кол-во выпущенных акций американского ETF на российский рынок = RSX

говорит о спроса на наши акции

Всего с начала 2014 года в RSX завели $481 млн. (капитализация фонда $1,66 млрд.), при этом с начала марта 2014 года завели $720 млн.!

( Читать дальше )

Конференция сМарт-Лаба в Санкт-Петербурге. 05 апреля 2014 года.

- 06 апреля 2014, 13:51

- |

Вчера прошла конференция сМарт-Лаба в Питере. Понравилось, как слушать, так и выступить. Волновался немного, но, наверное, всё получилось. Презентацию и материалы я выложу сегодня…

На встрече сМарт-Лаба я был во второй раз, первый — в сентябре 2012 года — Встреча сМарт-Лаба в СПБ 22.09.2012г. В тот раз понравилось, а в этот еще больше!!! Респект организаторам. Спасибо Тимофею!

Все остальные встречи смотрел в записи. Видео выступлений интересно посмотреть, но быть в реале – еще интереснее, плюс есть кулуары…))

Вадим Писчиков. Это мега интересный человек. Огромное чудо для нас всех – что мы можем пообщаться с таким человеком, и он делится со своими идеями. Очень интересно. Как выступление, презентация и видео выйдет еще раз пересмотреть нужно, так и общение в кулуарах – супер! Лично не познакомился, около него всегда находилось очень много людей, но послушать было что, постоял рядом…)) Скажу – это человек МЕГАМОЗГ. Большое уважение!!!

( Читать дальше )

Дмитрий Шагардин в Ведомостях сегодня!

- 31 марта 2014, 16:58

- |

Напомню, что Дмитрий будет участвовать в нашей конференции смартлаба в Санкт-Петербурге!

http://smart-lab.timepad.ru/event/100396/

Вся информация про конференцию в Санкт-Петербурге:

Где пройдет конференция. Место проведения

О чем расскажет Rockybeat на конференции?

Андрей Беритц приедет в Петербург!

Засекреченный человек Илья Шабров (nachprod)

Кто такой Илья Алхимов и как он зарабатывает на бирже?

О чем рассказать Вадиму Писчикову в Санкт-Петербурге?

Трейдер, который круче самого крутого трейдера планеты Земля

Комментарий к посту Дмитрия Шагардина:)

- 29 марта 2014, 14:39

- |

Дмитрий Шагардин по нелогичным причинам перестал писать на смартлаб, но продолжает писать в ЖЖ. Я добавлю немного стоимости в его творчество и расскажу вам о чем он там пишет и на что намекает.

Из творчества возьму наиболее интересный лично мне график — это как себя ведут сектора российского рынка с начала 2013 года.

======

Мое мнение:

( Читать дальше )

- РФР сейчас относительно фонд. рынков развивающихся стран самый дешевый с 2009 года.

- Самое прикольное, что это же отношение находится и на уровнях, которые мы видели в 2002 году!

- Россия сползает вниз относительно других рынков аккуратно и по чуть чуть с 2011 года.

- В марте фонд RSX (крупнейший ETF на Россию) выпустил +75% новых акций, что говорит о том, что нерезы-таки поперли

- С конца февраля нерезы непрерывно стали покупать Россию

- РТС к нефти сейчас также на минимумах (около 10 бочек за индекс), в то время как в 2007м было больше 25ти

- с начала марта EM начали резко отрастать на фоне стагнации развитых рынков

- но РФР с начала марта раскоррелировался с EM

- наши акции дают очень неплохую див. доходность

Из творчества возьму наиболее интересный лично мне график — это как себя ведут сектора российского рынка с начала 2013 года.

======

Мое мнение:

( Читать дальше )

Кризис валют развивающихся стран

- 21 февраля 2014, 18:13

- |

Ниже последует репост из ЖЖ Димы Шагардина на тему валют ЕМ.

Ссылка на оригинал: http://d-shagardin.livejournal.com/113523.html

Посты у Димы большие и содержательные, поэтому я позволю себе начать с основных выводов, чтобы сэкономить ваше время:

Григорий Бегларян: дефолт у Турции — это удар по британским банкам, т.к. именно они в осн. держат их долг.

Теперь сам пост...

На эту тему рекомендую посмотреть программу на телеканале РБК с участием Вадима Писчикова, управляющего директора инвестиционной компании Algebra Investments, на мой взгляд одного из лучших в России специалистов по теме глобалмакро. Первая часть записи здесь, вторая – здесь.

Ниже представлены основные тезисы Вадима (с ним согласованные), дополненные собственными идея и мыслями.

Итак, текущую ситуацию в экономиках EM часто сравнивают с тем, что происходило во второй половине 1990-х годов, когда случился азиатский кризис, дефолт в России и т.д. Несмотря на наличие схожих признаков, между текущей ситуацией и событиями пятнадцатилетней давности есть существенные отличия. Но сначала поговорим о базовых экономических закономерностях.

Цикличность экономики

Экономика циклична: за ростом всегда следует спад. Экономический бум, имевший место быть в Emerging Markets (EM) в 2000-2010 гг., привел не только к высоким темпам роста ВВП, доходов, цен на активы, притоку иностранного капитала, но и к высокой инфляции и дорогим курсам валют. При этом накопленные за долгие годы дисбалансы выправляются во время циклического спада, в котором сегодня оперируют экономики EM. Происходит так называемый возврат к среднему значению – «mean reversion», но не кризис. Во время болезненного цикла корректировки экономический рост замедляется; валюты, которые стали дорогими по отношению к текущим условиям, дешевеют; отдельные сектора экономики, в которых накопилась избыточная инфляция, дефлируют; наблюдается отток капитала и т.д. Этот процесс остановится тогда, когда будет найдено новое равновесие в экономике.

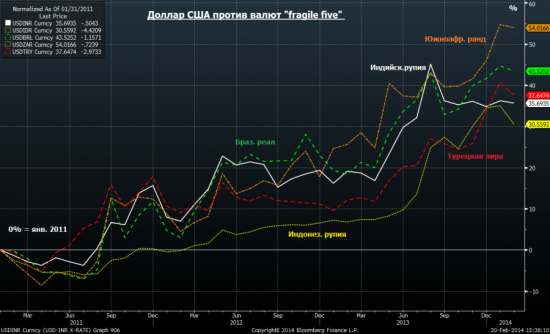

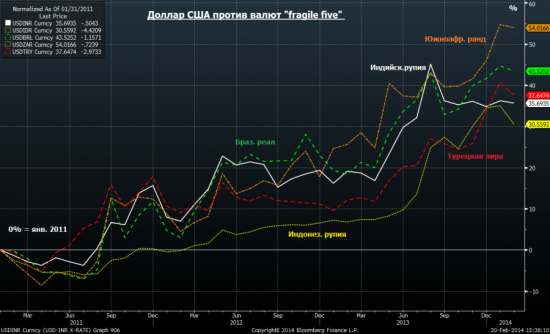

Процесс такой корректировки в экономиках EM начался примерно в 2011 году. Валюты стран так называемой «Хрупкой пятерки» — «Fragile five»*: Бразилия, Индонезия, Индия, Турция и Южная Африка — существенно снизились (от 30 до 55%) против доллара США за последние три года.

*Это страны, находящиеся в особой зоне риска, т.к. имеют дефицит по счету текущих операций и бюджету, т.е. крайне зависимы от иностранного капитала, который эти дефициты покрывает.

( Читать дальше )

Ссылка на оригинал: http://d-shagardin.livejournal.com/113523.html

Посты у Димы большие и содержательные, поэтому я позволю себе начать с основных выводов, чтобы сэкономить ваше время:

- В экономиках ЕМ циклическая коррекция, но спад

- Снижение валютных курсов должно скорректировать экономики ЕМ в положительном направлении

- Сходство с кризисом конца 90-х: отриц сальдо счета тек операций ряда стран

- Ключ отличие: сейчас везде плав. вал курс, это смягчает удар

- Турция в самой жопе из всех

- В России девальвация-1998 не повторится, т.к.есть ряд существенных отличий

- Оч тяжелое состояние финансов у Украины

Григорий Бегларян: дефолт у Турции — это удар по британским банкам, т.к. именно они в осн. держат их долг.

Теперь сам пост...

На эту тему рекомендую посмотреть программу на телеканале РБК с участием Вадима Писчикова, управляющего директора инвестиционной компании Algebra Investments, на мой взгляд одного из лучших в России специалистов по теме глобалмакро. Первая часть записи здесь, вторая – здесь.

Ниже представлены основные тезисы Вадима (с ним согласованные), дополненные собственными идея и мыслями.

Итак, текущую ситуацию в экономиках EM часто сравнивают с тем, что происходило во второй половине 1990-х годов, когда случился азиатский кризис, дефолт в России и т.д. Несмотря на наличие схожих признаков, между текущей ситуацией и событиями пятнадцатилетней давности есть существенные отличия. Но сначала поговорим о базовых экономических закономерностях.

Цикличность экономики

Экономика циклична: за ростом всегда следует спад. Экономический бум, имевший место быть в Emerging Markets (EM) в 2000-2010 гг., привел не только к высоким темпам роста ВВП, доходов, цен на активы, притоку иностранного капитала, но и к высокой инфляции и дорогим курсам валют. При этом накопленные за долгие годы дисбалансы выправляются во время циклического спада, в котором сегодня оперируют экономики EM. Происходит так называемый возврат к среднему значению – «mean reversion», но не кризис. Во время болезненного цикла корректировки экономический рост замедляется; валюты, которые стали дорогими по отношению к текущим условиям, дешевеют; отдельные сектора экономики, в которых накопилась избыточная инфляция, дефлируют; наблюдается отток капитала и т.д. Этот процесс остановится тогда, когда будет найдено новое равновесие в экономике.

Процесс такой корректировки в экономиках EM начался примерно в 2011 году. Валюты стран так называемой «Хрупкой пятерки» — «Fragile five»*: Бразилия, Индонезия, Индия, Турция и Южная Африка — существенно снизились (от 30 до 55%) против доллара США за последние три года.

*Это страны, находящиеся в особой зоне риска, т.к. имеют дефицит по счету текущих операций и бюджету, т.е. крайне зависимы от иностранного капитала, который эти дефициты покрывает.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал