Цена на нефть

На 2020. Из трендов.

- 02 января 2020, 17:13

- |

(мысли «в общем». Возможно будут полезны для извлечения прикладного продукта умом более рациональным).

О глобальном кризисе говорить рано, а вот «где тонко», там будет «рваться». Кто попадется?

Видимо – Ю.Америка. Как то там все не очень. Так, что даже в Бразилию не рекомендовал бы вкладываться. Хотя в Бразилии есть Bovespa (говорят, предвосхищает динамику российского ФР…). И ее падение вполне может устроить нервный срыв, выходящий за рамки одного континента.

Африка будет там же, где и была. Без перспектив.

С Азией (не «арабами», кои весьма обобщенное понятие) все должно быть нормально. Там тепло, народ привык к умеренности, будут трудиться в ожидании реинкарнации.

С весомой поправкой, она же интрига момента — темой о Китае и ментальности его населения: победит ли глобализация и привносимый ею «западный» индивидуализм специфику китайского коллективизма, ориентированного на примат Поднебесной («все под небом» ТМ). Если «глобализация» победит, то… А в Гонконге мы видим признаки такого сценария. Потому, что Китай, что Штаты (и не только) так деятельно, нервно и внимательно на Гонгонг и реагируют. Но, пока, – ханьское -

( Читать дальше )

- комментировать

- 2.3К | ★1

- Комментарии ( 4 )

О неизбежности кризисов перепроизводства при капиталистическом способе производства. Или почему новый мировой, финансовый кризис, обязательно будет. Часть, вторая.

- 18 ноября 2019, 09:27

- |

Посмотрите на фотографию под заголовком. Это стоянка новых автомобилей, которые были произведены сравнительно недавно. Всего несколько лет назад. Это те автомобили, которые не были реализованы через сети автосалонов, потому что их было произведено избыточное количество. Фактически их не удалось продать даже в кредит. Чтобы они зря не занимали место в автосалонах их отправляют ржаветь на автостоянки под открытым небом. И таких стоянок сотни по всему миру. Там нереализованные автомобили ждут своей очереди на утилизацию. Двигатели и части салона этих автомобилей разбирают на запчасти. А кузова автомобилей отправляют на переплавку. Производители автомобилей стараются это не афишировать. Но именно так работает современная автомобильная промышленность. Этот простой пример наглядно иллюстрирует то, что перепроизводство товаров в современном мире это объективная реальность. И что оно носит перманентный характер.

( Читать дальше )

Про кризис перепроизводства в Китае, торговую войну и угрозу нового мирового кризиса - часть четвертая.

- 11 ноября 2019, 09:08

- |

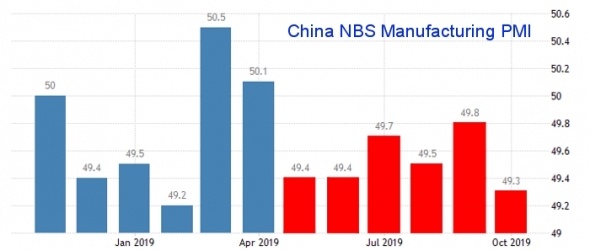

Посмотрите на диаграмму выше. Это диаграмма индекса деловой активности Китая PMI. Красным цветом я выделил период за последние шесть месяцев. А именно с мая по октябрь текущего года. Все эти шесть месяцев индекс PMI был ниже отметки в пятьдесят пунктов. По данным за октябрь он находиться на отметке 49.3 пунктов. Считается, что если индекс PMI падает ниже отметки в пятьдесят пунктов. То это сигнализирует о снижении производственной активности.

Если говорить о причинах этого явления то, по-моему, здесь решающую роль играют два фактора. Первый фактор это продолжающийся кризис перепроизводства в Китае. Второй фактор это продолжение торговой войны между Китаем и США.

Серьезное беспокойство вызывает уровень долга Китая, который уже достиг отметки сорока триллионов долларов. А это без малого триста процентов от ВВП Китая. Так же эта сумма составляет пятнадцать процентов от глобального долга. В настоящее время правительство Китая предпринимает меры для стабилизации ситуации. Ужесточает монетарную политику и усиливает контроль над небанковскими финансовыми учреждениями.

( Читать дальше )

Спорное предложение Минстроя и стагнация малого бизнеса в РФ

- 07 ноября 2019, 10:00

- |

Американский фондовый рынок приостановил рост в ожидании дальнейших сигналов о продвижении торговых переговоров США и Китая, индекс DOW 30 27492,56 (-0,07 -0,01%), индекс S&P 500 3076,77 (2,15 0,07%). Фьючерс S&P 500 на открытии торгов четверга расположился в районе 3072 пунктов. Глава ФРБ Чикаго Ч. Эванс высказал мнение, что причиной снижения ставки ФРС США стали негативные последствия замедления темпов глобального экономического роста, не исключил возможность появления серьезного негативного шока, а так же выразил сомнения относительно возможного перехода к отрицательным процентным ставкам.

( Читать дальше )

После роста наступает коррекция

- 06 ноября 2019, 09:56

- |

Американский фондовый рынок завершил торги разнонаправленной динамикой, индекс DOW 30 27492,63 (30,52 0,11%), индекс S&P 500 3074,62 (-3,65 -0,12%). Фьючерс S&P 500 в ходе утренних торгов среды расположился в районе 3072 пунктов. По мнению главного исполнительного директора Goldman Sachs, Дэвида Соломона, вероятность перехода экономики США в состояние рецессии в краткосрочной перспективе является незначительным. Напомним, что ранее кривая доходности облигаций в США продемонстрировала инверсию, что является одним из признаков приближающейся рецессии в экономике, и не один из руководителей крупнейших инвестбанков США публично не допускал наступления кризисных явлений в экономике страны.

( Читать дальше )

Ожидаем новых максимумов МосБиржи на внешнем позитиве.

- 05 ноября 2019, 09:49

- |

Американский фондовый рынок по итогам торгов понедельника продемонстрировал умеренный рост, индекс DOW 30 27462,11 (114,75 0,42%), индекс S&P 500 3078,27 (11,36 0,37%). Фьючерс S&P 500 на открытии торгов вторника расположился в районе 3080 пунктов. Министр торговли США У. Росс накануне сообщил о проведении успешных переговоров с крупнейшими автопроизводителями из Европы, Японии и Кореи, что существенно снизило риск введения дополнительных тарифов на импорт автомобилей в США. Суть договоренностей и комментарии самих автопроизводителей не известны.

( Читать дальше )

Китай промышленная сверхдержава, часть четвертая. Или как Китай осваивает Сибирь.

- 04 ноября 2019, 10:09

- |

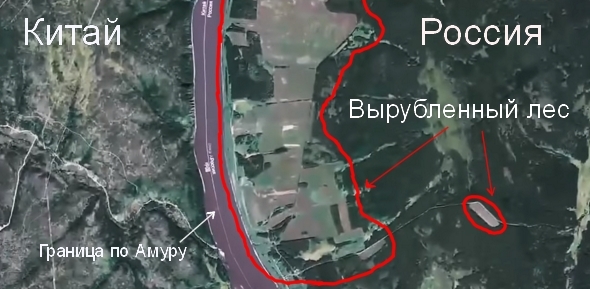

В прошлый раз я написал о том, как Китай превращает Африканский континент в сырьевую колонию Китая. Но есть еще один регион, который тоже богат различными ресурсами, и который Китай тоже очень интересует. Речь идет о Сибири. Посмотрите на картинку под заголовком. Это спутниковая фотография сибирской тайги возле Китайской границы.

Красным цветом я обозначил места на фотографии где видны зоны с вырубленным лесом. Как видите они весьма обширны. Это сибирская древесина, которая была вырублена китайцами возле китайской границы (проходит по Амуру) и вывезена для последующей обработки на территорию Китая. Из этого простого примера становиться ясно, что Китай уже вовсю осваивает Сибирь. И речь идет не только о вырубке леса, но и доступе к другим ценным ресурсам. О том, как это происходит речь пойдет в этой статье.

Если продолжать внимательно рассматривать фотографию под заголовком, то можно заметить что вырубка идет только со стороны Российской границы. Со стороны Китайской границы вырубка леса не ведется. Все дело в том, что в Китае действуют жесткие ограничения на вырубку леса на законодательном уровне. И за надлежащим исполнением закона очень внимательно следят.

( Читать дальше )

Рост цен на золото — фундаментальные и технические причины.

- 28 октября 2019, 09:31

- |

Посмотрите на схему выше. На ней я показал конфигурацию волн тренда на золоте — недельный график. На схеме видно, что первый импульс восходящего тренда по золоту длился с октября 2018-го года по февраль 2019-го года. Затем началась коррекция, которая длилась с февраля 2019-го года до мая 2019-го года. Потом начался новый импульс, который начался в июне текущего года и продлился до августа текущего года. Затем началась новая коррекция, которая начались в сентябре текущего года. В настоящее время мы, по моему мнению, наблюдаем окончание коррекции, и начало нового импульса вверх. По моему мнению, новый импульс уже начался — в октябре текущего года. Далее — зеленой стрелкой я обозначил прогноз на новое движение вверх. К цели на уровне 1565 к верхней границе канала Дончиана. Таким образом, мы наблюдаем повторение истории, которая уже была весной — летом текущего года. Когда после коррекции на недельном графике начался новый импульс вверх. Сейчас, по моему мнению, история повториться, когда после окончания коррекции начнется новый мощный импульс вверх. Причем уровень 1565, по моему мнению, является только первой целью. Далее с большой долей вероятности импульс продолжит свое движение в рамках восходящего тренда на недельном графике. Это среднесрочный прогноз движения цены по золоту.

( Читать дальше )

ЦБ РФ готовится с очередному снижению ставок, Великобритания вновь голосует по условиям Brexit

- 21 октября 2019, 09:50

- |

Американский фондовый рынок завершил минувшие торги снижением, индекс DOW 30 26770,20 (-255,68 -0,95%), индекс S&P 500 2986,20 (-11,75 -0,39%). Фьючерс S&P 500 на открытии торгов понедельника расположился в районе 2993 пунктов. Президент США Д. Трамп сообщил накануне об отставке министра энергетики США Р. Перри. Накануне в СМИ появилась информация о начале установки на корабль ВМФ США первой боевой лазерной установки предназначенной для уничтожения небольших судов и летающих беспилотников.

( Читать дальше )

Росстат и Минэкономразвития рапортуют о росте ВВП и зарплат.

- 18 октября 2019, 09:50

- |

Американский фондовый рынок так же завершил торги небольшим ростом, индекс DOW 30 27025,88 (23,90 0,09%), индекс S&P 500 2997,95 (8,26 0,28%). Фьючерс S&P 500 на открытии торгов пятницы демонстрирует снижение, торги проходят в районе 2992 пунктов. Накануне стало известно об успехах в поиске компромисса между США и Турцией по вопросу прекращения военной операции на севере Сирии. Однако, ряд сенаторов США продолжает работу в поддержку законопроекта о введении санкций против Турции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал