Блог им. nyselive

Дальнейшая девальвация рубля неизбежна. Или почему не следует хранить больше суммы денег в национальной валюте.

- 18 сентября 2019, 09:18

- |

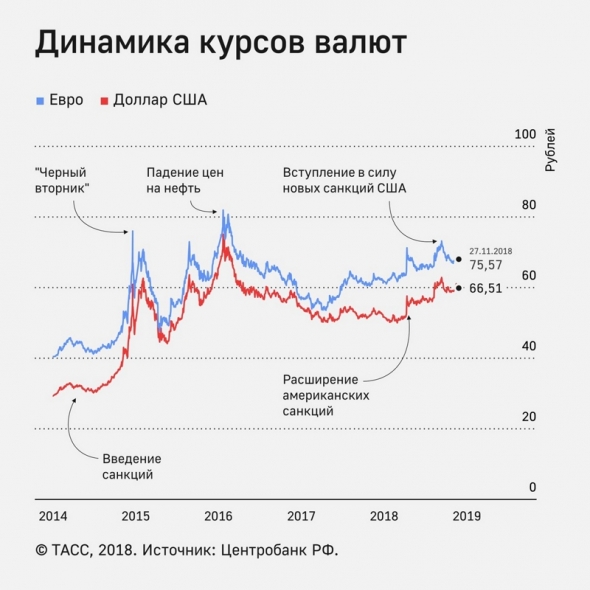

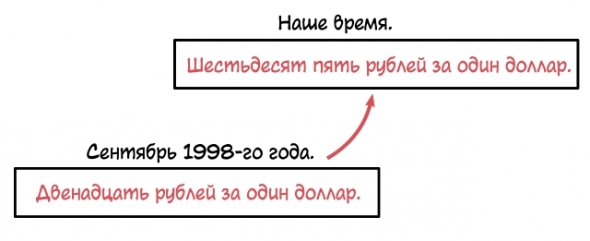

Посмотрите на картинку под заголовком. На графике показана динамика курса доллара США по отношению к рублю (валютная пара доллар/рубль) с 1998 года (после проведение деноминации) по текущий момент по данным центрального банка Российской Федерации. На нем четко видно, что если в сентябре 1998-го года за один доллар давали примерно двенадцать рублей. То в настоящее время за один доллар уже дают примерно шестьдесят пять рублей. Таким образом, с 1998 года рубль по отношению к доллару обесценился более чем в пять раз. Так же на этом графике видно, что в период с 1998-го года по 2019-год было две волны девальвации рубля. Первая была во время мирового финансового кризиса 2008-го года. Вторая во время кризиса 2014-го года, когда сработали два мощных катализатора — санкции и падение цен на нефть. В настоящее время ситуация стабилизировалась. Но возникает вопрос — надолго ли? По моему мнению, нет. Почему я так думаю и почему считаю, что не следует хранить крупные суммы денег в национальной валюте речь пойдет в этой статье.

Начнем с первой девальвации рубля в 2008-ом году.

На графике выше отмечена дата начала мирового финансового кризиса. Тогда с сентября 2008-го года по февраль 2009-го года курс доллара резко «взлетел» с отметки в двадцать шесть рублей за один доллар к отметке в тридцать шесть рублей за один доллар. Таким образом, за полгода доллар подорожал примерно на десять рублей или почти в полтора раза. Следует сказать, что затем произошло укрепление рубля, но дешевле отметки в двадцать семь рублей за один доллар курс доллара так и не опустился. Фактически до 2014-го года курс держался в районе тридцати рублей за один доллар.

Еще более значительной оказалась девальвация рубля в 2014-ом году. Посмотрите на график выше. Тогда после того как в действие вступили два мощных катализатора — санкции и падение цен на нефть. Началась новая волна девальвации рубля по отношению к доллару и евро. Причем если говорить о том, как дорожал доллар по отношению к рублю то это происходило в три этапа.

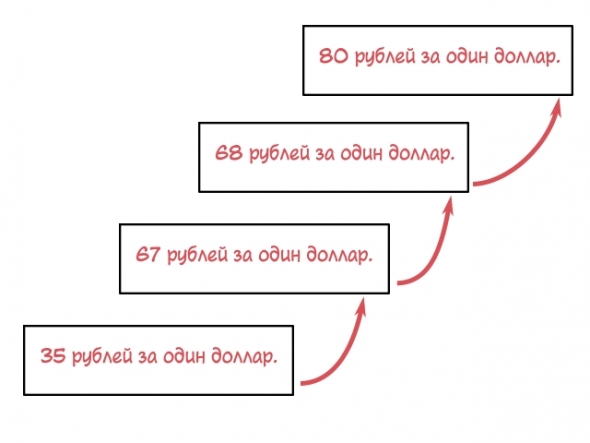

На первом этапе цена доллара «взлетела» с отметки тридцать пять рублей за один доллар в июле 2014-го года до отметки превышающей шестьдесят семь рублей за один доллар в январе 2015-го года. Таким образом, за семь месяцев доллар подорожал почти в два раза. Это ознаменовало окончание стабильности национальной валюты, которая длилась более пяти лет. И положило начало новому этапу обесценивания рубля.

Далее рубль укрепился до отметки в районе пятидесяти рублей за один доллар в мае 2015-го. А затем, на втором этапе, стоимость доллара снова пошла вверх и достигла отметки превышающей шестьдесят восемь рублей за один доллар в августе 2015-го года. Затем произошло новое укрепление рубля. Так в октябре 2015-го года он укрепился в районе отметки пятьдесят один рубль за один доллар.

Затем последовал третий этап, который продлился с октября 2015-го года по февраль 2016-го года. За эти пять месяцев доллар снова подорожал и на пике поднялся до отметки превышающей восемьдесят рублей за один доллар.

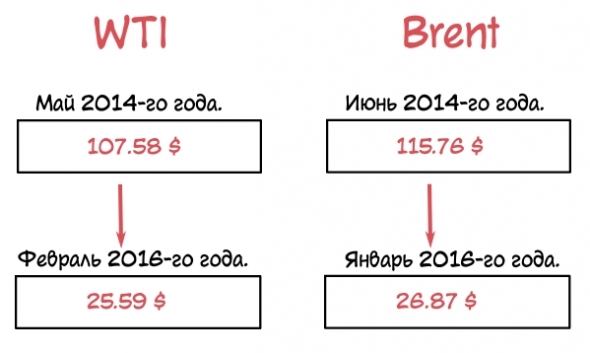

Таким образом, в период с июля 2014-го года по февраль 2016 года рубль обесценился по отношению к доллару примерно в два раза. Следует сказать, что нефть марок WTI и Brent за тот же период времени упала в цене более чем в три раза.

Так нефть марки WTI в феврале 2016-го года достигла отметки в районе двадцати шести долларов за баррель. В тоже время нефть марки Brent в феврале того же года достигла минимальной отметки в районе тридцати долларов за баррель.

Далее нефть и рубль начали укрепляться, но курс доллара с 2016-го года так и не укрепился ниже отметки ниже в пятьдесят шесть рублей за один доллар. Фактически в настоящее время курс доллара находиться в районе шестидесяти пяти рублей за один доллар. Таким образом, доллар в настоящее время стоит почти в два раза больше чем в 2014-ом году.

Таким образом, как я уже сказал, на данный момент курс доллара стабилизировался. Но сразу возникает вопрос — надолго ли? Я считаю, что нет, и сейчас объясню, почему считаю дальнейшую девальвацию рубля неизбежной.

Начну с того, что с 1998-го года по текущий момент рубль по отношению к доллару обесценился более чем в пять раз. Это немало и уже одного этого аргумента достаточно чтобы избегать хранения всех своих сбережений в национальной валюте. Но давайте вспомним, что было до 1998-го года.

Нет смысла перечислять все то, что происходило с курсом рубля по отношению к доллару до 1998-го года. Все становится ясно, если посмотреть на схему выше. Достаточно сказать, что наибольшая девальвация рубля была, произошла после дефолта семнадцатого августа 1997-го года. Когда доллар по отношению к рублю подорожал более чем в два раза. А затем в августе 1997-го года произошла деноминация рубля. Которая была произведена с коэффициентом тысяча к одному. Таким образом, один новый рубль (после деноминации) стоил тысячу старых рублей.

Еще более интересной ситуация выглядит, если взять данные по курсу рубля с 1897-го года.

Посмотрите на инфографику выше. На ней четко видно, что за период, превышающий сто лет, наибольшее обесценивание рубля происходило при смене эпох. Первое огромное обесценивание произошло после краха Российской империи. Второе огромное обесценивание произошло после распада СССР. Безусловно — после обоих исторических событий после обесценивания курс рубля снова стабилизировался, но только до определенного периода. Затем снова начиналась девальвация. Что опять же говорит о ненадежности рубля как о валюте для хранения сбережений.

Мой прогноз, который я недавно дал, остается в силе. Конечно сейчас в связи с атакой Дронов на нефтеперерабатывающие заводы в саудовской Аравии. Нефть довольно сильно выросла в цене. Но, по моему мнению, это не недолго. Потому что во первых сама Саудовская Аравия сделает все возможное, чтобы как можно скорее эти заводы снова заработали на полную мощность. А во вторых США в любой момент могут расконсервировать свои стратегические запасы нефти, которые у них немалых размеров. Таким образом, я по прежнему считаю, что новая волна девальвации рубля по отношению к доллару и евро неизбежна. И, по моему мнению, это только вопрос времени. Причем новая волна может начаться быстрее, чем многие думают. Таким образом хранить большие суммы денег в рублях я не рекомендую. Сам недавно поступил не патриотично и купил американскую валюту. И в будущем еще неоднократно так сделаю. И конечно сразу возникает вопрос — в чем лучше всего хранить большие суммы денег? Тут есть несколько вариантов.

Первый вариант — как я уже сказал это американский доллар.

Второй вариант — евро. Он тоже с 1998 года вырос в цене по отношению к доллару.

Если в 1998-ом году евро стоил в районе двадцати пяти рублей за один евро, то в настоящее время он стоит уже в районе семидесяти рублей за один доллар. Таким образом, с 1998-го года евро вырос почти в три раза по отношению к рублю.

Третий вариант — золото.

Если в 1998-ом году за тройскую унцию давали примерно триста американских долларов. То в настоящее время стоимость тройской унции превысила отметку в полторы тысячи американских долларов. Таким образом, золото подрожало в цене примерно в три раза с 1998-го года.

Четвертый вариант — недвижимость.

Так если в 1998-ом году в Москве квадратный метр жилой недвижимости стоил в районе одной тысячи долларов за квадратный метр, то в настоящее время он стоит уже в районе трех тысяч долларов за квадратный метр. Таким образом, цена в долларах с 1998-го года выросла в три раза.

Любопытно, что если наложить график нефти на график стоимости недвижимости в долларах.

То мы увидим довольно четкую корреляцию.

Любопытно, что если взять цены в рублях с 2000-го года.

То мы увидим четкий восходящий тренд. При этом становиться заметно, что с 2005-го года недвижимость в рублях выросла в цене более чем в три раза.

Суммируя вышесказанное можно сделать несколько выводов. Вывод, первый — курс российского рубля по отношению к основным резервным валютам — американскому доллару и евро. Является очень нестабильным. Безусловно, были периоды стабилизации курса рубля, когда с ним ничего интересного не происходило. Но это всегда заканчивалось одним и тем же — новой волной девальвации. Таким образом, следует избегать хранения больших сумм денег в национальной валюте. Вывод второй — большие суммы денег лучше хранить в основных резервных валютах — американском долларе и евро. Так же подходит золото. Можно скупать инвестиционные золотые монеты. Так же отличным вариантом является недвижимость. Тем более что недвижимость это не только способ сохранить деньги, но и приумножить их путем сдачи недвижимости в аренду.

теги блога nyselive

- 6A

- 6B

- 6E

- 6N

- amex

- apple

- bitcoin

- brent

- cl

- COVID-19

- eur

- EUR USD

- EURUSD

- finviz

- forex

- forex aнализ

- futures

- gold

- Google Alphabet

- Huawei

- index

- iphone

- microsoft

- nasdaq

- NYSE

- Pump a Dump

- rts

- rts index

- S&P500

- S&P500 фьючерс

- SI

- Silver

- Spacex

- ukoil

- wti

- акции

- американский рынок

- американский фондовый рынок

- аналитика

- бедность

- биткоин

- валюта

- внутридневная торговля

- греция

- доллар-рубль

- евро

- еврозона

- Золото

- Илон Маск

- инвестиции

- индекс

- интрадей

- капитализация

- китай

- коронавирус

- космос

- кризис

- кризис 2020

- кризис 2022

- криптовалюта

- криптотрейдинг

- курс рубля

- метал

- мировой кризис

- мировой финансовый кризис

- Нефтедоллар

- Нефть

- новости

- новый шелковый путь

- обвал

- один пояс – один путь

- отбор

- отбор акций

- оффтоп

- падение

- падение доходов

- перепроизводство

- прогноз

- робот

- рост

- рубль

- сигнал

- сигнал на покупку

- скринер

- стагнация

- сша

- технологии

- Тимоти Сайкс

- торговая война

- торговые сигналы

- трейдинг

- третья волна

- финансы

- фондовый рынок

- форекс

- цена на золото

- цена на нефть

- цены на нефть

- экономика России

пока бюджет у нас профицитный роста бакса не будет максимум на разницу инфляций

хранить сбережения в рублях — это полный провал, просто покупая бакс — это уже выгодное вложение и хорошее средство накопления в долгосрок

рубль = фантик

Поэтому я пришёл к корзине 50/50. Динозавра либо увидишь, либо нет. Всё остальное — спекуляции

спасибо, вы сделали мой день![]()

PS процитировал другу, он прокомментировал так: «мамкин инвестор… а ведь ктото прочитал и поставил ему лайк..»![]()

Если всё-таки гипотетически представить что все скупили валюту, а правительству надо провести девальвацию, то будут приняты серьёзные меры по отъёму валюты у населения. Инвестирование это на 80% политика, и на 20% — математика или что-то другое умное, что вам больше нравится.

Исходов два, но вероятность каждого из них совсем не 50%.

Simix, точно… Но в последнее время у меня сложилось как-то так:

![]()

Рупь — 32% капитала;

Доллар — 14% капитала;

Евро — 54% капитала.

Рупь и доллар в активах, а евро — в кэше… То есть, как ни крути, а от 50(активы)/50(кэш) никак отойти не могу

ключом к этому будут события связанные с накоплениям рядом стран включая Россию, — золота.

купившие доллары в конце 2015 года

на сегодня за 4 года не выиграли ни копейки

видят прекращение прироста прибыли

равносильно распределению по времени:

съел 10 конфет… за день

съел 10 конфет… за неделю

съел 10 конфет… за месяц

съел 10 конфет… за квартал

съел 10 конфет… за год

съел 10 конфет… за 5 лет

уж не интеграл ли это? интеграл…

Пойду баксов прикурлю, когда к 63р. приблизимся.

А вообще есть три зеркальных графика:

1) цены на нефть

2) цены на недвижимость в мск в $

3) продажи авто в россии

Курс же во многом зависит от того, дефицитный или профицитный бюджет. Как только бюджет становится дефицитным то рубль начинают девальвировать. Если бюджет профицитный то не трогают. Пока бюджет профицитный не стоит ждать сильной девальвации, имхо.

Думаю самое время все это изменить.

Это значит что пачка рублей в заначке дешевеет в 2-7 раз быстрее, чем пачка долларов.

Теперь попробуем на доллары купить ETF на SP500, да еще сделать это хитро, покупая в статистически прибыльные месяцы, и продавая в статистически «плохие». Получим дополнительную доходность около 15% годовых в долларах.

А вот всяких монет золотых, квартир и прочей ереси не надо.

Типовая панель в спальных районах (т. е. наиболее массовый сегмент) стоил 500, в 1999-м 800.

PS. Толстым пальцем тапнул на стрелку вверх, но смартфон активировал «вниз». Мартыновский сервис не позволяет исправить ошибку. ☹️

Курс же доллара в сентябре 98го вообще летал взад-вперед, 12 рублей были недолго, а уж самой валюты наликом в обменниках и подавно не было. По большому блату мне тогда из-под полы продали только немецкие марки, к Новому году они стоили почти вдвое дороже.

Владимир Гончаров,

Не упадут. ставки ключевые ЦБ и ФРС сравните.

1 Золото росло последние годы. Но посмотрит график допустим с начала 20 века- не было стабильного роста. Кто сказал, что дальше будет как в последние годы, а допустим не как в середине прошлого века.

2 Акции и облигации в рублях дают доходность выше. поэтому есть ненулевой интерес к российскому рынку зарубежных инвесторов. Можно купить доллары на все деньги. Или лучше евро. Ну и что дальше? положите евро под 0.01% банк на депозит? какая доходность у вас сейчас будет с учётом того что и ЕЦБ и ФРС хотят сделать свои валюты более слабыми. Ждать очередного скачка курсов? можно. но если бы Вы начали ждать так в 1998 то прождали бы до 1998 10 лет. и доход бы в годовых получился бы не очень интересным ( в т ч и по сравнению с российскими акциями)

3. Недвижимость. Должен быть платежеспособный спрос. А у нас как то с ростом доходов населения не очень. ну и пример по МСК всё таки довольно исключительный. Есть городки мелкие где стоимость жилья напротив упала. И таких городков больше. То что вы показали -результат дикой разницы в ЗП- когда за одну и ту же работу получает спец в Мск и где нибудь в Красновишерске сильно разные деньги. В результате куча людей и их денег и их спроса на жильё. Вы уверенны что такой рост будет продолжаться бесконечно?

А в целом -понятно, что проблема есть. Что хорошо бы хэджировать валютный риск. Правда это не только к рублю относится. Вот уровень инфляции по США. Это в последние годы он стабилен, а так бывал и 15 и более %. Кто сказал что там кризисы будут без инфляции проходить?

я так и сделал. А дальше — беру у брокера беспроцентный рублевый кредит под залог валюты и оборачиваю его в течение торгового дня… Выхлоп от этого действа 3-5% годовых — для валюты это не так, уж, и плохо.

Опять, же, баксов немного вложил в Rus-28 с плечом, тоже, пока процентов 10 в год получается. А если цена на Rus-28 обвалится — евро под укрепление залога переведу и все-равно в плюсе буду.

Про хеджирование думал, но с расчетами как-то не срослось… На практике проверить еще руки не дошли…

Можно под залог рублевых ОФЗ взять у брокера доллары в долг под 4,5% годовых, доллары поменять на рубли и вложить их удачненько, а курс захеджировать опционом колл.

Но как ни считал, больше 10% годовых не получается в этой схеме. Больно, уж, дорогой хедж получается… Нерентабельный…

pessimist, внутри дня -то есть чисто внутридневная торговля. А выхлоп- тут ещё надо учесть стоимость вашего времени. Хотелось бы более пассивный способ требующий меньшего участия.

rus28- 10 % в валюте -ИМХО круто. Какой процент у Вас за использования плеча и какой брокер? У сбера я не нашёл репо в валюте, в рублёвых бумагах процент не очень выгоден. Открытие предлагает процент , выше доходности rus28-не очень интересно.

С хэджированием- по фьючессу считал- тоже выходит дорого (если конечно с расчётом не накосячил). При хэджировании рублёвых инестиций ОФЗ получается околонулевая доходность

По последним абзацам- и что выйдет? мне без расчёта не совсем понятно, можете пояснить? если 10% годовых даже в рублях со 100% защитой от колебаний валюты и без дополнительных рисков — то ИМХО очень достойно.если рисков дополнительных конечно не возникает

Да, с неудобствами приходится мириться. Пока не написал скрипт, который может целую неделю без моего участия работать — стоимость моего времени делала это занятие нецелесообразным.

Брокер у меня ВТБ дает доллары в долг под 4,5% годовых на лонги. Есть еще варианты, но о них даже сами представители брокера удивились...

Под одну Rus-28 брокер ВТБ дает купить еще две. То есть, по кредиту плата составляет 0,55$ в сутки, а НКД составляет 1.05$ в сутки. Отсюда и доходность 10% в год.

Хеджирование фьючерсом — тоже в ноль получил, а вот с опционом есть надежда, что выгорит. Риски у брокера ВТБ в том, что у него «разорванные» срочный и фондовый рынок. То есть, под вариационную маржу нужно живые деньги на срочке держать, помимо денег на ГО...

за рецепт 10% спасибо. Довольно контринтуитивная штука глядя на проценты 3.4 и 4.5. Причём даже специалист по брокерскому обслуживанию в открытии буквально вчера мне сказал-мол процент по репо выше, сейчас смысла нет им пользоваться. А посчитал в экселе и цифры получил близкие к вашим. Прям магия ;-)

Но с рисками надо посчитать поподробней- что будет при изменении цен на облигацию, а если брокер поменяет условия (скажем захочет процент за кредит повысить), после движения цены. Всё таки не спроста он даёт нам эти деньги под 4.5%, а не покупает сам облигации с РЕПО получая 10 % (ну или допустим 8- если мы 20% заложили на волатильность)

Непонятно правда зачем вам тогда внутредневная торговля если она и время кушает и доходность в 2-3 раза ниже.

Gregori, за 10% — доходности, придется платить непомерными рисками. Впрочем, если просчитывать риски и брать их на контроль, то можно пользоваться, что я и делаю.

Любому специалисту брокера, который что-то пытается советовать — я задаю один простой вопрос: «А сколько у Вас личных средств на рынке?». Если ответ ноль или около ноля — «Спасибо за совет, воспользуйтесь им сами.»

На самом деле, у этой темы нашлось много «поверхностных судей». Доходность 3%, а кредит под 4,5% — какой смысл?

Так думают толстосумы и чванливые состоятельные кроты, которые не понимают цены денежных потоков. С точки зрения математики — труба диаметром 100 мм и труба диаметром 1000 мм при бесконечной длине пропускают равное количество воды...

Понимаете, о чем я?![]()

Не всегда образованность и грамотность на рынке ценных бумаг позволяет извлекать максимальную прибыль из этого рынка.

Очень просто, если цена на облигацию упадет — денежный поток не изменится, но залог потребуется больший. Резерв для залога нужно держать в кэше, но если он (резерв для залога) будет просто так лежать, то общая доходность снизится. Залог может работать по моей схеме — и это уже перевешивает чашу весов в плюс.

Я не управляю чужими деньгами и если я зарабатываю со своих грошей 20 копеек с рубля — мне уже радостно. Для тех, кто с чужих денег делает по 20% в месяц — моя доходность выглядит смешной. И я бы — смеялся вместе с ними, если бы они никогда не сливали чужие деньги…

pessimist,

На счёт управления деньгами -согласен. Меня тоже несколько удивляли предложения- мол будем управлять, а прибыль делить попалам. а если убытки- то они все клиента. управляющие в деление убытков не участвует.

А по пирамиде репо- получается основной риск который добавляется это колебание цены? условно говоря вышли ценные бумаги с надёжностью не ниже но дохнодностью выше и все побежали покупать их. думаю процентов 14 я готов на депозите держать как страховку. А если марджин кол- то так понимаю просто остаёшься при своих. Или нет?

Глянул ETF на бонды с плечём- там и волотильность высокая и, иногда встречаются падения стоимости сильные и резкие. Не падение доходности (это ещё можно потерпеть) а именно стоимость пая падает

Как только стоимость трех облигаций приблизятся к этой сумме — так брокер продаст их и погасит долг, а на счету останется ноль…

pessimist, брокер будет ждать так долго? разве нет необходимости держать на счету сумму некоторую для увеличения гарантийного обеспечения если стоимость акций упадёт?.. Я правильно понимаю что проблема решается установкой стоп лоса. допустим стоп лос- -3% от текущей цены. Для покрытие держу 3*3=9% депозита. Из минусов выходит, что убыток от срабатывания у меня будет не 3 процента (ка у тех кто просто держал облигацию), а 9. Это и есть цена Тут у меня возникает желание посчитать вероятность сценария падения. посмотрел историю- падала до 20$. нашёл до 13 года только. Цель- понять на каком уровне ставить стоп лос. Я так понимаю, причин для падения много: появился выгодный инструмент куда ушли инвесторы толпой, кризис и иностранцы побегут деньги выводить из РФ что бы положить на счёт свой дабы не вылетить по марджинколом по более важным по ним бумагам, проблеммы в экономике чреватые дефолтом, рост инфляции по доллару (что сделает бумагу с такой доходностью невыгодной). можно как то просчитать?

Или смысл ставить стоп лос повыше и при его срабатывании (как бы отследить ещё- хочется сделать что бы смс приходила) начинать чесать репу и думать не взять ли опять с репо (быть может даже взять по такой же или если совсем повезёт более низкой цене)

Ещё с rus-28 есть риск что эмиссионер (минфин то бишь) объявит оферту по номиналу. И если торговать с плечём и стоп лос не сработает (или не успеет) то по идее можно оказаться и в минусе (-2100 за 3 акции). Или минус это уже риск брокера который марджин кол не сделал?

Gregori, я прошу прощения… Я не вещал о торговле акций или других активов с маржинальным плечом — в принципе и в общем, я излагаю о частной бумаге Rus-28.

Стоп-лосс — это фиксация убытка, пока он маленький. В мои планы получение убытков не входит. В моих планах — снижение доходности на маржинальный актив.

Акция — плохой актив всегда. Потому, что имеет высокое колебание цены и низкий доход. Облигация имеет предсказуемый доход, который выше расходов. Поэтому, есть возможность вместо стоп-лосса увеличивать размер залога, чтобы не вылететь по дяде Коле.

Если я написал непонятные для Вас вещи — то лучше, Вам вообще не читать моих идей по поводу маржинальной прибыли. Это опасная штука — может зарубить врага — низкий доход, а может — отрубить голову, забрать и капитал и даже больше...

Для меня это часть управления рисками. А у Вас иначе? как Вы управляете рисками (кроме средств на депозите) относительно rus-28?

Отсюда, и опасения, что мои сообщения могут ввести Вас ещё в больший блуд.

Риски я контролирую по особому. Я не стараюсь оценить вероятность наступления неблагоприятных событий, я стараюсь оценить возможные последствия.

Фиксация прибыли в моменте может выглядеть соблазнительно, ну а куда дальше двигать капитал? Если я не вижу интересной новой идеи, я позволяю прибыли течь...