Блог им. nyselive |О том, как я покупал доллар.

- 16 ноября 2020, 11:59

- |

Начать следует с того, что еще прошлой осенью, а именно в сентябре 2019-го года. Я дал прогноз о том что«Дальнейшая девальвация рубля неизбежна. Или почему не следует хранить больше суммы денег в национальной валюте». Следует сказать, что на тот момент времени за один доллар давали примерно шестьдесят пять рублей. На текущий момент за одни доллар дают почти восемьдесят рублей. Таким образом, с прошлой осени доллар подорожал на пятнадцать рублей или девятнадцать процентов. К тому же если посмотреть на тренд пары usd/rub на месячном графике. Который я обозначил на картинке под заголовком. То становиться заметно, что после мощного импульса в феврале — марте текущего года произошла коррекция в апреле — мае. А в июле начался новый импульс вверх, который продолжается в настоящее время. Таким образом, я считаю, что прогноз, который я дал в прошлом году, отрабатывается полным ходом. И сейчас нет никаких причин ждать сильного укрепления рубля. Даже если в ближайшее время начнется еще одна коррекция в рамках восходящего тренда. То затем восходящий тренд продолжиться и доллар продолжит дорожать по отношению к рублю.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. nyselive |Золото — отработка прогноза.

- 20 января 2020, 09:48

- |

И так — мой прогноз, данный 28-го октября уже прошедшего 2019-го года. О росте цен на золото до уровня 1565 долларов за тройскую унцию. Полностью отработался. Вот скриншот, сделанный на момент прогноза.

Как видно на скриншоте на момент прогноза цена была в районе 1500 долларов за тройскую унцию. Сейчас почти три месяца спустя. Цена на золото находиться на отметке в районе 1560 долларов за тройскую унцию.

( Читать дальше )

Блог им. nyselive |Индексы США и Китая закрыли год в зеленой зоне.

- 15 января 2020, 09:51

- |

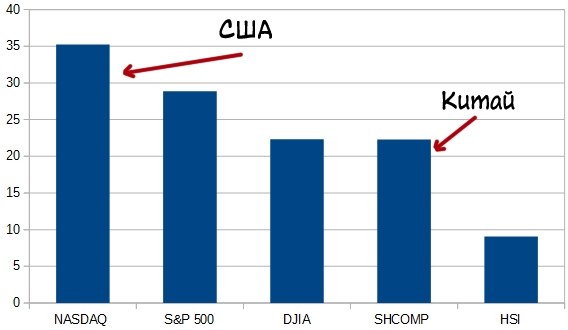

Посмотрите на диаграмму выше. На ней показано, как закрылись фондовые индексы США и Китая за уже прошедший 2019-ый год. Так индекс NASDAQ за прошлый год закрылся ростом, который превысил тридцать процентов. Одновременно индекс S&P 500 за прошлый год закрылся ростом, превышающим двадцать восемь процентов. В свою очередь индекс DJIA за тот же период закрылся ростом, превышающим двадцать два процента.

Если же говорить об фондовых индексах Китая то Shanghai Composite (SHCOMP) закрылся ростом, превышающим двадцать два процента. В то же время Hang Seng Index за тот же период закрылся ростом, превышающим девять процентов.

( Читать дальше )

Блог им. nyselive |О достижении пределов роста в мировой экономике. Или основные признаки наступления нового мирового финансового кризиса.

- 03 декабря 2019, 09:47

- |

Посмотрите на график под заголовком. Этот график построен на основе циклов Жюгляра.

Согласно теории этих циклов, глобальные экономические кризисы наступают примерно каждые десять лет. Большинство современных экономистов считает, что эти циклы имеют характерный период семь-одиннадцать лет. Хотя есть и те, кто считает, что цикл длиться

семь-двенадцать лет. Если брать за точку отсчета 1975-ый год, когда уже заканчивался самый крупный в истории энергетический кризис. То следующий наступил уже в 1987-ом году, двенадцать лет спустя, когда произошел крупный обвал фондового рынка США. Еще десять лет спустя в 1997-ом году начался азиатский кризис. Спустя одиннадцать лет в 2008-ом году, начался мировой финансовый кризис. Если продолжать следовать этой логике, то крайние сроки наступления нового кризиса это текущий или следующий год. Я думаю, что всем ясно, что в этом году его уже не будет. Но наступление кризиса в следующем году, по моему мнению, вполне возможно. И тут дело не только в экономических циклах. Есть и другие признаки приближения глобальной рецессии. О том каковы эти признаки речь пойдет в этой статье.

( Читать дальше )

Блог им. nyselive |О неизбежности кризисов перепроизводства при капиталистическом способе производства. Или почему новый мировой, финансовый кризис, обязательно будет. Часть, вторая.

- 18 ноября 2019, 09:27

- |

Посмотрите на фотографию под заголовком. Это стоянка новых автомобилей, которые были произведены сравнительно недавно. Всего несколько лет назад. Это те автомобили, которые не были реализованы через сети автосалонов, потому что их было произведено избыточное количество. Фактически их не удалось продать даже в кредит. Чтобы они зря не занимали место в автосалонах их отправляют ржаветь на автостоянки под открытым небом. И таких стоянок сотни по всему миру. Там нереализованные автомобили ждут своей очереди на утилизацию. Двигатели и части салона этих автомобилей разбирают на запчасти. А кузова автомобилей отправляют на переплавку. Производители автомобилей стараются это не афишировать. Но именно так работает современная автомобильная промышленность. Этот простой пример наглядно иллюстрирует то, что перепроизводство товаров в современном мире это объективная реальность. И что оно носит перманентный характер.

( Читать дальше )

Блог им. nyselive |Про кризис перепроизводства в Китае, торговую войну и угрозу нового мирового кризиса - часть четвертая.

- 11 ноября 2019, 09:08

- |

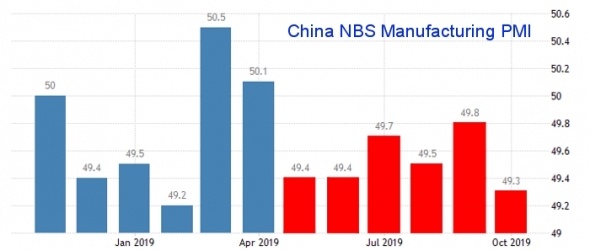

Посмотрите на диаграмму выше. Это диаграмма индекса деловой активности Китая PMI. Красным цветом я выделил период за последние шесть месяцев. А именно с мая по октябрь текущего года. Все эти шесть месяцев индекс PMI был ниже отметки в пятьдесят пунктов. По данным за октябрь он находиться на отметке 49.3 пунктов. Считается, что если индекс PMI падает ниже отметки в пятьдесят пунктов. То это сигнализирует о снижении производственной активности.

Если говорить о причинах этого явления то, по-моему, здесь решающую роль играют два фактора. Первый фактор это продолжающийся кризис перепроизводства в Китае. Второй фактор это продолжение торговой войны между Китаем и США.

Серьезное беспокойство вызывает уровень долга Китая, который уже достиг отметки сорока триллионов долларов. А это без малого триста процентов от ВВП Китая. Так же эта сумма составляет пятнадцать процентов от глобального долга. В настоящее время правительство Китая предпринимает меры для стабилизации ситуации. Ужесточает монетарную политику и усиливает контроль над небанковскими финансовыми учреждениями.

( Читать дальше )

Блог им. nyselive |Рост доходов компании Apple вызовет ралли на фондовом рынке США. Нас ждет мощное движение, на котором можно отлично заработать.

- 31 октября 2019, 09:01

- |

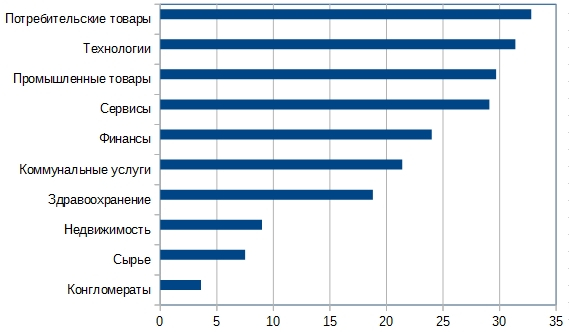

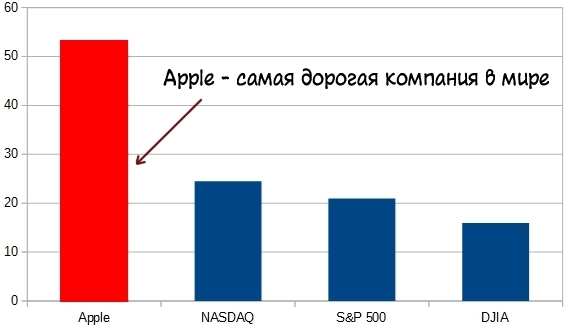

Посмотрите на диаграмму выше. На ней показан рост акций компании Apple, а так же фондовых индексов NASDAQ, S&P 500, DJIA с начала текущего года. Рост акций Apple я выделил красным цветом. Потому что рост акций этой компании с начала года превысил рост американских индексов. Как я уже писал ранее, в настоящий момент Apple стала локомотивом на фондовом рынка США. Все дело в том, что после окончания периода стагнации эта компания снова стала самой дорогой на фондовом рынке США. И одновременно самой дорогой компанией в мире. Так же стоит сказать, что если рост индекса S&P 500 с начала года превысил двадцать процентов. То рост акций компании Apple с начала года превысил пятьдесят процентов. Таким образом, рост акций Apple более чем в два раза превысил рост индекса S&P 500. Следует так же сказать, что акции компании Apple входят в индексы DJIA и S&P 500. И таким образом рост акций именно этой компании является движущей силой, которая толкает эти индексы вверх. В свою очередь рост индексов DJIA и S&P 500 приводит к росту индекса NASDAQ. Из этого следует, что в настоящее время при техническом и фундаментальном анализе фондового рынка США. Надо ориентироваться в первую очередь на поведение акций компании Apple. И только во вторую очередь на фондовые индексы.

( Читать дальше )

Блог им. nyselive |Apple – локомотив на фондовом рынке США.

- 28 октября 2019, 14:26

- |

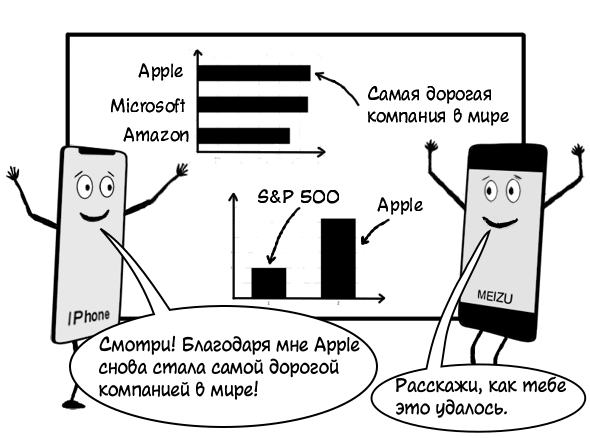

Посмотрите на схему выше. Там нарисован локомотив. Компания Apple, которая тянет за собой три вагона. А именно: индекс S&P 500, индекс DJIA и индекс NASDAQ.

Как я уже писал ранее — период стагнации для Apple уже завершился. IPhone снова стал хитом продаж. По всем признакам на грядущих рождественских распродажах ситуация будет уже не той что в прошлом году. Когда компания не досчиталась прибыли. Наоборот — скорее всего именно мобильный телефон от этой компании, а та же другие гаджеты, которые она производит. Станут самыми желанными подарками на рождество в этом году!

Таким образом, сейчас при техническом анализе фондового рынка США надо ориентироваться уже не на фондовые индексы. А на поведение акций компании Apple. Которая снова стала самой дорогой компанией в мире. И чем выше будут расти ее акции — тем выше будут американские индексы.

Блог им. nyselive |Рост цен на золото — фундаментальные и технические причины.

- 28 октября 2019, 09:31

- |

Посмотрите на схему выше. На ней я показал конфигурацию волн тренда на золоте — недельный график. На схеме видно, что первый импульс восходящего тренда по золоту длился с октября 2018-го года по февраль 2019-го года. Затем началась коррекция, которая длилась с февраля 2019-го года до мая 2019-го года. Потом начался новый импульс, который начался в июне текущего года и продлился до августа текущего года. Затем началась новая коррекция, которая начались в сентябре текущего года. В настоящее время мы, по моему мнению, наблюдаем окончание коррекции, и начало нового импульса вверх. По моему мнению, новый импульс уже начался — в октябре текущего года. Далее — зеленой стрелкой я обозначил прогноз на новое движение вверх. К цели на уровне 1565 к верхней границе канала Дончиана. Таким образом, мы наблюдаем повторение истории, которая уже была весной — летом текущего года. Когда после коррекции на недельном графике начался новый импульс вверх. Сейчас, по моему мнению, история повториться, когда после окончания коррекции начнется новый мощный импульс вверх. Причем уровень 1565, по моему мнению, является только первой целью. Далее с большой долей вероятности импульс продолжит свое движение в рамках восходящего тренда на недельном графике. Это среднесрочный прогноз движения цены по золоту.

( Читать дальше )

Блог им. nyselive |Apple снова самая дорогая компания в мире. Или о том, как IPhone снова стал хитом продаж.

- 23 октября 2019, 09:20

- |

Посмотрите на инфографику выше. На ней показано, что компания Apple снова стала самой дорогой компанией на американском рынке и одновременно самой дорогой компанией в мире. Так если еще недавно она занимала третье место по капитализации, на американском рынке уступая по своей стоимости Microsoft и Amazon. То теперь она занимает первое место.

Так же компания Apple показывает отличную динамику роста с начала года. Так если индекс S&P 500 с начала года вырос на 19,94 процентов, то акции компании Apple с начала года выросли на 52,47 процентов. Таким образом, рост стоимости акций Apple с начала года более чем в два раза превысил рост индекса S&P 500. И конечно сразу возникает вопрос — а в чем причина такого успеха? Об этом речь пойдет в этой статье.

Несомненно, что основной причиной для роста капитализации компании стал рост доходов компании Apple. Так если в августе прибыль компании составляла 2.18 доллара на одну акцию. То в октябре прибыль возросла до уровня 2.84 доллара на одну акцию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс