ЦБ

Прогноз повышен на 2020 год

- 10 сентября 2020, 12:15

- |

Основные американские индексы восстановились в среду после резкого снижения. Dow Jones поднялся на 1,6% – до 27 940,47 пунктов, S&P 500 прибавил 2,01% – до 3 398,96 пунктов, Nasdaq укрепился на 2,71% – до 11 141,56 пунктов.

Минэнерго США повысило прогноз средней цены нефти Brent на 2020 год с $41,4 за барр – до $41,9 на фоне возобновления буровой активности, при этом прогноз на 2021 год понизило с $49,53 за барр – до $49,07.

По оценкам Energy Intelligence, в августе уровень соответствия между 19 странами, участвующими в сокращении добычи нефти ОПЕК+, вырос с 96% – до 103%.

Среди макростатистики выделим индекс цен производителей в США за август, первичные заявки на пособие в США и данные по запасам сырой нефти, бензина и дистиллятов от минэнерго этой страны. Также сегодня состоится заседание ЕЦБ, за которым следует пресс-конференция президента Кристин Лагард

- комментировать

- Комментарии ( 0 )

Есть ли связь истории с Навальным и северного потока, мнение о курсе рубля

- 07 сентября 2020, 14:54

- |

Обратите внимание на индекс доллара:

дивергенция с осциллятором, высокая вероятность укрепления доллара

(особенно при продолжении коррекции по NASDAQ):

ОБЪЕМ ПРОДАЖИ ВАЛЮТЫ ПО БЮДЖЕТНОМУ ПРАВИЛУ

В ПЕРИОД С 7 СЕНТЯБРЯ ПО 6 ОКТЯБРЯ СОСТАВИТ 54 МЛРД РУБ, ПО 2,5 МЛРД РУБ В ДЕНЬ – МИНФИН РФ

(это не достаточно для стабилизации рубля).

18 сентября — заседание ЦБ.

Если до 18 сентября рубль ослабнет,

высокая вероятность повышения ставки на заседании ЦБ.

( Читать дальше )

ЦБ рекомендует банкам особенно взвешенно подходить к выплатам дивидендов - Набиуллина

- 03 сентября 2020, 17:08

- |

Мы в целом рекомендуем банкам особенно взвешенно подходить к выплатам дивидендов, так как неопределенность, которая связана с пандемией, сохраняется, и капитал может потребоваться в будущем для абсорбирования убытков. Поэтому перед выплатой дивидендов надо оценить будущие потребности в капитале, исходя из консервативных оценок

В июне Набиуллина сообщила, что ситуация с нагрузкой на капитал у банков РФ прояснится ближе к осени, но ЦБ считает, что прибыль прошлого года им лучше направлять на капитализацию.

источник

Отмечен рекордный переток средств с депозитов в другие формы сбережений. ЦБ хочет регулировать экосистемы

- 03 сентября 2020, 16:17

- |

На фоне смягчения нашей денежно-кредитной политики ставки по депозитам с начала года снизились в корпоративном сегменте на 1,3 п. п., а в розничном — на 0,8 п. п. Это позволяет банкам кредитовать по более низким ставкам, не теряя в марже. Но здесь есть и обратная сторона медали — это влияет на привлекательность депозитов по сравнению с другими формами сбережения. В этом году мы видим рекордный переток розничных средств в альтернативные инструменты сбережений, инструменты рынка капитала

ЦБ предлагает выработать подходы по регулированию экосистем на финансовом рынке:

Мы предлагаем совместно с рынком выработать подходы к регулированию экосистем. Мы создали в ЦБ рабочую группу, в ближайшее время представим первый консультативный доклад на эту тему. Мы предлагаем это как первый шаг к началу совместной работы, надеемся, что ассоциация примет тут активное участие, представляя интересы небольших региональных банков

( Читать дальше )

Российские банки в 20 г могут заработать около 1 трлн руб прибыли - ЦБ РФ

- 03 сентября 2020, 16:00

- |

«Прогнозы по прибыли сейчас делать достаточно сложно, но с учетом нормализации экономической ситуации, различных послаблений, прибыль по этому году — около 1 трлн [рублей] кажется достижимой»

источник

Инвесторы воспринимают бумаги МосБиржи защищенными к вызовам пандемии - Альфа-Банк

- 03 сентября 2020, 13:25

- |

Средние рублевые и долларовые балансы выросли на 18-124% г/г за 8М20, отчасти компенсируя давление, вызванное понижением ставок ЦБ и ФРС (ЦБ возможно продолжить понижаться ставку). Акции биржи выросли в цене на 69% с минимумов середины марта, опередив динамику индекса Московской биржи (+40%), что отражаем восприятие инвесторами бизнеса биржи как относительно защищенного к вызовам пандемии.

Сейчас акции торгуются по высокому коэффициенту 14,1x P/E 2020П (это самый высокий уровень с начала 2018 г., предусматривающий премию 28% к среднему мультипликатору за последние 5 лет), при дивидендной доходности на уровне 6,4% 2020П. Мы не видим сильных катализаторов роста котировок значительно выше текущих уровней.Кипнис Евгений

«Альфа-Банк»

Московская Биржа опубликовала хорошие результаты за август месяц - Атон

- 03 сентября 2020, 12:36

- |

По данным Московской биржи, оборот торгов на рынке акций вырос в августе на 76.5% до 1.85 трлн руб. С корректировкой на облигации овернайт оборот торгов на рынке облигаций увеличился на 8.2% до 1.6 трлн руб. С учетом прямого репо с ЦБ объемы торгов на денежном рынке прибавили 23.4%, а на валютном рынке снизились на 2.7%. Объем торгов на рынке СПФИ вырос на 192.4% г/г до 30.7 млрд руб. Рынок производных инструментов вырос на 8.1% до 9.9 трлн руб. Средства участников рынка сократились на 0.2% м/м (5.2% г/г) до 649 млрд руб., а рублевые средства, которые генерируют наиболее существенный процентный доход, упали на 5.5% м/м (при росте на 6.8% г/г) до 81 млрд руб.

Московская биржа опубликовала хорошие результаты по итогам очередного месяца. Мы ожидаем нейтральной реакции рынка на результаты.Атон

Бэнкинг по-русски: РосФинмониторинг предложил считать алименты сомнительным платежом...

- 03 сентября 2020, 11:53

- |

Что тут скажешь, чем дальше, тем страшнее, проект новых правил внутреннего контраля по 115 ФЗ для банков предполагает серьезные ужесточения.

В частности:

Общий смысл алиментной схемы в том, что получается судебное решение о взыскании алиментов в твердой сумме в размере нескольких млн, а то и десятков млн в мес (мировой суд такое спокойно выдает при непротивлении сторон) ну а дальше получается исполнительный лист на списание с одного физика в пользу другого, и все что прилетает на счет «злостному алиментщику» (с юриков с помоек, с любым назначением) одним махом списывается в пользу истца (копим за много месяцев) — НДФЛ это не облагается — идеально белые деньги

мечта силовика и госслужащего.

Ну и кроме того, так по ценным бумагам сомнительные позиции дополнили

Надо качественно проанализировать документы и систематизировать обсуждения и переписку, там много всего, а как назло цейтнот в момент, вот и получилмя такой «недопредпост»

Ликвидность банковского сектора по-прежнему избыточна, создавая почву для более рискованного поведения банков.

- 02 сентября 2020, 10:54

- |

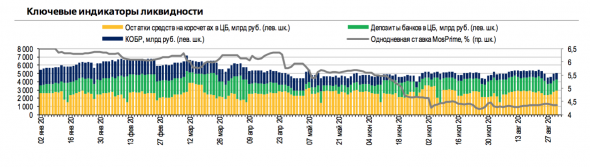

На конец лета в банковском секторе по-прежнему сохраняется избыток ликвидности. Самый явный этому показатель — объем размещенных у ЦБ банковских денег. Несмотря на то, что общее количество таких денежных средств снижается, неиспользуемых банками денег по-прежнему много.

На данный момент у российских банков в ЦБ находится 5 трлн рублей: на корреспондентских счетах, депозитах и в виде облигаций Банка России. Эта сумма на 2 трлн рублей меньше, чем в зимой этого года. За весенние и летние месяцы банкам потребовалась дополнительная ликвидность для формирования резервов и обслуживанием роста кредитных средств.

Размещенные средства банковского сектора в ЦБ (по инструментам) и динамика однодневной ставки MosPrime

Источник: УК Уралсиб

Однако сумма невостребованных банками денег сейчас по-прежнему высокая. Определенное давление на объем средств оказывает и снизившийся уровень ставок: объемы межбанковского кредитования за август заметно снизились, как стали меньше и доходности по гособлигациям и ключевым корпоративным эмитентам, куда они могли бы разместить свободные средства.

( Читать дальше )

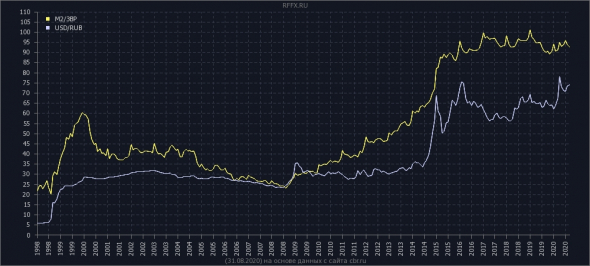

М2/ЗВР

- 31 августа 2020, 18:20

- |

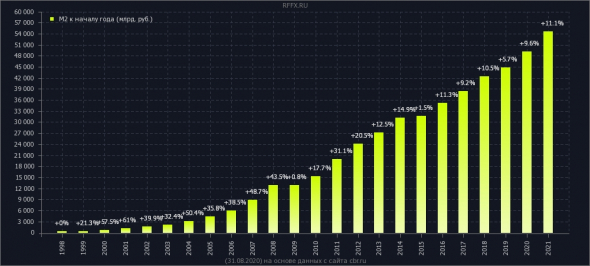

ЦБ опубликовал данные по М2, текущая диспозиция:

M2: +0.5% (54687.4 млрд. руб. против 54392.6)

ЗВР: +1.4% (590.8 млрд.$ против 582.7)

прирост денежной массы:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал