ЦБ

Набиуллина рекомендовала хранить сбережения в рублях

- 09 июня 2023, 19:04

- |

Подробнее — в материале «Ъ».

- комментировать

- Комментарии ( 7 )

Ключевая ставка осталась при своих. ЦБ сохранил показатель на уровне 7,5% годовых

- 09 июня 2023, 15:58

- |

Связано это с усилением инфляционного давления и еще большим смещением баланса рисков в сторону проинфляционных. В то же время экономическая активность растет быстрее, чем ЦБ ожидал в апреле, что отражает активное восстановление внутреннего спроса, значительный вклад в который обеспечен госинвестициями.

Подробнее — в материале «Ъ».

Ставка на ставку

- 08 июня 2023, 13:38

- |

Уже завтра ЦБ РФ проведет заседание, на котором решит, что делать с ключевой ставкой. Вместе с нашими аналитиками разбираемся, чего ожидать

📌Чего ждать завтра?

Вероятно, управляющие ЦБ будут рассматривать повышение ставки до 7,75%, но отложат его до заседания 21 июля.

🔸Скорее всего, регулятор сохранит ключевую ставку на текущем уровне — 7,5% годовых — и ужесточит сигнал о готовности повысить ставку на ближайших заседаниях.

📌Почему мы так считаем?

Проинфляционные риски в РФ все те же: ослабление рубля, восстановление потребительского спроса, повышенный дефицит бюджета, нехватка кадров на рынке труда и высокие инфляционные ожидания.

🔸После прошлого апрельского заседания ЦБ Минфин сообщил, что за январь-апрель дефицит бюджета составил ₽3,4 трлн по сравнению с планом на этот год в ₽2,9 трлн. Однако ЦБ считает, что Минфин замедлит госрасходы и все-таки уложится в плановые показатели дефицита в этом году.

🔸По данным Росстата, безработица в апреле упала до 3,3% с 3,5% в марте, обновив исторический минимум. Дефицит кадров заставляет компании платить сотрудникам больше, а рост зарплат разгоняет инфляцию.

( Читать дальше )

Российской экономике грозит «перегрев», а основательница Theranos села на 11 лет

- 05 июня 2023, 08:02

- |

ЦБ считает, что российская экономика перегревается

И речь тут не про глобальное потепление и аномально жаркое начало лета: аналитики Центробанка полагают, что внутренний спрос на товары и услуги растет (что как бы хорошо), а вот удовлетворять его особо нечем (а вот это уже не очень).

Для иллюстрации к опасениям ЦБ по поводу перегрева российской экономики я просто загуглил слова «nabiullina hot»

Увеличивать собственное производство России непросто, ведь «больше работать» уже просто некому: безработица в апреле достигла рекордного за последние 30 лет минимума в 3,3% (кстати, куда подевалась вся работоспособная часть населения?). С наращиванием импорта тоже могут возникнуть определенные проблемы (см. всевозможные ограничения и санкции).

( Читать дальше )

📊 ЦБ РФ опубликовал отчет о тенденциях микрофинансового рынка в I квартале 2023 года

- 02 июня 2023, 11:44

- |

Интересные выводы о динамике рынка МФО:

Иллюстрация: Банк России

1️⃣ Объем выданных микрозаймов в I квартале 2023 года вырос на 3%, достигнув отметки в 216 млрд рублей.

Комментарий CarMoney: стоит отметить, что после событий 2022 года и последовавшего ужесточения кредитной политики со стороны банков наблюдается переток клиентов в сегмент МФО. Для такого типа клиентов залоговый продукт CarMoney становится наиболее очевидным выбором из-за близости залоговой модели к банковской – бОльшим чекам займов, более длинным срокам и ставкам кратно ниже, чем у беззалоговых МФО. Пересечение с банками таких клиентов у финтех-сервиса CarMoney уже порядка 14%.

2️⃣ Портфель микрозаймов увеличился на 4% за квартал, при этом качество портфеля незначительно улучшилось.

Комментарий CarMoney: отметим также, что переток банковских заёмщиков в сегмент повлиял на улучшение качества портфелей микрофинансовых организаций и качество обслуживания.

3️⃣ Доля онлайн-займов в общем объеме займов составляет значительную часть (72%) и продолжает активно расти.

( Читать дальше )

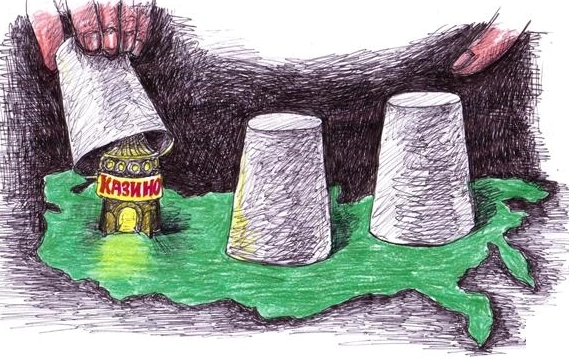

95,7% похищенных средств с банковских счетов не возвращается

- 01 июня 2023, 18:44

- |

Если деньги из банка украли, то украли их навсегда. Именно так говорят итоги первого квартала.

Эх, статистика, бессердечная ты рода женского собака. Я слышал, что звонки от «сотрудников Сбербанка» набирают обороты, но не знал что люди теряют деньги в банках даже без своего ведома, а там это поставлено на такой поток, что потеряв средства со счёта, вернуть можно лишь с вероятностью 4,3%. Т.е. практически ничего.

Без ведома клиентов, со счетов в банке было украдено 4,5 млрд рублей посредством 252,1к операций. Т.е. примерно 18000 рублей за операцию или 50 млн рублей в день или 578 рублей в секунду. Скорость приличная. Получается, потерять эти деньги можно даже во сне, а вернуть никогда.

При этом коммерсант пишет, что было предотвращено похищение 712 млрд рублей, чтобы цифра в 4,5 млрд казалась нам с вами не такой большой.

( Читать дальше )

ЦБ: банкам удалось предотвратить хищения кибермошенников на 712 млрд рублей

- 01 июня 2023, 17:50

- |

Подробнее — в материале «Ъ».

Монетам из драгоценных металлов свыше 60 тысяч потребуются вооруженная охрана

- 01 июня 2023, 12:59

- |

Без специального сопровождения банк сможет продать клиенту монет на сумму до 60 тысяч рублей

Банк России разработал проект указания, согласно которому будет установлена предельная стоимость монет из драгоценных металлов, которые покупатели смогут вывезти из банка без вооруженной охраны и не в специально оборудованном транспортном средстве. Лимит составит 60 тысяч рублей.

«Установление минимальной пороговой суммы в размере 60 тысяч рублей позволит перевозить без использования транспортных средств, оборудованных соответствующими техническими устройствами, и без сопровождения вооруженной охраны примерно от 1 до 20 монет за одну перевозку», — следует из пояснительной записки к указанию. Как отмечают в ЦБ, банки, чтобы сократить стоимость услуги, смогут предлагать клиентам дистанционные каналы продаж продуктов в драгоценных металлах.

Предложения по этому проекту указания Банк России принимает до 14 июня. Предполагается, что проект будет принят во втором квартале этого года.

( Читать дальше )

ЦБ повысил для банков нормативы обязательных резервов - на 0,5 п.п в рублях и дружественных валютах, на 1 п.п - в недружественных валютах - ТАСС

- 01 июня 2023, 08:03

- |

Такая мера призвана сохранить тенденцию девалюации балансов кредитных организаций. Нормативы повышены для всех категорий резервируемых обязательств в рублях и иностранной валюте, за исключением обязательств в валютах недружественных стран.

Нормативы для резервируемых обязательств в валютах недружественных стран возросли на 1 процентный пункт. Нормативы для банков с базовой лицензией остаются без изменений.

Источник: tass.ru/ekonomika/17896923

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал