Х5 Retail Group

Прогноз показателей X5 Group за I квартал 2024 по МСФО - Альфа-Банк

- 19 апреля 2024, 19:22

- |

Мы ожидаем, что рентабельность по EBITDA по итогам I квартала 2024 года составит 5,9%, т. е. будет близка к уровню IV квартала 2023 года и на 0,2 процентных пункта превысит показатель за I квартал 2023 года.«Альфа-Банк»

На наш взгляд, давление, связанное с увеличением расходов на персонал, должны нивелировать рост среднего чека (на фоне высокого потребительского спроса и инфляции) и позитивная динамика трафика (продажи на 1 кв. м торговых площадей в магазинах X5 Group в I квартал 2024 года выросли на 13% год к году).

Торги депозитарными расписками X5 Group с 5 апреля приостановлены в связи с корпоративными процедурами. По оценкам компании, они могут возобновиться осенью 2024 года.

- комментировать

- 416

- Комментарии ( 1 )

Негативный взгляд на акции Х5 краткосрочно сохраняется - Промсвязьбанк

- 16 апреля 2024, 18:59

- |

Помимо позитива в операционной деятельности отметим реализовавшиеся риски иностранной регистрации ретейлера. В начале апреля Минпромторг России подал иск о приостановке прав голландской X5 Retail Group на российскую «дочку». Ранее компания попала в список экономически значимых орагнизаций, что и стало поводом для иска. При удовлетворении иска (первое заседание – 23 апреля) акции российской компании будут перераспределены между держателями ГДР и конечными собственниками X5. По окончании суда «дочка» должна будет получить листинг на МосБирже, т.к. 5 апреля биржа приостановила торги ГДР X5 Group. Пока сроки возобновления торгов также неизвестны.

Краткосрочно сохраняем негативный взгляд на компанию на фоне высокой неопределённости в отношении смены юрисдикции и обмена долей компании. Кроме того, видим риск навеса продавцов после завершения принудительной редомициляции.Хейфец Екатерина

( Читать дальше )

Операционные результаты X5 за I квартал: +27% к чистой выручке

- 16 апреля 2024, 15:08

- |

Показатели оцениваем положительно. Компания продолжает получать сильные результаты за счёт развития бизнеса, роста среднего чека, а также ускоренной продовольственной инфляции.

📍Помимо позитива в операционной деятельности отметим реализовавшиеся риски иностранной регистрации ретейлера. В начале апреля Минпромторг России подал иск о приостановке прав голландской X5 Retail Group на российскую «дочку». Ранее компания попала в список экономически значимых орагнизаций, что и стало поводом для иска.

При удовлетворении иска (первое заседание – 23 апреля) акции российской компании будут перераспределены между держателями ГДР и конечными собственниками X5. По окончании суда «дочка» должна будет получить листинг на МосБирже, т.к. 5 апреля биржа приостановила торги ГДР X5 Group. Пока сроки возобновления торгов также неизвестны.

Краткосрочно сохраняем негативный взгляд на компанию на фоне высокой неопределённости в отношении смены юрисдикции и обмена долей компании. Кроме того, видим риск навеса продавцов после завершения принудительной редомициляции. #FIVE

( Читать дальше )

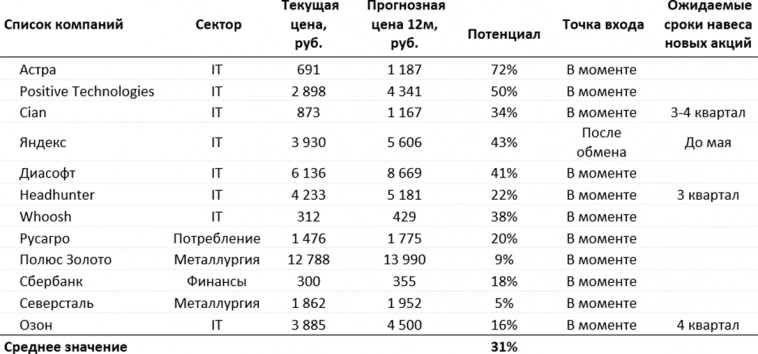

Топ российских акций: включили Группу Позитив, HeadHunter и ЮГК - СберИнвестиции

- 09 апреля 2024, 20:23

- |

За месяц: +7,7% (+3,2%*)

*индекс МосБиржи

После внепланового изменения подборки в начале апреля индекс МосБиржи продолжил расти и достиг 3 400 пунктов впервые с февраля 2022 года. В начале апреля мы убрали из подборки две компании – X5 Group и Ozon, а теперь добавляем вместо них Группу Позитив, HeadHunter и ЮГК.

( Читать дальше )

Акции X5 Group интересны для долгосрочного инвестирования - Газпромбанк Инвестиции

- 02 апреля 2024, 17:51

- |

( Читать дальше )

Модельный портфель ИК "Айгенис" на опережение рынка - обновление подборки

- 02 апреля 2024, 17:30

- |

Состав текущего портфеля

Исключаем Х5

Причиной исключения Х5 из списка наиболее привлекательных бумаг являются 2 технических фактора:

- Новость о приостановке торгов расписками на Мосбирже с 5 апреля, что приведет к заморозке позиции в акциях на срок до возобновления торгов, который мы оцениваем в три месяца.

- Потенциальный навес акций после редомициляции.

При этом мы продолжаем считать компанию фундаментально привлекательной: Х5 показывает одни из самых высоких темпов роста в секторе, у компании скопился большой объем наличности для потенциальных дивидендных выплат. Дивидендная доходность достигает 25% в случае направления на дивиденды всей кубышки. В этом моменте Х5 похожа на Северсталь, которая также не платила дивиденды в течение двух лет, накопила за это время значительный объем средств и впоследствии (в январе 2024 г.) анонсировала возврат к практике дивидендных выплат.

( Читать дальше )

Долгосрочный позитивный взгляд на X5 перевешивает негатив о приостановке торгов - Мир инвестиций

- 02 апреля 2024, 13:33

- |

Последний торговый день в «стакане Т+1» — 2 апреля. Это связано с тем, что Минпромторг подал иск о приостановке корпоративных прав X5 в отношении ее российской «дочки» Корпоративный центр Икс 5, которая ранее попала в список экономически значимых организаций (ЭЗО). Вторая причина — порядок определения даты фиксации реестра акционеров, имеющих право на получение долей в ЭЗО, не установлен. Когда МосБиржа планирует возобновить торги, то есть начать торги акциями ЭЗО, не сообщается.

Торги могут возобновиться только в конце августа-начале сентября, что краткосрочно негативно, так как создает неопределенность. Однако наш позитивный взгляд на ГДР Х5 Group на 12 месяцев в силе: бумага торгуется с мультипликатором 4.3х EV/EBITDA 2024п, и мы ждем доходности по дивидендам компании в размере 5-20% за 2023п.Суханова Мария

«БКС Мир инвестиции»

Расписки Х5 могут подняться до максимумов октября 2020 года - Риком-Траст

- 01 апреля 2024, 15:16

- |

Довольно сильный рост цены уже на вечерней сессии в пятницу был вызван новостью о приостановлении корпоративных прав X5 в отношении ее российской дочки. То есть после включения корпорации в список «экономически значимых организаций», как мы и предполагали, есть вариант принудительной редомициляции и возобновления дивидендной программы.

( Читать дальше )

Редомициляция будет способствовать нормальному функционированию Х5 и откроет возможности для выплаты дивидендов - Атон

- 01 апреля 2024, 12:03

- |

Минпромторг подал иск в Арбитражный суд Московской области о приостановлении корпоративных прав X5 Retail Group N.V. в отношении ее российской «дочки» — ООО «Корпоративный центр Икс 5». В случае принятия судом иска само судебное разбирательство займет не менее пяти дней и не более одного месяца со дня принятия иска. В случае удовлетворения иск приведет к приостановлению акционерных прав Компании в отношении Дочерней компании и последующему распределению акций Дочерней компании между держателями ДР и конечными собственниками Компании.«Дочка» будет преобразована в открытое акционерное общество с листингом акций на Московской бирже.

Новость позитивна для компании и ее российских инвесторов. Редомициляция в конечном итоге будет способствовать нормальному функционированию компании и откроет возможности для выплаты дивидендов. По нашим оценкам, Группа может выплатить около 330 рублей на акцию из расчета 100% чистой прибыли за 2023, что транслируется в дивидендную доходность 11%, и потенциально компания может выплатить что-то сверху, если она решит выплатить пропущенные дивиденды.

( Читать дальше )

Стоит ли покупать Х5 по текущим? Разбор

- 01 апреля 2024, 09:15

- |

22 марта отчитался за прошлый год один из крупнейших продуктовых ретейлеров России X5 retail group. В этом посте предлагаю изучить полученные результаты, а заодно я покажу вам на что, я обращаю внимание при анализе сектора ретейла.

Первым делом конечно смотрим на динамику роста бизнеса. Классический и всем понятный показатель – это выручка компании. По итогам 2023 года выручка составила 3 триллиона 146 миллиардов рублей, что на 20,8% больше предыдущего года. А за последние 5 лет выручка росла в среднем на 15%. Очень хорошая динамика, характерная для растущих компаний, ставим первый плюсик в копилку компании.

Итак, это общие продажи. Надо отметить, что в ретейле все динамично меняется. Какие-то магазины или целые сети закрываются. Но чаще у растущих компаний, конечно, открываются новые магазины. Поэтому для объективной оценки динамики продаж в ретейле используют показатель Like-for-like, или сопоставимые продажи. В этом показателе сравниваются продажи или трафик за прошлый и текущий период у одних и тех же торговых объектов. То есть магазины, которые открылись или закрылись в течение года исключаются.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал