SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Хедж

Хеджхоп. Дорожная карта на 31 января 2012

- 31 января 2012, 23:52

- |

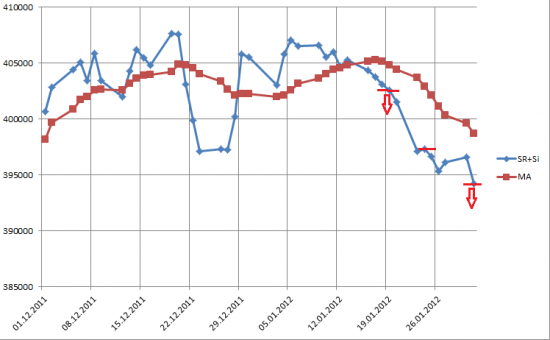

Как обещал, выкладываю картинку движения суммарной цены SR+Si. До 25 января хедж строго колебался с месячным диапазоном. При этом 25 января был достигнут тот же минимум, который был 25 декабря. Этим объясняется моё колебание и закрытие позиций. Сегодня тренд продолжил движение вниз. Скорее дальше движение будет более пологим.

- комментировать

- Комментарии ( 16 )

Время покупать

- 19 января 2012, 22:29

- |

Рынок пробил трехмесячную консолидацию и возможно сильное движение вверх.Интересными для покупок металлургия ММК, Мечел, Русал, автопром Автоваз, КАМАЗ, электроэнергетика, золотодобывающие Полюс золото, Золото Якутии, банки Сбербанк, ВТБ.Хеджирование рисков портфеля покупка мартовского опциона пут 130000.Всем удачи в инвестициях.

ГМК на пальцах

- 29 сентября 2011, 16:35

- |

Привет.

Нудный пост.

сугубо для тех кто в «теме»

НА ВСКИДКУ.

*)берем 100 бумаг лонг по 7000 рублей ГМК.

*)берем ПУТ 6500 страйком на 170К,40 штук

стоят они 4275пунктов.

1)в случае выкупа получаем 100*((31*306$)-7000р)=248 600руб.

*примем доллар за 31*

После выкупа :248К-170К =78 К.

т.к. стоимость путов мизерная при этом, берем за 0.

что при задействованном капитале 700К +170К на хедж

=около 9% ЗА МЕСЯЦ.

2) Выкупа нет:

ПУТы при базовом активе 6500, будут стоить около 9000.

( при этом вырастет и вола опционов, так что Тетта компенсируется, ибо она не критична для 3 месячного опциона.)

Получаем:

170К руб + (40 *(9000пунктов-4200пунктов)*0,6 )=115 К рублей

=170+115=285К рублей.

далее убыток по акциям= 100*500=50К руб.

(предполагаем что сможем закрыть акции по 6500р)

ВЫЧИТАЕМ из 285К прибыли от хеджа Опционами, убыток 50К=235К.

при тех же задействованных 870К, это около 26%.

СЛАБЫЕ МЕСТА?

Нудный пост.

сугубо для тех кто в «теме»

НА ВСКИДКУ.

*)берем 100 бумаг лонг по 7000 рублей ГМК.

*)берем ПУТ 6500 страйком на 170К,40 штук

стоят они 4275пунктов.

1)в случае выкупа получаем 100*((31*306$)-7000р)=248 600руб.

*примем доллар за 31*

После выкупа :248К-170К =78 К.

т.к. стоимость путов мизерная при этом, берем за 0.

что при задействованном капитале 700К +170К на хедж

=около 9% ЗА МЕСЯЦ.

2) Выкупа нет:

ПУТы при базовом активе 6500, будут стоить около 9000.

( при этом вырастет и вола опционов, так что Тетта компенсируется, ибо она не критична для 3 месячного опциона.)

Получаем:

170К руб + (40 *(9000пунктов-4200пунктов)*0,6 )=115 К рублей

=170+115=285К рублей.

далее убыток по акциям= 100*500=50К руб.

(предполагаем что сможем закрыть акции по 6500р)

ВЫЧИТАЕМ из 285К прибыли от хеджа Опционами, убыток 50К=235К.

при тех же задействованных 870К, это около 26%.

СЛАБЫЕ МЕСТА?

Стратегии торговли фьючерсом на Российский индекс волатильности.

- 29 июня 2011, 00:45

- |

1 июня 2011 года на FORTS начились торги расчетными фьючерсными контрактами на Российский индекс волатильности(фRTSVX).

Почитав и посмотрев опрос про фRTSVX стало понятно, что многие просто не понимают как им торговать...

Рассмотрим вопросы:

1. Принципы торговли фRTSVX.

2. Правила открытия и закрытия позиций.

3. Специфические особенности.

4. Управление открытой позицией.

5. Минимизация риска ликвидности.

Есть два простых и известных принципа:

1. торговля спредом волотильностью: открытие позы через опционы, а хеджирование через фRTSVX (наиболее интересный вариант)

2. календарный спред: между фRTSVX с разной датой исполнения (менее интересный).

3. можно и в готовую опционную комбинацию добавлять хедж, тогда управление комбинаций упращяется.

( Читать дальше )

Почитав и посмотрев опрос про фRTSVX стало понятно, что многие просто не понимают как им торговать...

Рассмотрим вопросы:

1. Принципы торговли фRTSVX.

2. Правила открытия и закрытия позиций.

3. Специфические особенности.

4. Управление открытой позицией.

5. Минимизация риска ликвидности.

Есть два простых и известных принципа:

1. торговля спредом волотильностью: открытие позы через опционы, а хеджирование через фRTSVX (наиболее интересный вариант)

2. календарный спред: между фRTSVX с разной датой исполнения (менее интересный).

3. можно и в готовую опционную комбинацию добавлять хедж, тогда управление комбинаций упращяется.

( Читать дальше )

мои правила инвестирования и хеджа

- 19 марта 2011, 08:59

- |

Самые главные правила, тупые и простые:

1. Тратить меньше чем зарабатывать;

2. Никогда не брать в долг;

3. Хотеть меньше, чем иметь;

4. Никакие деньги не стоят здоровья, а здоровье сохраняется спокойной и вместе с тем подвижной жизнью, то есть активным досугом. Спекуляцией даже если сможешь заработать — не сможешь сохранить, сможешь сохранить — отдашь врачам (если кто смог заработать, сохранить и не отдал врачам — я очень рад за него, но я бы так не смог).

5. Не отдавать деньги рынку, то есть ни при каких условиях, за исключением прямого риска банкротства (типа дела Юкоса) не продавать акции дешевле, чем они были куплены. Если рынок упадет до 1 по RTS — деньги уже никому не понадобятся, а если с этого уровня вернется — купишь еще пару объектов недвижимости.

Свои деньги я вкладываю в высокодивидендные российские акции условно бессрочно. То есть акции продаются если дивидендная доходность (средняя за последние три года) становится ниже 5% от текущей цены и я не вижу серьезных причин, чтобы она вернулась к 10%. Соответственно покупаются акции, когда ожидаемые дивиденды превышают 10% от текущей цены. До 15% от портфеля направляется на покупки акций которые по-моему мнению могут стать в ближайшие 5 лет высокодивидендными (сейчас это энергетические бумаги). По моим правилам вес одной акции в портфеле не может превышать 10%, но за все годы ведения портфеля ни одна бумага не весила больше 5%, за исключением 2009 года, когда цена на Ростелеком преф в 12 рублей меня настолько восхитила, что правила были на полгода забыты и только летом избыток ростела был продан и портфель сбалансирован. Конечно, в те дни Сбербанк был лучшим выбором для нарушения правил, но я ориентирован на дивиденды. Покупаются акции только на свои, никаких плечей. Портфель бумаг как правило весит от 40 до 90% от размера депозита. Сейчас у меня где-то 50% в акциях и идет накопление наличности к лету. Покупки я обычно осуществляю частями, выделив в начале года лимит на каждую соблазнительную акцию, зимой и летом на просадках рынка — одна покупка не больше трети годового лимита на акцию.

( Читать дальше )

1. Тратить меньше чем зарабатывать;

2. Никогда не брать в долг;

3. Хотеть меньше, чем иметь;

4. Никакие деньги не стоят здоровья, а здоровье сохраняется спокойной и вместе с тем подвижной жизнью, то есть активным досугом. Спекуляцией даже если сможешь заработать — не сможешь сохранить, сможешь сохранить — отдашь врачам (если кто смог заработать, сохранить и не отдал врачам — я очень рад за него, но я бы так не смог).

5. Не отдавать деньги рынку, то есть ни при каких условиях, за исключением прямого риска банкротства (типа дела Юкоса) не продавать акции дешевле, чем они были куплены. Если рынок упадет до 1 по RTS — деньги уже никому не понадобятся, а если с этого уровня вернется — купишь еще пару объектов недвижимости.

Свои деньги я вкладываю в высокодивидендные российские акции условно бессрочно. То есть акции продаются если дивидендная доходность (средняя за последние три года) становится ниже 5% от текущей цены и я не вижу серьезных причин, чтобы она вернулась к 10%. Соответственно покупаются акции, когда ожидаемые дивиденды превышают 10% от текущей цены. До 15% от портфеля направляется на покупки акций которые по-моему мнению могут стать в ближайшие 5 лет высокодивидендными (сейчас это энергетические бумаги). По моим правилам вес одной акции в портфеле не может превышать 10%, но за все годы ведения портфеля ни одна бумага не весила больше 5%, за исключением 2009 года, когда цена на Ростелеком преф в 12 рублей меня настолько восхитила, что правила были на полгода забыты и только летом избыток ростела был продан и портфель сбалансирован. Конечно, в те дни Сбербанк был лучшим выбором для нарушения правил, но я ориентирован на дивиденды. Покупаются акции только на свои, никаких плечей. Портфель бумаг как правило весит от 40 до 90% от размера депозита. Сейчас у меня где-то 50% в акциях и идет накопление наличности к лету. Покупки я обычно осуществляю частями, выделив в начале года лимит на каждую соблазнительную акцию, зимой и летом на просадках рынка — одна покупка не больше трети годового лимита на акцию.

( Читать дальше )

Очумелые ручки: как зашортить спрэд WTI-Brent

- 08 февраля 2011, 14:29

- |

Касательно хеджа брент-лайт. Копался в имеющихся прогах и терминалах, нашел МБХ вариант трейда по схеме ранее описанной шорт брент-лонг лайт (зд. мбх-мало-бюджетная хуйня). Поскольку лайт не торгуется у нас, а открывать на западе депо возможность есть не у всех, то предлагаю так: МТ4 альпари, у них есть лайт котиры для трейда. А Брент шортим на срочном рынке) Малом кровью получаем эффективный трейд.

Моя доходность по данному трейду на момент 13,1%. Напомню, цель-+100%, нужна доп маржа.

Моя доходность по данному трейду на момент 13,1%. Напомню, цель-+100%, нужна доп маржа.

Brent vs Light

- 01 февраля 2011, 04:42

- |

Part 2):

спрэд подтягивается. Напомню, что предыдущий хедж я не закрывал, а крыл частично. Оговорюсь, что на расширении спрэда к закрытию в пятницу я подлил объемы шортов брента и лонгов лайта. Вчерась занимался тем же самым. Средний спрэд 11,65 долл был. после всех усреднений стал 10,69. Считаю целесообразным крыть позу. Учитывая бесплечевость поз, профит в 7,3% по кругу считаю более достаточной.

спрэд подтягивается. Напомню, что предыдущий хедж я не закрывал, а крыл частично. Оговорюсь, что на расширении спрэда к закрытию в пятницу я подлил объемы шортов брента и лонгов лайта. Вчерась занимался тем же самым. Средний спрэд 11,65 долл был. после всех усреднений стал 10,69. Считаю целесообразным крыть позу. Учитывая бесплечевость поз, профит в 7,3% по кругу считаю более достаточной.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал