SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Хедж

Кто может захеджировать на ICE?

- 01 сентября 2013, 11:43

- |

Собственно вопрос. Есть ли тут управляющие, с доступом к ICE?

Предложение доходное и безрисковое, т.к. ваш финансовый результат в любом случае равен премии.

Нужно захеджировать позицию, срок хеджа — не больше 12 часов. Объем достаточно большой, как и премия за работу. Всё обговорим и оформим.

Предложение на один раз, но может сотрудничать и потом, ситуации бывают.

Буду рад ответить, лс.

Предложение доходное и безрисковое, т.к. ваш финансовый результат в любом случае равен премии.

Нужно захеджировать позицию, срок хеджа — не больше 12 часов. Объем достаточно большой, как и премия за работу. Всё обговорим и оформим.

Предложение на один раз, но может сотрудничать и потом, ситуации бывают.

Буду рад ответить, лс.

- комментировать

- Комментарии ( 7 )

А в России вообще законна такая форма работы, как хедж-фонд ?

- 18 августа 2013, 09:02

- |

А в России вообще законна такая форма работы, как хедж-фонд ?

Как все это оформляется юридически ?

Как все это оформляется юридически ?

Хедж-фонд имени Василия Олейника

- 18 августа 2013, 00:37

- |

Обращайтесь.

Поймите, Василий, которого я считаю неплохим трейдером не без изъянов, говорил не просто об инвестициях, а о реальном вложении в хедж, который принесет очень много денег.

Пусть непростой. Сложный местами. Но надо верить.

И все это — не шутки.

Друзья. Мы вступаем в новую парадигму. В новый век. В новые отношения. Нельзя принять старое, некачественное и одурманенное отношение к биржевой торговле. Необходимо новое, светлое, радостное отношение. Отбросим все. Сделаем свое. Таков наш девиз!

Поймите, Василий, которого я считаю неплохим трейдером не без изъянов, говорил не просто об инвестициях, а о реальном вложении в хедж, который принесет очень много денег.

Пусть непростой. Сложный местами. Но надо верить.

И все это — не шутки.

Друзья. Мы вступаем в новую парадигму. В новый век. В новые отношения. Нельзя принять старое, некачественное и одурманенное отношение к биржевой торговле. Необходимо новое, светлое, радостное отношение. Отбросим все. Сделаем свое. Таков наш девиз!

Азии предоставили возможность....

- 11 июля 2013, 09:35

- |

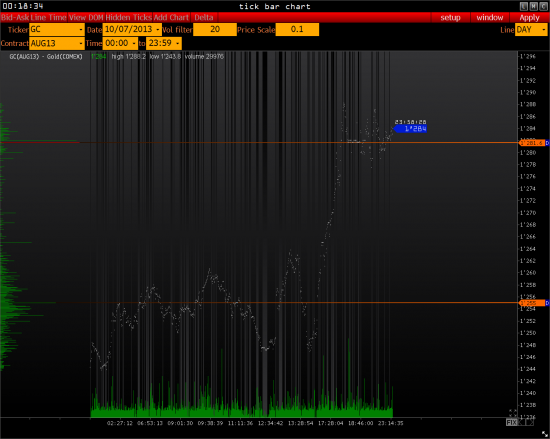

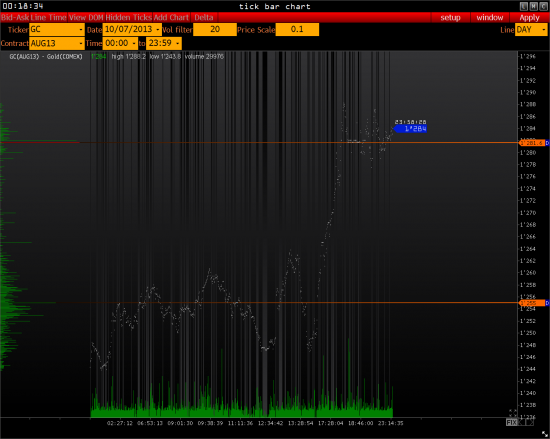

… купить дорого, в том числе «моё» золото. Ну-ну!

А я сильно сокращу позицию( лонг) в золоте, открытую вчера, чтобы иметь безубыточный стоп где-то в районе 1240.

Я не верю в сильный рост, однако, коль скоро открыт прибыльный лонг — то пусть остаётся! Дать прибыли течь! Даже если в неё не веришь))))).

( «Самая большая глупость — это лимитник на take profite прибыльной лонговой позиции» © В. Бабин, VolFix)

Понаблюдаю за «минусом», о котором писал ранее на 1260-1270.

Важный уровень 1281-1282 ( цены СОМЕX).

Я принципиально не играю от шорта, сейчас рассматривается только входы на лонг с безубыточными стопами.

Сейчас лучше закрыться в ноль с лонгами, чем «залететь» с шортами на сквизе каком-то диком, типа как был вчера ночью.

( Читать дальше )

А я сильно сокращу позицию( лонг) в золоте, открытую вчера, чтобы иметь безубыточный стоп где-то в районе 1240.

Я не верю в сильный рост, однако, коль скоро открыт прибыльный лонг — то пусть остаётся! Дать прибыли течь! Даже если в неё не веришь))))).

( «Самая большая глупость — это лимитник на take profite прибыльной лонговой позиции» © В. Бабин, VolFix)

Понаблюдаю за «минусом», о котором писал ранее на 1260-1270.

Важный уровень 1281-1282 ( цены СОМЕX).

Я принципиально не играю от шорта, сейчас рассматривается только входы на лонг с безубыточными стопами.

Сейчас лучше закрыться в ноль с лонгами, чем «залететь» с шортами на сквизе каком-то диком, типа как был вчера ночью.

( Читать дальше )

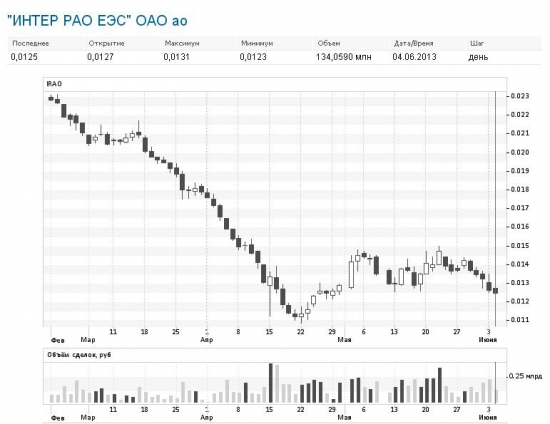

ИнтерРАО - дно найдено

- 04 июня 2013, 17:39

- |

На днях Дойче банк понизил рекомендацию по этой бумаге (в числе многих электроэнергетических бумаг), и с тех пор она активно падает, и вместе с рынком, и даже против рынка (например сегодня).

От уровня 0.0124 там начинаются стойкие покупки (и у меня есть подозрение что это сама компания поддерживает капитализацию). Этобыло видно дважды в мае, когда бумага не пробила этот уровень и каждый раз отскакивала вверх, это же видно и сегодня, полдня бумага бьётся, но ниже уходит лишь на мгновения.

На рынке смешанные ожидания, кто-то ждём роста, кто-то падения, но все сходятся во мнении что скоро будет мощное движение. Эта бумага могла бы быть инетересна в качестве хеджа, т.к. падать ей особо некуда, а в случае роста на ней можно неплохо поиметь даже при небольшом депозите ввиду её низкой ликвидности. Рекомендация — покупать.

отставить хедж.

- 02 июня 2013, 00:51

- |

на позапрошлой неделе писал здесь о шорте сипи и лонге фунта, так вот, цена уже неплохо ушла в нужную сторону по обоим инстументам, но, к сожалению, на пробое пятничного хая нам придется расстаться с фунтом, ставим тейк на него, в данном случае, если шорты были сделаны на уровне лоу позапрошлой недели, лучше всего будет смотреться перевод их в безубыток.

Чем вы хеджируете фРТС?

- 31 мая 2013, 11:52

- |

Народ! Поделитесь своими секретами, кому не жалко.

Какими интсрументами вы хеджируете фРТС если идет не в вашу сторону?

Как сглаживаете минус?

Какие инструменты коррелируют с ртс?

Какими интсрументами вы хеджируете фРТС если идет не в вашу сторону?

Как сглаживаете минус?

Какие инструменты коррелируют с ртс?

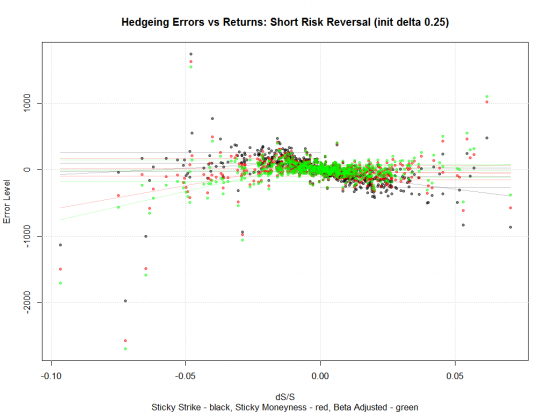

Beta vs Delta

- 24 мая 2013, 09:50

- |

На прошедшей 18 мая конференции НОК-6 я сделал доклад, часть которого была посвящена способам вычисления дельты. Ссылка на презентацию есть в моем предыдущем посте: http://quant-lab.com/events/poc-6.html

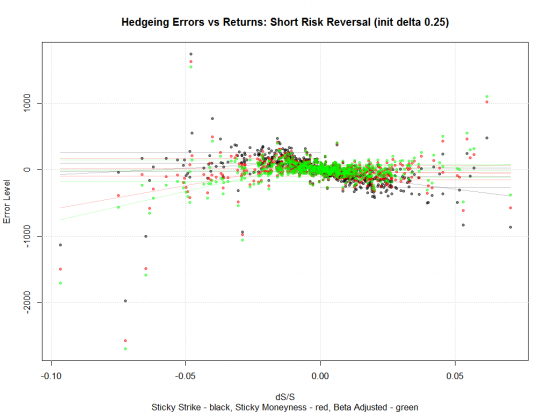

Сейчас я хочу рассказать о методе расчета дельты (я его назвал Beta Adjusted). Повторюсь, что в своем докладе я рассмотрел два метода для вычисления дельты опциона — Sticky Strike и Sticky Moneyness. Третий метод Beta Adjusted — это модифицированный мной Sticky Moneyness. Но обо всем по порядку.

Hedge setup

Для оценки точности вычисления дельты тем или иным способом я использовал анализ ошибок хеджирования. Хеджировались следующие портфели: короткий пут, короткий колл, короткий стрэнгл, риск-реверсал (дельты опционов, составляющих портфели, были по модулю равны 0.5, 0.25, 0.1 и 0.05). Портфель открывается по теоретическим ценам на конец рассматриваемого торгового дня. Далее вычисляется дельта одним из указанных способов, и в портфель добавляется позиция по базовому активу, нейтрализующая дельту, по расчетной цене на момент закрытия торгов. На следующий торговый день позиция закрывается также по теоретическим ценам. Ошибка хеджирования определяется как финансовый результат, к которому приводят данные операции, за вычетом однодневной теты портфеля (если тета отрицательная, то фактически ее модуль добавляется к результату). Были рассчитаны ошибки хеджирования за период с 2010-03-01 по 2013-04-30 для опционов, до экспирации которых оставалось от 30 до 5 календарных дней включительно.

( Читать дальше )

Сейчас я хочу рассказать о методе расчета дельты (я его назвал Beta Adjusted). Повторюсь, что в своем докладе я рассмотрел два метода для вычисления дельты опциона — Sticky Strike и Sticky Moneyness. Третий метод Beta Adjusted — это модифицированный мной Sticky Moneyness. Но обо всем по порядку.

Hedge setup

Для оценки точности вычисления дельты тем или иным способом я использовал анализ ошибок хеджирования. Хеджировались следующие портфели: короткий пут, короткий колл, короткий стрэнгл, риск-реверсал (дельты опционов, составляющих портфели, были по модулю равны 0.5, 0.25, 0.1 и 0.05). Портфель открывается по теоретическим ценам на конец рассматриваемого торгового дня. Далее вычисляется дельта одним из указанных способов, и в портфель добавляется позиция по базовому активу, нейтрализующая дельту, по расчетной цене на момент закрытия торгов. На следующий торговый день позиция закрывается также по теоретическим ценам. Ошибка хеджирования определяется как финансовый результат, к которому приводят данные операции, за вычетом однодневной теты портфеля (если тета отрицательная, то фактически ее модуль добавляется к результату). Были рассчитаны ошибки хеджирования за период с 2010-03-01 по 2013-04-30 для опционов, до экспирации которых оставалось от 30 до 5 календарных дней включительно.

( Читать дальше )

Смена парадигмы

- 23 апреля 2013, 12:42

- |

Рынки входят в новую стадию. Все прекрасно видят как ведут себя акции развитых рынков, акции развивающихся, а также сегмент сырьевых товаров. То есть все то, что относится к рискованным активам.

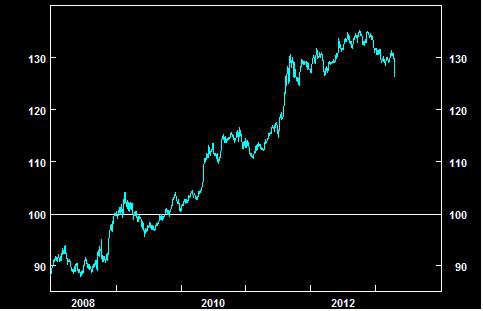

Еще более любопытная картинка складывается в защитных активах. Веду такую достаточно простую модель или, так сказать, защитный портфель. Его модельная структура следующая:

50% портфеля – трежерис;

25% портфеля – золото;

25% — доллар/евро.

Добавлю также, что начальная база расчета принята за 100. Вот так выглядит график на текущий момент.

С 2009 года модельный портфель показал в среднем 7% возврата на капитал, имел низкую волатильность и низкую корреляцию с акциями.

Исходя из текущей картинки, рынок скорее всего продолжит сокращать нерисковые активы, в том числе золото, а также нас ждет, sell off (распродажа) в трежерис. Видимо, рынок переходит в новою стадию, когда хеджем будут рассматриваться не приведенные выше активы, а действия центральных банков, задача которых сократить так называемый систематический риск. Таким образом, при вхождении сейчас в рисковые активы их хеджем де-факто будут центральные банки. ФРС, Банк Японии активно работают на этом фронте – осталось дождаться ЕЦБ.

А как видно из графика, там есть куда падать.

Оптимальное значение изменения RI для хеджирования портфеля опционов (ч.1)

- 17 апреля 2013, 14:50

- |

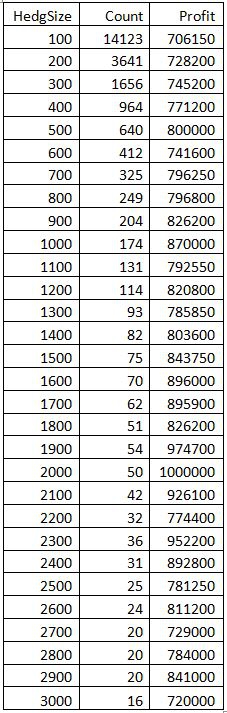

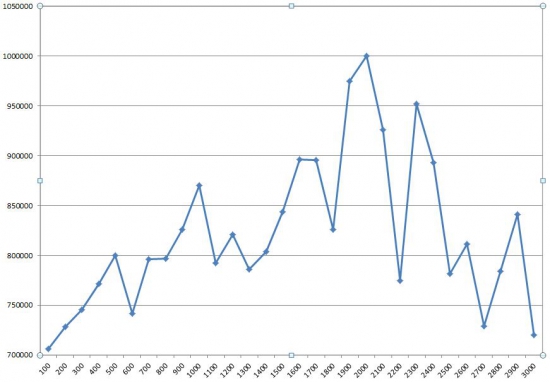

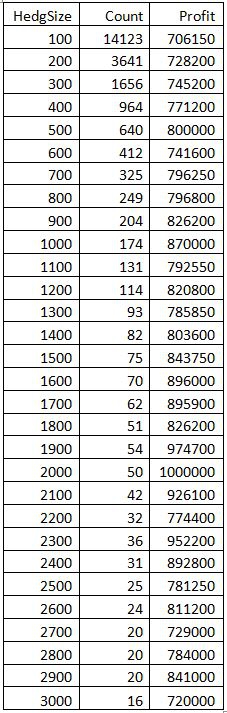

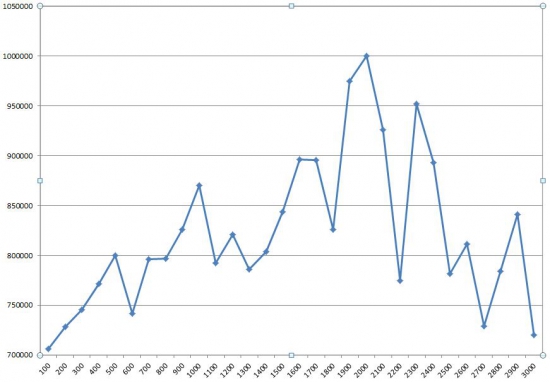

Допустим, имеем портфель из опционов на RI. Gamma – гамма портфеля. Если цена на RI изменяется на HedgSize, то дельта нашего портфеля изменяется на HedgSize*Gamma, при хеджирование в этой точке получаем профит HedgSize*HedgSize* Gamma/2. Попробуем найти оптимальный размер HedgSize.

Для этого возьмём котировки RI с начала 2013 года и посчитаем какое количество раз цена на RI изменилась на 100, 200, 300,….,3000 пунктов.

Допущения:

Так как при каждом хедже получаем профит HedgSize*HedgSize*Gamma/2, то за весь период профит будет Profit=Count*HedgSize*HedgSize*Gamma/2. Возьмем Gamma=0.01, тогда каждые 100 пунктов движения RI, дельта будет изменяться на 1, при хедже профит будет 50. Теперь можно посчитать профит за весь период (колонка Profit). Постоим график зависимости Profit от HedgSize.

( Читать дальше )

Для этого возьмём котировки RI с начала 2013 года и посчитаем какое количество раз цена на RI изменилась на 100, 200, 300,….,3000 пунктов.

Допущения:

- Цены движутся без гэпов.

- Портфель хеджируем не чаще 1 раза в минуту.

Так как при каждом хедже получаем профит HedgSize*HedgSize*Gamma/2, то за весь период профит будет Profit=Count*HedgSize*HedgSize*Gamma/2. Возьмем Gamma=0.01, тогда каждые 100 пунктов движения RI, дельта будет изменяться на 1, при хедже профит будет 50. Теперь можно посчитать профит за весь период (колонка Profit). Постоим график зависимости Profit от HedgSize.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал