Фрс

Процентная ставка ФРС США — недостаточно ограничительная!

- 05 января 2023, 22:03

- |

Вчера о ставке высказался представитель ФРС США Нил Кашкари (Евген комментировал его высказывания), который заявил о том, что ставка продолжит расти дальше и может расти ДАЖЕ после паузы. А сегодня высказался другой представитель ФРС США Буллард. Вот слова Булларда:

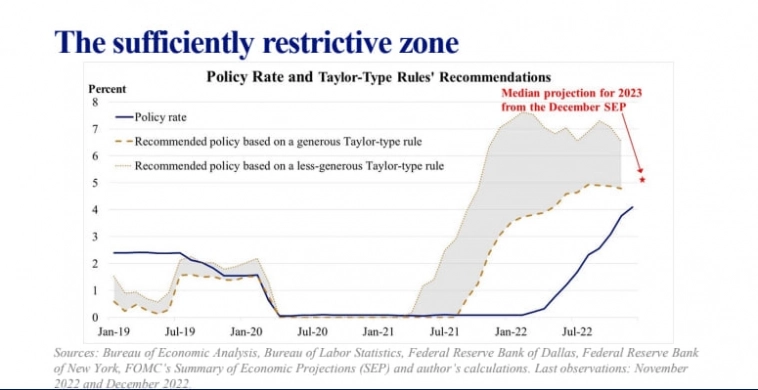

🗣 Учётная ставка ФРС ещё не находится в зоне, которую можно считать достаточно ограничительной, но она приближается.

Картинка к посту — это тот самый ограничительный диапазон ставки, который любезно предоставил нам Буллард. Обратите внимание на весь ужас: ставка ФРС будет ограничительной, по мнению Булларда, в диапазоне от 5 до 6,5%.

Если сплюсовать слова Кашкари и Булларда, где первый говорил о дальнейшем повышении ставки после паузы, если инфляция не успокоится, а экономике не будет нанесён сильный урон. Второй показывает нам то самое пространство в ограничительной зоне до 6,5%.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Акции США рухнут уже сегодня! ФРС шокировало инвесторов

- 05 января 2023, 12:57

- |

Сегодня я подготовил для вас выжимки из протоколов очередного заседания FOMC🇺🇸. Для нас это важно, так как все события в экономике США отражаются на весь мир:

• ФРС продолжает борьбу с инфляцией и ожидает, что более высокие процентные ставки останутся в силе до тех пор, пока не будет достигнут бОльший прогресс

• Снижение ставок не должно произойти в 2023 году, сейчас необходимо их дальнейшее повышение

• Ввиду сохраняющегося и неприемлемо высокого уровня инфляции несколько членов FOMC отметили, что исторический опыт предостерегает от преждевременного и необоснованного ослабления ДКП

• Инфляция может оказаться более устойчивой, чем может казаться

• Инфляция по-прежнему рассматривается как ключевая угроза, но все-же нужно сбалансировать двусторонние риски.

• В протоколе отмечается, что чиновники борются с двумя рисками: во-первых, ФРС недостаточно долго поддерживает ставки на высоком уровне и позволяет инфляции сохраняться высокой, как это было в 1970-х годах; и второе, что ФРС слишком долго проводит ограничительную политику и слишком сильно замедляет экономику, потенциально возлагая самое большое бремя на наиболее уязвимые группы населения

( Читать дальше )

Завтра данные по безработице в США, которые будут раскачивать рынки

- 05 января 2023, 12:23

- |

Аналитики не ждут сильного роста безработицы и, скорее всего, показатель за декабрь останется на уровне 3,7% — этот показатель частично заложен негативом в цены, но всё же небольшим негативом отразится на рынки, так как инвесторы требуют или даже ждут прогресса от ФРС, чтобы те перестали уже поднимать процентные ставки.

Позитивные новости для инвестора сегодня выглядят так:

Amazon увольняет более 18 000 сотрудников — значительно больше, чем планировалось ранее.

Сама новость является последним признаком углубления спада в технологическом секторе, что вроде как негатив, так как увольнения происходят за счёт сокращающегося экономического роста компании или падения спроса. Но увольнения — это хорошо для макротенденции, то есть если в краткосрочной перспективе новость негативная, то в среднесрочной и долгосрочной позитивная. Увольнения — это то, чего добивается ФРС США, так как низкое предложение рабочей силы на фоне низкой безработицы, увеличивает конкуренцию между предприятиями за сотрудников, из-за чего приходится повышать заработные платы, а расходы переносить в конечные цены, что является фактором раскручивающим инфляцию.

( Читать дальше )

Блумберг комммодити аак индикатор будущей политики ФРС

- 05 января 2023, 08:12

- |

по недельным:

Состав индекса:

Это подтверждает мнение участников рынка о продолжении тренда на уменьшение инфляции и о смягчении риторики ФРС во 2 полугодии 2023г

Обсудить можно ниже в комментариях или в бесплатном чате t.me/OlegTradingChat

(1038 участников, в т.ч. от 300 в сети в торговое время).

Растущий тренд в золоте прямо кричит о том, что через год ФРС может начать снижать ставку (рынок — это ожидания)! С уважением,

Олег.

Этапы ФРС США. После паузы может быть рост ставки.

- 04 января 2023, 18:57

- |

3-и этапа направления денежно-кредитной политики от представителя ФРС США Нила Кашкари.

🤷♂️Для чего это?

От того, как будет развиваться денежно-кредитная политика США, будет зависеть то, как будет развиваться мировая экономика, двигаться доллар, двигаться акции и крипта, ну и другие активы. Денежно-кредитная политика влияет на спрос и предложение как в экономике, так и долларовое. Поэтому друзья: сначала фундаментальные тенденции на рынках, а уж потом все покупки и стратегии.

Почему меня заинтересовали эти 3 этапа развития денежно-кредитной политики от ФРС? Кашкари в своём эссе впервые, как представитель ФРС США заявил, что из-за ошибки ФРС США взлетела инфляция США, так как прошлые модели уже не работают в полной мере и не охватывают всей зоны экономики, которая влияет на инфляцию. Но главное: эти 3и этапа очень сходятся с усреднённой идеей всех представителей американского Центробанка.

( Читать дальше )

Главные события первой недели 23 года

- 03 января 2023, 21:13

- |

📆 На этой неделе нас ждет несколько важных событий

Рынок встретил нас в начале года полным спокойствием и отсутствием резких скачков. Так же сегодня биткоин празднует свой День Рождения В этот день, 3 января 2009 года, был сформирован генезис-блок сети Bitcoin.

Первая неделя в этом году будет не сильно насыщенна важными событиями, но вот несколько за которыми нужно следить:

🔘 Вторник. Индекс деловой активности в производственном секторе (PMI) Китая

Индекс деловой активности PMI — это сводный индикатор, представляющий общую картину деятельности в секторе промышленности и выступает в качестве опережающего индикатора для всей экономики.

Показатель выше ожидаемого рассматривается как позитивное/бычье направление юаня, а показатель ниже ожидаемого указывает на негативный/медвежий рынок китайской национальной валюты.

🔘 Среда. Публикация протоколов FOMC

Протокол заседания Федерального комитета по открытым рынкам (FOMC) — это подробный отчет об совещании комитета по ставках, состоявшемся две недели назад. Протокол представляет подробную картину относительно позиции FOMC по денежно-кредитной политики, поэтому трейдеры тщательно рассматривают его в отношении будущих изменений процентных ставок

( Читать дальше )

ФРС не выполнил план по сокращению баланса

- 30 декабря 2022, 03:01

- |

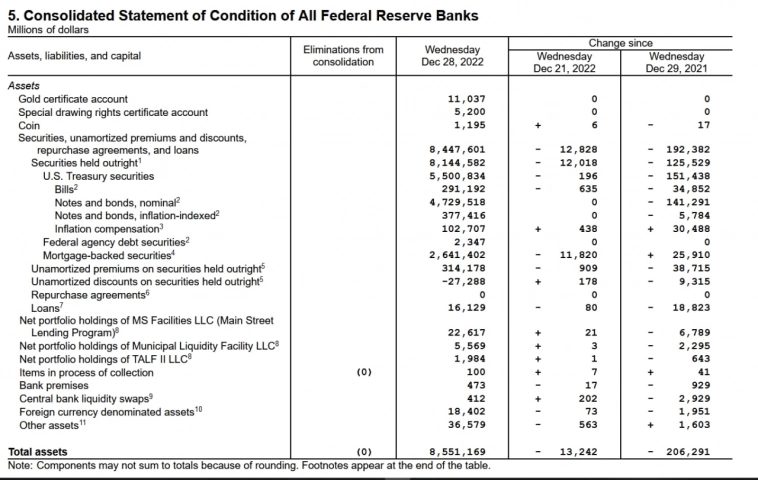

4 мая в соответствии с Пресс-релизом ФРС было запланировано сокращение баланса до конца года на 522,5 млрд. долларов (июнь, июль, август – по 47,5 млрд., сентябрь, октябрь, ноябрь, декабрь – по 95 млрд.)

Вместо 522 млрд. долларов сократили лишь на 364 млрд. долларов.

ФРС не могли выполнить даже такой скромный объём сокращений и это при том, что с марта 2020 по май 2022 баланс ценных бумаг ФРС вырос на 4.65 трлн.

Это одна из причин, почему в долгосрочной перспективе я ожидаю высокую инфляцию в мире и хорошие перспективы у российской сырьевой экономики.

Сделки и аналитику публикую в телеграм

Смартлаб

smart-lab.ru/my/Alex_Alexeev/

Доллар-рубль и РТС. Среднесрочный обзор

- 29 декабря 2022, 18:27

- |

Публикация за 19 октября. Прогноз на данный момент полностью выполняется.

Интересные графики и заметки в твиттер и телеграмм.

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

В последние месяцы говорилось о важности отметок 50-49 , предполагалось, что они станут ключевыми уровнями поддержки. Достигнув их пара начала постепенное движение вверх .

Недельный график

Практически сделали уровень 47, отскочили от нижней границы диапазона волны (4). Очень вероятно на этом укрепление закончилось .

( Читать дальше )

Wall Street "уловила" прибыль, но пропустила медвежий рынок

- 29 декабря 2022, 18:18

- |

Источник: World Highlights, t.me/worldhighlights. Для живущих в мировом потоке.

Bloomberg / Financial Times / The WSJ / Handelsblatt / Le Figaro / The Economist etc.

Economics / Politics / Markets.

—————————————

Если я скажу Вам, что группа действительно умных людей на Wall Street смогла точно предсказать, сколько денег заработают крупнейшие компании Америки через год, Вы, возможно, подумаете, что они могут сказать нам, куда пойдет фондовый рынок.

Но это не так.

В прошлом году аналитики Wall Street, которые являются главными коммуникаторами для инвесторов в таких компаниях, как Goldman Sachs, JPMorgan Chase & Co. и Citigroup, в целом, не ошиблись в оценке корпоративных доходов для компаний S&P 500. Консенсус-прогноз FactSet предполагает $221 за акцию в этом году, точно в соответствии с прогнозом, причем последний квартал все еще основан на оценках.

По данным Refinitiv IBES, промах менее чем на 1 доллар является самым маленьким в процентном выражении для оценок на конец года с 1995 года, в то время как консенсус-прогноз с тех пор в среднем отклонялся более чем на 9%.

( Читать дальше )

"Top Stars" с Wall Street оказались ослепленными крахом рынка 2022 года

- 29 декабря 2022, 18:17

- |

Источник: World Highlights, t.me/worldhighlights. Для живущих в мировом потоке.

Bloomberg / Financial Times / The WSJ / Handelsblatt / Le Figaro / The Economist etc.

Economics / Politics / Markets.

—————————————

Марко Коланович и Джон Штольцфус, два самых громких биржевых быка на всей Wall Street, в начале 2022 года были уверены в одном: Федеральная резервная система будет медленно, очень медленно, выполнять свой план по повышению процентных ставок. Неважно, что инфляция уже взлетела до самого высокого уровня за последние четыре десятилетия. Повышение ставок, говорили они, будет происходить такими небольшими темпами, что финансовые рынки едва ли почувствуют их.

И поэтому Коланович, соруководитель отдела глобальных исследований JPMorgan Chase, предсказал широкое ралли. Он и его команда установили прогноз по индексу S&P 500 на уровне 5 050 к концу 2022 года. Штольцфус, главный инвестиционный стратег компании Oppenheimer, был еще смелее: 5,330.

Они ошиблись более чем на 1 000 пунктов.

Эти два человека — известные личности в крупных фирмах — являются публичными лицами того, что в действительности можно характеризовать как «ослепление Wall Street». За редким исключением, наиболее успешные и одаренные игроки на рынке акций и облигаций не смогли оценить, как вспышка инфляции перевернет мир инвестиций 2022 года. Они не смогли предугадать реакцию ФРС — повышение ставок происходило не размеренными, а стремительными темпами — и не смогли предвидеть, что это, в свою очередь, вызовет самый сильный одновременный обвал акций и облигаций, по крайней мере, с 1970-х годов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал