Фрс

Йеллен веселит)

- 17 ноября 2016, 18:35

- |

— Неопределенность будет сохраняться значительный период времени

Коза))

- комментировать

- Комментарии ( 6 )

Статистика по инфляции не удивила

- 17 ноября 2016, 17:39

- |

Несмотря на то, что вероятность декабрьского повышения ставки в США, приблизилась плотно к 100%, до даты заседания остается почти месяц и немало макростатистики должно выйти до 14 декабря.

Навряд ли, что то может серьезно помешать планам ФРС, да и рынки настроены весьма уверенно, все же, стоит присмотреться к основным событиям текущей недели. Скорее, даже, я бы сказал, что рынки будут сейчас рассматривать признаки будущих повышений ставки в каждой новости, которое повлияет на «ястребиные» или напротив «голубиные» настроения (ястребами называют членов Комиссии по операциям на открытом рынке (FOMC), которые склонны повышать ставку, а голубями, наоборот, тех, кто склонен к снижению или сохранению ставки).

Вышедший только что блок статистики по инфляции показал наличие слабой инфляции за прошлый месяц и данные аккурат соответствовали прогнозам аналитиков. CPI показал рост на 0.4%.

Правда, базовый инфляционный показатель, Core CPI оказался чуть ниже прогнозов и вырос всего на 0.1% Эти два индикатора, наряду с PPI и дефлятором, являются, самыми популярными инфляционными показателями: CPI — (Consumer Price Index) широкая инфляция и его базовая составляющая, так называемый Core CPI, который очищен от цен на энергоносители и продукты питания, для снижения волатильности.

Обычно, инфляция не сильно выходит за грани прогнозируемых показателей. В этот раз, аналитики ждали, как раз, слабого усиления инфляции и базового компонента с 0.3% до 0.4% и с 0.1% до 0.2%. Фактические цифры по сути не должны оказать сильное влияние на решение ФРС. Так что, пока нет сильных инфляционных угроз, и мы лишь пытаемся уловить первые звоночки. .

( Читать дальше )

План Миннеаполис - решение проблемы слишком больших банков

- 17 ноября 2016, 16:34

- |

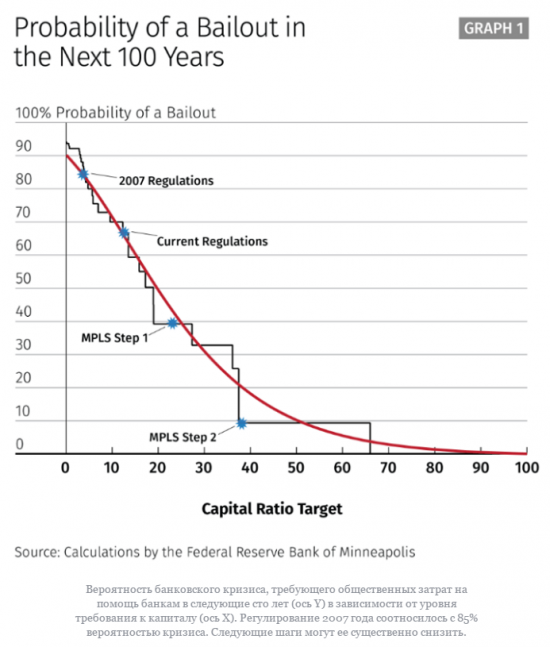

Федеральный резервный банк Миннеаполиса подготовил план по устранению проблемы «Too Big To Fail» (слишком больших банков, чтобы позволить им рухнуть). «План Миннеаполис» (MPLS) представляет из себя четыре шага, реализация которых приведет к радикальному снижению вероятности предоставления государственной финансовой помощи на санацию кредитных организаций («спасения банков»). Возможно, этот план будет полезен и для российских финансовых властей.

( Читать дальше )

Реакция Si на выступление главы ФРС

- 17 ноября 2016, 14:23

- |

Ужесточение финансовых условий может подкинуть проблем Йеллен

- 17 ноября 2016, 06:42

- |

После прихода Дональда Трампа власти ситуация на финансовых рынках резко изменилась.

Конечно, фондовые активы чувствуют себя достаточно неплохо. Однако ситуация в других сегментах выглядит более настораживающей. Доллар заметно укрепился на рынке FOREX, а доходности гособлигаций по всему миру взлетели.

На рынках господствует идея о том, что грядущее фискальное стимулирование от Трампа подстегнет инфляцию в США. Речь идет о планируемом снижении налогов и масштабных инфраструктурных расходах. Как результат, вероятность скорого повышения ставок ФРС возрастает.

Тем не менее, ситуация может быть более плачевной. По мнению Банка международных расчетов (BIS), укрепление доллара, вероятно, означает не силу экономики США, а возросшие риски и перенаправление ликвидности в «тихую гавань». Кроме того, может наблюдаться отток капитала из Китая, где юань опустился на уровни кризисного 2008 года.

Посмотрим на динамику Индекса финансовых условий от Goldman Sachs. В понедельник он взлетел выше 100 пунктов. Подобное наблюдалось после референдума в Великобритании о Brexit.

( Читать дальше )

Встреча АТЕС и пара USD/CNY

- 16 ноября 2016, 18:57

- |

Встреча лидеров АТЭС в Лиме 19-20 ноября станет площадкой для обсуждения АТЗСТ, инициированной Китаем, в противовес соглашения ТТР, не нашедшей поддержки у республиканцев в Конгрессе инициативы Обамы. Учитывая, что это последнее мероприятие на таком уровне для президента Обамы, результаты встречи больше повлияют на дальнейшую политику Трампа по данной геополитической ситуации, где важную роль будет играть декабрьское решение ФРС, а также возможное введение торговых пошлин.

Китайский юань обновил минимумы за последние 8 лет два раза за два дня (USD/CNY 6,8592). Учитывая принятый новый механизм формирования обменного курса и распродажи трежерис, можем предположить, что Народный банк Китая готовится к назревающему дефициту доллара после возможного повышения ставки ФРС в декабре.

Дальнейший рост доллара может привести к серьезному кризису в развивающихся странах и к дефляции внутри США, что противоречит высказываниям Дональда Трампа о курсе роста внутреннего американского производства. К тому же повышение ставки приведет к дополнительному увеличению ставки Libor, то есть, к снижению потребительским спроса на американском рынке, что тоже противоречит обещаниям народного избранника США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал