Фрс

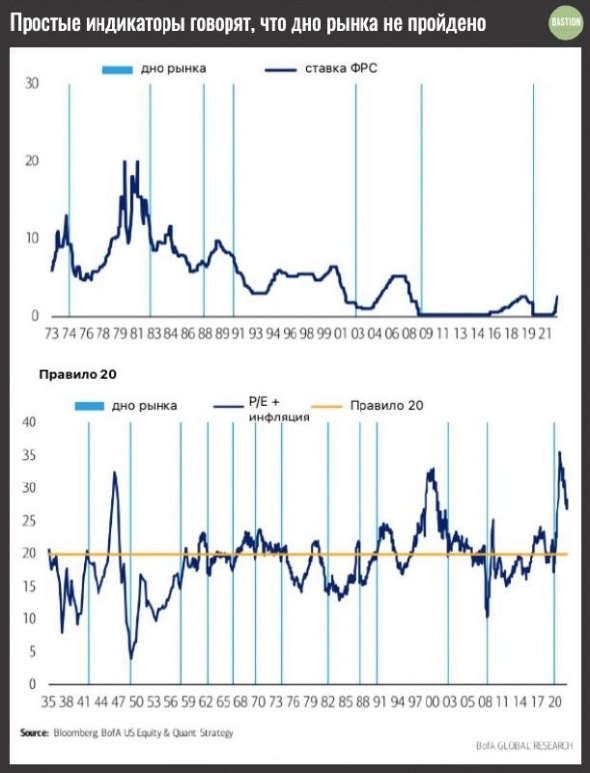

⏳Когда рынок акций достигнет дна? Подождите 11 месяцев после снижения ставки ФРС

- 08 сентября 2022, 12:25

- |

В течение последних семи «медвежьих» коррекций рынок достигал дна только после снижения ставки ФРС. Причем в среднем рынок достигает дна через 11 месяцев после первого снижения ставки ФРС — отличное напоминание от аналитиков Bank of America.

Правило №1 управляющего: «Смотри, что делает ФРС и не пытайся сражаться против него». Что мы видим по прогнозам действий американского ЦБ?

Вчерашняя аналитическая записка от Goldman: «Мы повышаем наш прогноз ставки ФРС, включая в него увеличение на 0,75% в сентябре (против 0,5% ранее) и повышение на 0,5% в ноябре (против 0,25% ранее). К концу 2022 года ставка поднимется до 3,75–4%...»

ФРС продолжает давать сигналы, что ужесточение денежной политики для сдерживания инфляции продолжится. Даже если это потребуется погрузить экономику в кризис.

Схлопывание мультипликаторов оценки акций растущих компаний неизбежно, пока ФРС не изменит курс на смягчение политики. На повестке ближайшего полугода только ужесточение, так что для индекса Nasdaq, фондов ARK и прочих активов, нагруженных «технологическими» акциями дно коррекции еще не пройдено.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 3 )

Вышла Бежевая Книга ФРС

- 07 сентября 2022, 21:39

- |

▪️ Экономическая активность в США остаётся на стабильном уровне, хотя и наблюдалось некоторое снижение в пяти округах. Правда, замечено, что потребитель всё больше потребляет товаров первой необходимости (продуктов питания) — экономику США всё ещё можно назвать сильной, но тут есть другой негатив. Потребитель страдает и покупает товары первой необходимости и чем дольше инфляция, тем сложнее потребителю, а бедные слои населения будут страдать ещё сильнее. ФРС учитывают этот фактор и это может побудить их двигаться жёстче и быстрее в повышение ставки.

▪️ Идём дальше. Аренда остаётся всё ещё высокой — это негатив, так как аренда занимает 32% веса в индексе потребительских цен. Более того, парадокс в том, что продажи домов упали во всех двенадцати округах, но строительство жилья по-прежнему сдерживалось нехваткой ресурсов. Таким образом, снижению цен на жильё всё ещё препятствует нехватка предложения — это негативно, так как высокая стоимость жилья делает его недоступным и оставляет давление на инфляцию через аренду.

▪️ Спрос на кредит был неоднозначным; в то время как финансовые учреждения сообщили в целом о высоком спросе на кредитные карты и коммерческие и промышленные кредиты, спрос на жилищные кредиты был слабым на фоне повышенных процентных ставок по ипотечным кредитам — и через кредиты у ФРС всё ещё есть пространство для более сильного повышения процентной ставки. Негатив. Кредитование должно снижаться, чтобы снизить спрос.

( Читать дальше )

США всё ещё могут рассчитывать на мягкую посадку — Goldman Sachs

- 07 сентября 2022, 17:55

- |

Слишком рано объявлять о победе над инфляцией. Но глава ФРС Джером Пауэлл находится на правильном пути, чтобы вывести экономику США на мягкую посадку. Об этом заявил Яна Хациуса, главного экономиста Goldman Sachs, в новой записке для клиентов.

Сегодня в программе

- 07 сентября 2022, 14:11

- |

Первый день полной ликвидности на рынках не привел к чистому одностороннему движению, т.к. ISM услуг США превысил все прогнозы, снизив опасения инвесторов в отношении глубокой и длительной рецессии в США.

Но падение компоненты цен в составе ISM услуг США было небольшим, что усилило опасения в отношении перспектив политики ФРС и в разы увеличило значимость отчета по инфляции CPI США с публикацией 13 сентября.

Вчерашний телефонный разговор Байдена с новым премьером Британии Трасс не привел к взаимопониманию по Брексит, ибо Байден и Трасс имеют разные представления о безопасности соглашения Страстной пятницы, в глазах Трасс для этого необходимо пересмотреть соглашение по Брексит, в то время как Байден настаивает на его исполнении.

Правительства многих стран обсуждают вред от роста доллара, страны Еврозоны уже недовольны ростом евро в то время, как США мечтают девальвировать доллар против иены, что приводит к давлению на правительство Японии.

( Читать дальше )

⚡️ Мосбиржа впускает "нерезов", Цены на уголь бьют рекорды, Шольц ПРЕДУПРЕЖДАЕТ и многое другое (Актуальные финансовые новости на 07.09.22)

- 07 сентября 2022, 02:49

- |

Коллеги, всем доброго утра!

Публикуем наш ежедневный финансовый дайджест

на сегодня (07.09.22):

( Читать дальше )

⚡️ США режет баланс, Новый Премьер в Англии, Крутое пике турецкой лиры и многое другое (Актуальные финансовые новости на 06.09.22)

- 06 сентября 2022, 09:23

- |

Коллеги, всем доброго утра!

Публикуем наш ежедневный финансовый дайджест

на сегодня (06.09.22):

( Читать дальше )

Безработица США

- 05 сентября 2022, 07:42

- |

В пятницу 01.09.2022 вышли данные по уровню безработицы за август.

Данный показатель вырос с отметки 3,5 до 3,7

( Читать дальше )

Вводная на открытие недели

- 05 сентября 2022, 00:01

- |

Сентябрь — это месяц возвращения на рынки крупного капитала, что дает приток ликвидности и приводит к сильному трендовому движению.

Долгое время считалось, что направление на первой сессии США после Дня Труда является предвестником сентябрьского тренда, который сохраняется до двадцатых чисел сентября.

Данное правило плохо работало в эпоху Трампа, ибо ночные твиты этого президента США меняли тренд наподобие вставшей на дыбы лошади.

Но в этот раз правило может отработать, т.к. реакция инвесторов на спич Пауэлла в Джексон-Хоул показала, что рынки неправильно трактовали июльскую пресс-конференцию Джея, а рыночные ожидания учитывают вероятность повышения ставки ФРС в сентябре на 0,75% только на 60%.

В любом случае, динамику на сессии США вторника стоит отследить и без близких стопов против неё лучше не становится как минимум до публикации отчета по инфляции цен потребителей США 13 сентября, а, скорее всего, и до заседания ФРС 21 сентября.

( Читать дальше )

Дед лайн.

- 04 сентября 2022, 10:11

- |

Началось всё с военного конфликта, который получил название «война судного дня»… или другие приключения Шурика. Вики характеризует её так:

Война Судного дня (также Октябрьская война, «Арабо-израильская война 1973 года») — военный конфликт между коалицией арабских государств с одной стороны и Израилем с другой стороны, происходивший с 6 по 23 октября 1973 года.

Предпосылками конфликта стало желание Египта и Сирии вернуть территории, потерянные во время «шестидневной войны» или новых приключений Шурика. Вики характеризует эту войну так:

Шестидневная война — война на Ближнем Востоке между Израилем с одной стороны и Египтом, Сирией, Иорданией, Ираком и Алжиром с другой, продолжавшаяся с 5 по 10 июня 1967 года.

В суть конфликта вдаваться не стану. В теории конфликт всегда можно сделать на пустом месте, как показывает практика, народ всё схавает и ещё добавки попросит. В целом дело было так:

( Читать дальше )

Статистика по рынку труда США сегодня вышла лучше ожиданий. Т.е. можно поднимать ставку снова на 0,75%.

- 02 сентября 2022, 16:17

- |

Количество новых рабочих мест 315K vs 526К в июле (ждали 300К).

Т.е. теперь ФРС 21 сентября может увеличить ставку опять на 0,75% с нынешних 2,25 — 2,50%.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал