ФрС

Фондовый рынок США — кто сказал, что вечеринка заканчивается?

- 09 августа 2021, 20:27

- |

В последние несколько месяцев в среде американских (и не только) инвесторов нарастают страх и нервозность относительно дальнейшей судьбы фондового рынка. Думаю пришло время высказать несколько ключевых мыслей относительно текущей ситуации.

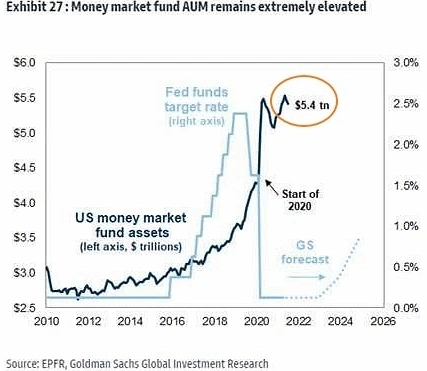

Основной момент, на мой взгляд, состоит в следующем — рассуждая о постепенном ужесточении ДКП аналитики забывают о том, что денежный рынок в Штатах уже абсорбировал огромную ликвидность. В фондах денежного рынка сосредоточено $5,4 трлн, что близко к абсолютному рекорду за всю историю наблюдений:

(В фондах денежного рынка США сосредоточено $5,4 трлн, что близко к абсолютному историческому рекорду.)

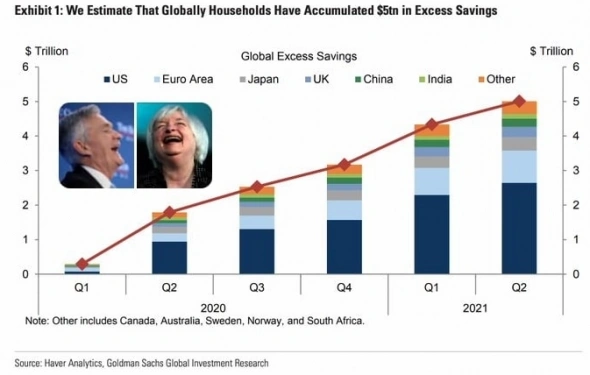

По данным Goldman Sachs еще $5 трлн находится в избыточных накоплениях домохозяйств по всему миру (большая часть в США и ЕС) и этот показатель продемонстрировал умопомрачительный рост с начала пандемии:

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 2 )

✅ Провал золота и серебра

- 09 августа 2021, 19:30

- |

🏦 Центральные банки Австралии, Новой Зеландии и Канады начали сокращать стимули и резать QE. На этом фоне вероятность ужесточения ДКП со стороны ФРС, ЕЦБ, БА растет.

И участники рынков уже закладывают в цены потенциальное сворачивание политики дешевых денег.

Когда ЦБ идет на ужесточение политики, то инвесторы понимают, что привлекательность бумаг с фиксированным доходом вырастет и доходность по ним вырастет.

Из этого растет спрос на валюту.

➥ Поэтому доллар 💵 держится вблизи максимумов и падать пока не собирается. Я ожидаю плавного похода доллара вверх до момента фактического объявления о сокращении QE. (Смотрите)

➥ Евро провалилось к минимуму за этот год на положительных данных по рынку труда США. В это время открытый интерес вырос и это фактор в пользу дальнейшего падения. СОТ отчеты вышли без особых изменений, хеджеры не спешат покидать лонги.

Единственный сценарий на эту неделю — буду ждать цену вблизи отметки 1.1750, крупные рыночные продажи, которые принимает на себя лимитный покупатель. Это будет лонг сигнал. (

( Читать дальше )

Странный пробой в золоте перед данными по инфляции в США.

- 09 августа 2021, 16:22

- |

2. Если ИПЦ США(среда 15:30 по Москве) будет опять выше прогнозов, то любое поведение золота, кроме как рост будет рукотворным. Это уже будет тайная политика ФРС и больших ребят, которые будут держать цену, но уже пыхтя из последних сил.

3. Практическое. Можно и нужно входить в золото, но лишь при условии, что ты готов выдержать просадку на 20% и это минимум. Большие ребята могут в моменте обрушить рынок до 1400.

4. При такой инфляции и таком росте госдолга в мире рост золота неизбежен. Вы лишь должны рассчитать свои силы.

Пятница нанесла удар по сырьевым рынкам

- 09 августа 2021, 09:25

- |

На прошлой неделе индекс РТС продолжал находиться под июньским понижательным трендом, который сейчас проходит на уровне 1665 пунктов. При этом отдельные акции показывали «чудеса роста» (Сбербанк об, АЛРОСА). Цены на нефть на смогли закрепиться выше зоны сопротивления 75-76 (Brent) и сформировали локальный нисходящий тренд. В связи с этим нефтяные акции не показали на прошлой неделе «чудеса роста». К примеру, акции ЛУКОЙЛа снизились на 1%. Пятница нанесла удар по сырьевым рынкам. Официальный отчет по рынку труда в США вышел сильным. В связи с этим некоторые инвесторы стали опасаться, что анонсирование программы сворачивания выкупа активов будет уже в ходе экономического симпозиума в Джексон-Хоул 26-28 августа.

Цены на нефть пока удерживаются над поддержкой 68,5 (Brent) а с драгоценными металлами все плохо. Цены на золото перешли в «зону медведей». На прошлой неделе «быки» в очередной раз не смогли преодолеть важный уровень сопротивления 1835, но это еще не были проблемы. Проблемы у инвесторов в золото начались в пятницу, когда был пробит вниз важнейший уровень 1795. Сегодняшнее пробитие уровня поддержки 1760 закрепил за золотом статус падающего актива. В августе цена золота может протестировать уровень поддержки 1690. В золоте «медведи» вошли во вкус игры на понижение. При этом на дневных графиках индикаторы сигнализируют о локальной перепроданности. Рост на локальной перепроданности возможен, но закрепиться выше отметки 1795 золоту в ближайшие дни не удастся.

( Читать дальше )

Время отдыха. Обзор на предстоящую неделю от 08.08.2021

- 09 августа 2021, 00:21

- |

По ФА…

Nonfarm Payrolls

Отчет по рынку труда США вышел сильным, с учетом ревизии количество рабочих мест составило 1,062 млн человек, падение уровней безработицы и рост зарплат превзошли ожидания.

Тем не менее, структурных сдвигов отчет по-прежнему не принес, участие в рабочей силе увеличилось всего на 0,1%, рост занятых к общей численности населения также остался на уровнях, ниже порога членов ФРС.

Ястребы ФРС будут использовать данный отчет как аргумент для более быстрого сворачивания программы QE, голуби продолжат указывать на недостатки рынка труда, но понятно одно: если нонфарм за август не выйдет провальным, то на заседании 22 сентября ФРС выдаст рынкам официальное предупреждение о готовности снизить темп покупок активов в рамках программы QE.

Впрочем, не все предопределено, ибо отчеты Белого дома говорят о замедлении рынка труда США по причине распространения штамма Дельта, а модель JPMorgan указывает на резкое падение рабочих мест в августе вплоть до 53К.

( Читать дальше )

Доллар не может рухнуть.

- 08 августа 2021, 20:41

- |

Когда мы увидели следующий комментарий от видного сторонника свободных рынков, мы поняли, что пришло время написать эту статью:

«…стоимость «пассивов» (являющихся таковыми только на словах) Федеральной резервной системы (ФРС) лишь отдаленно связана со стоимостью ее активов».

Данное утверждение кажется предельно простым. ФРС – эмитент американской и мировой резервной валюты (повсеместно называемой «деньгами»). Видя, что эта бумага обладает стоимостью на рынке, сторонники ФРС (и критики тоже) наделяют ее почти мистической силой: она обладает стоимостью, потому что так говорит правительство (и потому что у правительства есть атомные бомбы). Следовательно, она всегда будет иметь стоимость (хоть и падающую обратно пропорционально росту ее количества).

О, и давайте добавим еще один псевдоаргумент. Многие критики преждевременно предсказывали ее крах. Для сторонников ФРС это само по себе практически доказывает, что доллар не может рухнуть.

( Читать дальше )

Анализ и прогноз S&P500

- 07 августа 2021, 09:52

- |

В этом видео провожу широкий анализ фондового рынка США, использую макроэкономические и финансовые теории, также техническая картина и оцениваю аппетит к риску.

В этом видео уделил больше внимания анализу и прогнозу инфляции в США, и причинам, почему ФРС не может оставить мягкую денежно-кредитную политику.

Также, в выводах затронул тему горизонтов прогнозирования и временных лагов.

( Читать дальше )

В США может начаться значительная инфляция, предпосылки

- 07 августа 2021, 01:32

- |

Это в свою очередь может привести к тому, что работодатели будут вынуждены повысить зарплату до такого уровня, когда люди захотят работать.

Это уже можно будет считать началом инфляционной спирали, которую федеральная резервная система США по идее должна остановить путем повышения ставок. Однако они не могут это сделать, потому что повышение ставок сразу обрушит долговые горы, которые держат в своих активах банки. Из за высокого невозврата кредитов, которые они раздали. Значит единственный выход для ФРС это продолжать печатать деньги. В общем то получается что ФРС перестал выполнять свою основную функцию — поддержание стабильности доллара.

Таким образом, вероятно что единственный способ сохранить контроль это переход к некому подобию социализма, когда цены на товары и их производство контролируются волевым решением власти. Однако, когда устанавливается диктатура крупных капиталистов это называется фашизмом, а не социализмом. Так что ожидается установление фашизма в США и западной Европе.

Удивительная безработица. Растём дальше

- 06 августа 2021, 21:41

- |

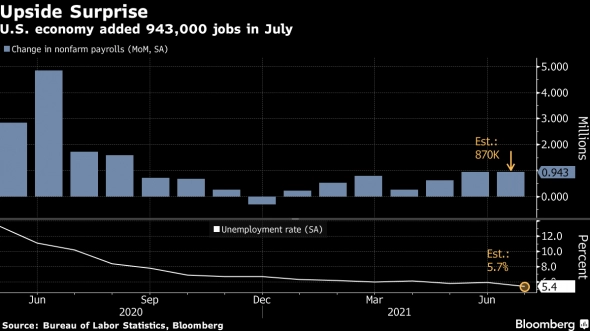

Безработица в США снизилась до 5.4% в июле с 5.9% в июне, хотя прогнозировалось снижение до 5.7% и это просто фантастика! Кроме всего, экономика США добавила 943 тысячи рабочих мест в не с/з отрасли, причём в прошлом месяце экономика США добавила тоже более 900 тысяч рабочих мест.

🤔 Я хотел залезть в отчёт и найти, какие-то нюансы, которые привели к такому сильному падению безработицы, но не нашёл. Рынок труда США показал сегодня хорошие данные по всем фронтам. Показатели фантастические. Но всё же Евген не был бы Евгеном, если не отметил, что число рабочих мест росло меньше всего в промышленности и это может говорить о пройденных пиковых показателях. Дальше в промышленности будет сложно прибавлять рабочие места, а сектор туризма и досуга не сможет долго быть эпицентром роста рабочих мест.

☝🏻 В целом нужно понимать, что сегодняшние сильные данные могут отрицательно сказаться на следующих данных, так как теперь ожидания будут завышенными, а учитывая вирус, то неопределённость в дальнейшем росте рынка труда встаёт ещё сильнее.

( Читать дальше )

Вслед за Брэнсоном в космос уходит американский индекс DXY ?

- 06 августа 2021, 16:13

- |

Многие из нас давно уже уверовали, что американская фонда должна и будет укрепляться чуть ли не до бесконечности.

Однако у всего есть свой предел и один из триггеров начала нисходящей коррекции по SNP500, DJI, NASDAQ — может быть рост их индекса-антипода (не всегда, но большую часть времени) — валютного индекса DXY . На это есть сразу несколько причин.

Фундаментальный анализ.

Первая из них. Это недавнее выступление заместителя Джерома Пауэлла, по сути, второго человека в ФРС на данный момент — Ричарда Клариды.

В эту среду он выступил с достаточно резонансной речью о том, что начало сокращения программы ФРС по выкупу активов может произойти уже в этом году. Причина — резкий рост индекса потребительских цен и потенциальный перегрев американской экономике, о котором уже раньше сигнализировала министр финансов США Джанет Йеллен. Этот ястребиный комментарий явно взбудоражил рынок и укрепил веру трейдеров в среднесрочный рост гринбека на фоне купирования программы бюджетного стимулирования.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал