ФрС

Огромный позитив для рынков в расходах.

- 28 января 2022, 17:16

- |

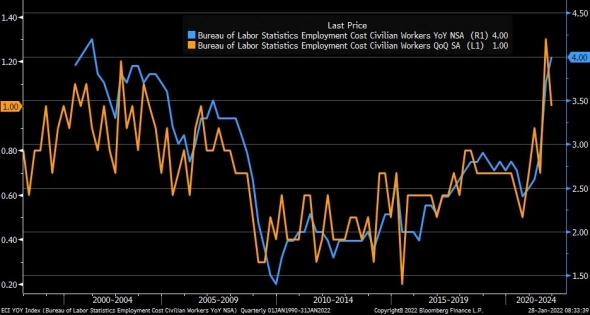

Расходы на оплату труда выросли ниже ожиданий 1% в четвёртом квартале, против прогнозов в 1,2% и показателя третьего квартала в 1,3%

☝🏻 Почему это важные цифры?

👉🏻 На декабрьском заседании глава американского Центробанка назвал рост затрат на занятость главной причиной разворота политики ФРС США.

Рост затрат предприятия компенсируют через повышение цен на конечную продукцию, в итоге страдает конечный потребитель, а инфляция продолжает раскручиваться по спирали. Ранее рост затрат подскочил до рекордного уровня и сегодня предполагалось, что рост продолжится. Учитывая данные ниже прогнозов, то у нас появился повод думать о том, что инфляция в США находится возле пика, но 1% — всё ещё высоко.

Также вышли данные по доходам и расходам в декабре и здесь тоже позитив, так как доходы выросли всего на 0,3% при прогнозе в 0,5% и прошлом показателе в 0,5%. Снижение доходов, также поможет истощить излишние сбережения американцев, так как они всё ещё находятся на высоком уровне.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Геополитика, российские активы, ФРС и Пауэлл закручивают кран, мировые рынки // Прямой эфир от 28.01

- 28 января 2022, 17:02

- |

📺Друзья, сегодня пятница. И у нас на YouTube-канале прямой эфир «Верным курсом», присоединяйтесь!

⏰Начнем в 19:00⏰

❇️Геополитика, российские активы, ФРС и Пауэлл закручивают кран, мировые рынки❇️

✍️Темы выпуска:

🌐Геополитика и российские активы — умом не понять, деньгами не измерить.

❌ФРС закручивает кран — что будет на рынках?

🎢В каких активах укрыться от турбулентностей?

✅Для вас работают сегодня: Алексей Бобровский, Николай Корженевский, Олег Богданов и Александр Кареевский.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 28 января 2022, 13:39

- |

На последнем заседании ФРС прозвучали ястребиные нотки. Пауэлл, при всей его мягкости, звучал на пресс-конференции достаточно жестко. Рынкам это совсем не понравилось, особенно золоту и серебру.

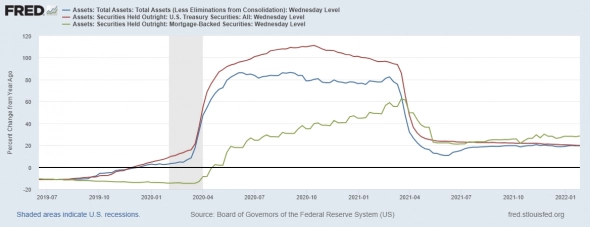

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) сократился на 7 млрд долларов:

Синяя линия – баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Баланс ФРС остается стабильным; ближе к лету начнется его сокращение – Пауэлл заявил, что баланс значительно больше, чем должен быть.

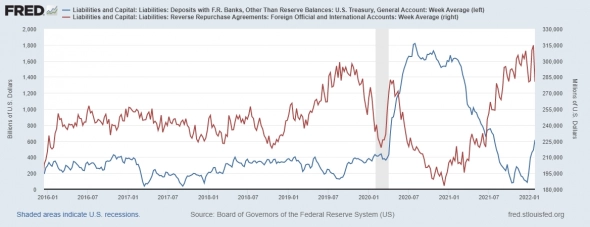

Перейдем к показателям абсорбции (поглощения) долларовой ликвидности:

( Читать дальше )

РЕЧЬ ПАУЭЛЛА: КАК ОБОЗНАЧИТЬ ПЕРСПЕКТИВЫ, НЕ НАДЕВАЯ БРОШЕК

- 28 января 2022, 10:44

- |

Александр Орлов, Алексей Голубович

Январское заседание ФРС не предвещало ничего особенно интересного, т.к. большинство целей на 2022 год были ею обозначены еще на последнем заседании в декабре 2021. Уже тогда пришло признание инфляции, как «не временной» и «требующей реакции», т.е. – «ускоренного выхода из QE» (к началу марта) и «плавного повышения ставки» (с марта, раз в квартал). Это означает также переход к стратегии изъятия ликвидности за счет сокращения баланса ФРС, то есть – «анти-QE» (или QT).

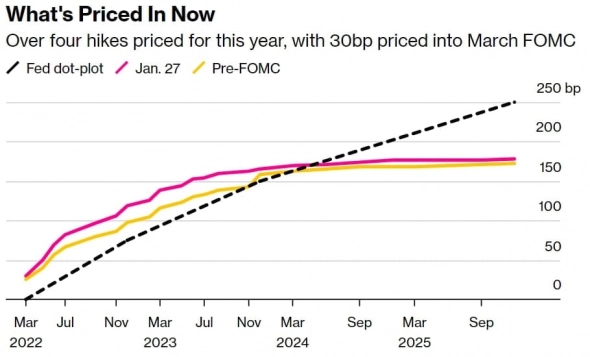

Распродажа в начале года сначала гособлигаций, а затем технологических акций показала обеспокоенность скоростью перехода ФРС от стимулирующей политики к сдерживающей. Некоторые аналитики уже писали 50 бп повышения ставки в марте и прямой продажи длинных бондов с баланса ФРС во второй половине года.

( Читать дальше )

Как рост ставки США влияет на фондовый рынок?

- 28 января 2022, 10:40

- |

Поднятие ставок в США — сейчас самое обсуждаемое явление не только в профессиональном кругу, но и среди рядовых инвесторов. Рост ставки всегда негативное событие, так как за ним следует переоценка высокорисковых активов вниз, к чему относят и акции. После ковидного падения в феврале-марте 2020 года акции взлетели в небеса, в результате чего мы находимся на рекордных уровнях по оценкам форвардного P/E индекса широкого рынка S&P 500, что до этого наблюдалось только во время кризисов 2000 и 2008 годов.

В сегодняшней статье мы расскажем:

— почему рост ставки в США так озадачивает инвесторов;

— как проходит цикл поднятия ставки;

— как ведет себя рынок на разных временных горизонтах в это время.

Экскурс в теорию. Почему рост ставок давит на инфляцию?

История США знает множество циклов как поднятия ставки, так и её уменьшения. Наиболее важным для инвесторов выступает именно цикл поднятия, так как исторически ставку поднимают, чтобы экономика оставалась здоровой. Рост ставки — это ответ на рост инфляции значительно выше целевого «нормального» уровня.

( Читать дальше )

Трейдеры готовятся к 5 повышениям ставок ФРС в этом году

- 28 января 2022, 09:06

- |

👉 Ястребиный тон Джерома Пауэлла заставил инвесторов ожидать резкое повышение ставки в марте вплоть до +0,5%. Трейдеры с большой вероятностью оценивают пятикратное повышение ставки в этом году

👉 Показатели роста валового внутреннего продукта США за последний квартал 2021 года оказались выше прогнозов. В годовом исчислении ВВП вырос на 6,9%. Это усиливает опасения относительно ещё более резкого наклона ДКП.

Укрепление USD

- 28 января 2022, 08:57

- |

Перспективы USD на 2022 год.

ФРС планирует повышать процентную ставку в середине марта 2022 года, это приведет к повышению доходности государственных облигаций США, а это значит, что инвесторам, как внутренним так и зарубежным, они станут интересны, в связи с чем инвесторы начнут их покупать, в следствие чего доллар начнет укрепляться за счет созданного спроса.

В моем телеграмм канале https://t.me/PortfolioUSA я чаще публикую свои наблюдения относительно рынка и там же вы сможете посмотреть результаты моего инвестирования.

Почему ФРС не будет повышать ставки так сильно как ожидается.

- 27 января 2022, 18:39

- |

Статья перевод с сайта zerohedge.com , в ней подробно рассматривается популярная на сегодняшний день тема политики ФРС по ужесточению ДКП, поднятию ставок и к чему это в конечном итоге приводило. Автор статьи подтверждает, что мировая финансовая система находится в состоянии дефляции, а инфляция является только временным эпизодом, о чём раньше говорилось на этом сайте в цикле публикаций о дефляции.

Автор также высказывает сомнения о 4-5 поднятиях ставки в этом году, т.к. в скором времени экономика и рынки столкнутся если не с дефляционным коллапсом (это будет рано или поздно), то как минимум с его серьёзными признаками, что в конечно итоге заставит ФРС свернуть свою «ястребиную риторику» .

Повышения ставок будет гораздо меньше, чем ожидают рынки в настоящее время.

( Читать дальше )

Итоги заседания ФРС и обзор рынка 27 января

- 27 января 2022, 14:37

- |

1. Ключевая ставка. Пока остаётся как есть, повышать будут в марте. Вместо обещаных 4-х подъёмов ставки прозвучала цифра 3.

2. Программа выкупа сокращена вдвое с перспективой сворачивания так же в марте.

3. Занятость и активность. Ситуация продолжает улучшаться, в т.ч. и в тех отраслях, которые упали сильнее всего в первую волну.

4. Инфляция вышла в несколько раз выше таргета (7% против прогноза в 2%), Пауэлл считает, что снижение будет только к концу года

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал