SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Фосагро

Новости по акциям перед открытием рынка: 09.02.2017

- 09 февраля 2017, 09:15

- |

Компания Adorabella Limited(Один из акционеров ФосАгро), бенефициарами которой является Андрей Гурьев и члены его семьи, планирует продать до 5% акций ФосАгро (или до 6,475 млн штук) в рамках SPO. Adorabella Limited намерена использовать часть выручки от продажи для покупки до 3% акций ФосАгро (или до 3,885 млн акций) у члена совета директоров компании Игоря Антошина, которому в настоящее время принадлежит 12,7% акций ФосАгро. Таким образом, семья Гурьевых теряет фактический контроль над Фосагро, так как пакет снизится до 48,3%, но сохранит операционный. (ФосАгро) (ТАСС) (Коммерсант)

РФПИ привлек для участия в SPO ФосАгро шесть ведущих международных инвесторов из Азии и Ближнего Востока.

( Читать дальше )

РФПИ привлек для участия в SPO ФосАгро шесть ведущих международных инвесторов из Азии и Ближнего Востока.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости по акциям перед открытием рынка: 08.02.2017

- 08 февраля 2017, 09:24

- |

Детский мир разместится на Мосбирже по нижней границе ценового диапазона – 85 руб. за акцию, книга заявок закрыта во вторник вечером. Спрос в 1,5 раза превысил предложение, но большая часть заявок была по минимальной цене диапазона предложения. Крупных якорных инвесторов не было, но были суверенные международные фонды. Исходя из нижней границы коридора весь Детский мир оценен минимум в 62,8 млрд руб. (Ведомости)

РусГидро и ВТБ перенесли подписание форвардного контракта в рамках сделки на 55 миллиардов рублей, намеченное на вторник, по «техническим причинам».

( Читать дальше )

РусГидро и ВТБ перенесли подписание форвардного контракта в рамках сделки на 55 миллиардов рублей, намеченное на вторник, по «техническим причинам».

( Читать дальше )

ФосАгро - компания не комментирует слухи о возможном SPO, но теоретически это возможно

- 07 февраля 2017, 17:42

- |

В ответ на вчерашний вброс информации от Рейтер о том, что ФосАгро может пойти на SPO, ген. директор компании А. Гурьев ответил:

В целом, увеличение количества акций в свободном обращении (free float) в теории имело бы смысл, как и любые другие меры, которые могут привести к росту капитализации компании — Гурьев.

Прайм

Финанз

Я в целом рассматриваю все возможные позитивные вещи, которые могут сказаться на капитализации компанииНо подчеркнул, что компания не комментирует слухи о возможном SPO.

В целом, увеличение количества акций в свободном обращении (free float) в теории имело бы смысл, как и любые другие меры, которые могут привести к росту капитализации компании — Гурьев.

Прайм

Финанз

ФосАгро - акции выросли более чем на 25% с ноября.

- 07 февраля 2017, 10:49

- |

ФОСАГРО НА ЭТОЙ НЕДЕЛЕ МОЖЕТ НАЧАТЬ SPO

Как сообщает Interfax со ссылкой на неназванные источники, книга заявок для SPO может быть открыта на этой неделе, если это позволят условия на рынке.

Как сообщает Interfax со ссылкой на неназванные источники, книга заявок для SPO может быть открыта на этой неделе, если это позволят условия на рынке.

Акции компании выросли более чем на 25% с ноября, предполагая, что момент для размещения выбран правильно. Фосагро включена в индекс MSCI и, возможно, хочет увеличить количество своих акций в свободном обращении (20,6%), чтобы остаться в индексе, учитывая, что другие компании металлургического сектора (НЛМК и ММК) стремятся к включению в индекс.АТОН

Текущая рыночная стоимость акций ФосАгро составляет 2 756 руб., ГДР – $15,15.

- 07 февраля 2017, 09:55

- |

ФосАгро может начать SPO на этой неделе — источник

Производитель минудобрений ФосАгро в ближайшие дни может начать SPO. «Если рынок позволит, книга заявок может быть открыта уже на текущей неделе», — сообщил Интерфаксу источник, знакомый с планами компании. Параметры возможной сделки — продающих акционеров и объем пакета — он не уточнил.

Производитель минудобрений ФосАгро в ближайшие дни может начать SPO. «Если рынок позволит, книга заявок может быть открыта уже на текущей неделе», — сообщил Интерфаксу источник, знакомый с планами компании. Параметры возможной сделки — продающих акционеров и объем пакета — он не уточнил.

Текущая рыночная стоимость акций компании составляет 2 756 руб., ГДР – $15,15. Капитализация оценивается в 6 млрд долл. С учетом того, что основному акционеру ФосАгро (семья Гурьевых) принадлежит 50,28%, то если в рамках SPO будет предлагаться их пакет, то они могут потерять контроль в компании. Еще 14,52% принадлежит Владимиру Литвиненко и 12,66% Игорю Антошину. Возможно речь об их долях, мы также не исключаем дополнительной эмиссии акций. В целом, ФосАгро привлекательный актив и если инвесторам будет предложен дисконт, то размещение пройдет вполне успешно.Промсвязьбанк

ФосАгро - рассматривает возможность SPO в ближайшее время

- 06 февраля 2017, 17:41

- |

По сообщениям нескольких источников Рейтер, ФосАгро рассматривает возможность проведения SPO в ближайшее время.

В ФосАгро не прокомментировали эту информацию.

Рейтер

В ФосАгро не прокомментировали эту информацию.

Рейтер

Фосагро - рост продаж при снижении цен на удобрения.

- 02 февраля 2017, 12:22

- |

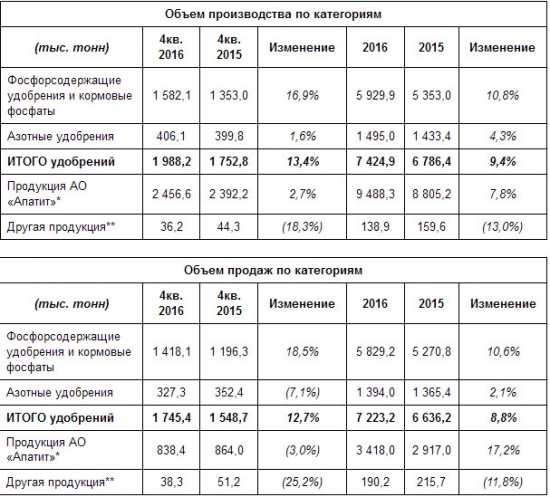

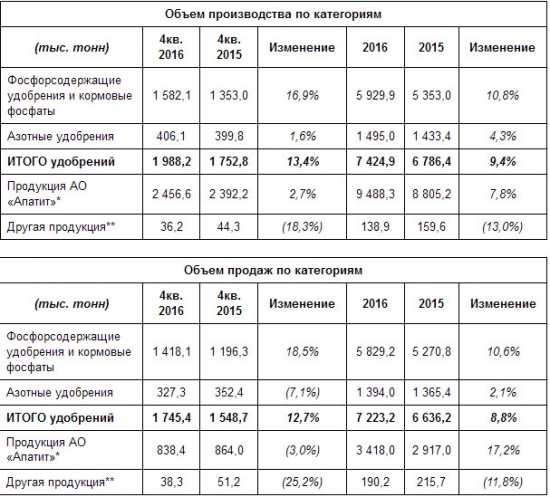

Операционные результаты за 4 кв. 2016 г.: продажи фосфорсодержащих удобрений выросли

Продажи фосфорсодержащих удобрений увеличились на 18,5% год к году до 1,4 млн т... Вчера Группа ФосАгро представила операционную отчетность за 4 кв. 2016 г. Общие объемы выпуска и продаж удобрений выросли на 13,4% и 12,7% (здесь и далее – год к году) соответственно. Продажи фосфорсодержащих удобрений увеличились на 18,5% до 1,4 млн т, тогда как продажи азотных удобрений упали на 7,1%, составив 0,3 млн т. За весь 2016 г. объем продаж фосфорсодержащих удобрений вырос на 10,6% до 5,8 млн т, а азотных удобрений – на 2,1% до 1,4 млн т.

…чему способствовал внутренний спрос. По итогам года объемы выпуска и реализации увеличились в сегментах как фосфорсодержащих, так и азотных удобрений. Одним из факторов, способствовавших продажам, стал растущий спрос со стороны отечественных потребителей. Суммарные продажи компании на внутреннем российском рынке выросли в 2016 г. на 30% до 2,1 млн т.

( Читать дальше )

Продажи фосфорсодержащих удобрений увеличились на 18,5% год к году до 1,4 млн т... Вчера Группа ФосАгро представила операционную отчетность за 4 кв. 2016 г. Общие объемы выпуска и продаж удобрений выросли на 13,4% и 12,7% (здесь и далее – год к году) соответственно. Продажи фосфорсодержащих удобрений увеличились на 18,5% до 1,4 млн т, тогда как продажи азотных удобрений упали на 7,1%, составив 0,3 млн т. За весь 2016 г. объем продаж фосфорсодержащих удобрений вырос на 10,6% до 5,8 млн т, а азотных удобрений – на 2,1% до 1,4 млн т.

…чему способствовал внутренний спрос. По итогам года объемы выпуска и реализации увеличились в сегментах как фосфорсодержащих, так и азотных удобрений. Одним из факторов, способствовавших продажам, стал растущий спрос со стороны отечественных потребителей. Суммарные продажи компании на внутреннем российском рынке выросли в 2016 г. на 30% до 2,1 млн т.

( Читать дальше )

ФосАгро - ждем восстановления цен на продукцию в 2017 г.

- 02 февраля 2017, 10:37

- |

ФосАгро в 2016 г. увеличила продажи удобрений на 9% — до 7,2 млн т

ФосАгро в 2016 году увеличила производство минудобрений на 9,4% — до 7,4 млн тонн, продажи — на 8,8%, до 7,2 млн тонн, говорится в сообщении компании. Выпуск фосфорсодержащих удобрений вырос на 10,8% — до 5,9 млн тонн. Выпуск азотных удобрений в 2016 году вырос на 4,3% — до 1,5 млн тонн. Продажи фосфорсодержащих удобрений за прошлый год составили 5,8 млн тонн (+10,6%).

ФосАгро в 2016 году увеличила производство минудобрений на 9,4% — до 7,4 млн тонн, продажи — на 8,8%, до 7,2 млн тонн, говорится в сообщении компании. Выпуск фосфорсодержащих удобрений вырос на 10,8% — до 5,9 млн тонн. Выпуск азотных удобрений в 2016 году вырос на 4,3% — до 1,5 млн тонн. Продажи фосфорсодержащих удобрений за прошлый год составили 5,8 млн тонн (+10,6%).

Рост производства и продаж был обеспечен в основном хорошими показателями в 4 кв. Основное увеличение поставок произошло на внутренний рынок, в Европу и Азию, снижение отгрузок – в Латинскую Америку. В 2016 году цены на продукцию ФосАгро снижались сильнее, чем выросли продажи, поэтому можно ожидать сокращение выручки. В 2017 году ситуация может быть более благоприятная, мы ждем восстановления цен, однако рост издержек из-за укрепления рубля и увеличения стоимости сырья и энергии может оказать давление на маржу.Промсвязьбанк

Фосагро - производство удобрений +9,4% г/г за 2016

- 01 февраля 2017, 17:26

- |

В 2016 г. объем производства удобрений компании достиг 7,4 млн тонн (+9,4% г/г)

Общий объем продаж достиг 7,2 млн тонн (+8,8% г/г)

Генеральный директор Андрей Гурьев отметил:

пресс-релиз

Общий объем продаж достиг 7,2 млн тонн (+8,8% г/г)

Генеральный директор Андрей Гурьев отметил:

Наконец, я хочу еще раз подтвердить, что наши инвестиционные проекты – строительство новых производств аммиака и карбамида – идут по графику и должны выйти на проектную мощность во второй половине текущего года, что позволит обеспечить прирост товарной продукции и поступлений от ее реализации, и потенциально сказаться на увеличении свободного денежного потока, и как следствие, на дивидендных выплатах.

пресс-релиз

Изменения портфелей за январь

- 01 февраля 2017, 11:17

- |

За январь произошли следующие изменения портфелей:

Получил дивиденды от Роллман (RLMNP) за за 9 месяцев 2016 года по 7.1 р/акцию (10 января 2017)

Получил дивиденды от Мегафон (MFON) за за 9 месяцев 2016 года по 24.19 р/акцию (11 января 2017)

Покупал МосБиржу (MOEX) по 132.77 р/акцию (11 января 2017)

Получил дивиденды от ГМК НорНикель (GMKN) за за 9 месяцев 2016 года по 444.25 р/акцию (12 января 2017)

Получил дивиденды от Лукойл (LKOH) за за 9 месяцев 2016 года по 75 р/акцию (12 января 2017)

Покупал ФосАгро (PHOR) по 2750 р/акцию (17 января 2017)

В портфель облигаций за январь докупал:

ОФЗ 26206 по цене 99,45%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал