Фонды

Фонд ликвидности вместо накопительного счета

- 16 августа 2023, 22:03

- |

После вчерашнего повышения ключевой ставки для многих интересными становятся высоколиквидные рублевые инструменты. Я уже несколько раз слышал о так называемых фондах ликвидности (они же фонды денежного рынка), и сегодня пришло время разобрать эту тему. Если интересны выводы, сразу листайте к самому низу.

Фонд ликвидности работает с операциями обратного РЕПО. Наиболее распространенный сценарий такой: Национальный Клиринговый Центр Мосбиржи (НКЦ), он же Центральный Контрагент (ЦК), хочет немедленно получить рубли для своих операций. У него есть ОФЗ (или другие облигации, но такое бывает реже), он отдает их фонду в залог, а получает кредит в рублях. Фонд получает проценты (не сразу, а в конце соглашения), НКЦ получает рублевую ликвидность, а также продолжает получать купоны с облигаций, которые находятся в залоге. Ставка кредита примерно соответствует ключевой ставке ЦБ РФ.

Если хочется больше узнать про сделки РЕПО, советую три статьи, из них общее представление сложить можно:

journal.open-broker.ru/investments/denezhnyj-rynok-moskovskoj-birzhi/

( Читать дальше )

- комментировать

- ★26

- Комментарии ( 55 )

В июле приток средств в розничные ПИФы остался на уровне предыдущего месяца (13,2 млрд руб), что также является лучшим результатом за полтора года - Ъ

- 07 августа 2023, 09:36

- |

Это уже пятый месяц подряд, когда наблюдается приток средств в фонды, и за весь этот период инвесторы вложили в них более 39 млрд рублей. Высокие результаты фондов в этом году, в том числе за счет хороших дивидендов от российских компаний, привлекают инвесторов, и стабильный приток средств наблюдается в наиболее рискованные категории фондов.

Однако увеличение ключевой ставки ЦБ РФ может повлиять на инвесторов, которые предпочитают более консервативные фонды денежного рынка.

Источник: www.kommersant.ru/doc/6147185

Фонды глобального денежного рынка привлекают большие еженедельные притоки из-за осторожности инвесторов

- 29 июля 2023, 19:49

- |

28 июля 2023 г. 15:22 GMT+3 Обновлено день назад

28 июля (Рейтер) — Фонды мирового денежного рынка привлекли большой приток средств за неделю до 26 июля, поскольку инвесторы проявляли осторожность в преддверии решений крупных центральных банков по процентным ставкам и готовились к результатам корпоративной прибыли за второй квартал.

Согласно данным Refinitiv Lipper, за неделю, закончившуюся 26 июля, фонды глобального денежного рынка привлекли инвестиции на сумму 38,74 млрд долларов США, что является самой большой суммой с 5 июля.

Федеральная резервная система и Европейский центральный банк повысили процентные ставки в начале этой недели, а в пятницу Банк Японии сделал свою политику контроля кривой доходности более гибкой, сигнализируя о том, что он отказывается от многолетней сверхмягкой денежно-кредитной политики.

( Читать дальше )

Отток инвестиций из европейских фондов достиг $27 млрд с начала года. За прошлую неделю выведено рекордное количество денег - $4,6 млрд - Bloomberg

- 02 июля 2023, 11:35

- |

С начала года общая сумма оттока достигла примерно $27 млрд. Инвесторы предпочитают американские фонды из-за растущего интереса к высокотехнологичным компаниям и силы американской экономики.

Индекс Nasdaq 100, включающий в себя множество технологических компаний, приближается к рекордным уровням за первое полугодие.

Источник: https://www.rbc.ru/finances/02/07/2023/64a0e6039a794771a2252775?utm_source=yxnews&utm_medium=desktop

Блокчейн-рынок вычислительной мощности Gensyn привлек $43 млн

- 12 июня 2023, 20:18

- |

Toobit набирает партнеров! Получайте до 5400 USDT и 80% комиссионных

A16z Crypto возглавил раунд вместе с CoinFund, Canonical Crypto, Protocol Labs, Eden Block и различными бизнес-ангелами. Оценка не разглашается.

Фоном для гигантского повышения Серии А, как указано в пресс-релизе, является бум ИИ, вызванный успехом ChaptGPT, и последующий всплеск спроса на графические процессоры, которые позволяют таким системам поглощать информацию.

Gensyn — это протокол торговой площадки на основе блокчейна, который позволяет разработчикам создавать системы искусственного интеллекта с использованием подключенного оборудования при оплате по требованию. Он использует систему криптографической проверки, чтобы дать пользователям уверенность в том, что работа по машинному обучению, отправленная по протоколу, была выполнена правильно.

( Читать дальше )

❗️Как инвестировать с высокой диверсификацией по портфелю? ❗️

- 16 мая 2023, 11:42

- |

Один из лучших способов — повторение структуры биржевых индексов. Если простым языком, это набор активов по схожему признаку, но с определёнными правилами взвешивания и добавления их внутрь.

Например, S&P500 — это индекс 500 крупнейших американских компаний, а Nasdaq Composite включает в себя акции только высокотехнологичных компаний в США. Также бывают индексы на другие классы активов, в том числе облигации, недвижимость, золото и даже криптовалюты.

Классификация индексов 🙌

Стоит отметить, что они могут быть как широкими, так и узкими. К первому типу чаще относят страновые, региональные и мировые индексы, в составе которых может быть очень много активов. Например, FTSE Global All Cap — это акции более 9.000 компаний со всего мира и разной капитализации!

Ко второму типу чаще относят специализированные индексы, то есть секторные, отраслевые и тематические, в составе которых, как правило, очень мало активов. Например, MOEXIT включает в себя акции всего лишь 7 российских IT-компаний!

( Читать дальше )

Ключевой принцип создания портфеля.

- 19 апреля 2023, 10:48

- |

Диверсификация (изменение, разнообразие) — расширение ассортимента выпускаемой продукции и переориентация рынков сбыта, освоение новых видов производств с целью повышения эффективности производства, получения экономической выгоды, предотвращения банкротства.

Это определение скорее подходит для производства… У нас тоже свое производство, только денег, а не товаров и услуг.

Диверсификация – это скорее инвестирование в различные ( больше одной…) ценные бумаги для защиты портфеля и капитала. Мы используем разные инструменты ( акции, облигации, фонды, золото), вкладываем в разные секторы экономики ( финансовый, энергетический, сырьевой…), в разные страны-экономики ( Азия, США, Европа…), и просто в разные компании даже в рамках одной страны и одного сектора экономики ( Газпром, Роснефть, Новатэк…).

Про диверсификацию от Алексея Маркова. Это автор Хулиномики. Если не читали, то рекомендую.

«Даже беднейшим странам и беднейшим людям нужно распределять вложения — я серьёзно.

( Читать дальше )

Статистика, графики, новости - 12.04.2023

- 12 апреля 2023, 05:31

- |

62 года назад наш СОВЕТСКИЙ человек Юрий Гагарин начал своё утро с полёта в Космос! Это было первое «космическое» утро в истории человечества! И сделала его наша с вами страна! С ПРАЗДНИКОМ, ДОРОГИЕ ДРУЗЬЯ!

И всем привет!

Сегодня очень много статистического материала по нашей с вами России. Ибо Банк России вывалил и посчитал всякое. Надо ознакомиться. Поехали...

Кстати, если вдруг кто пытался найти причину роста Сбера, то вот оно в том числе:

( Читать дальше )

Бумажное золото GLDRUB_TOM. Инструмент, который обязан быть в вашем портфеле.

- 10 апреля 2023, 15:27

- |

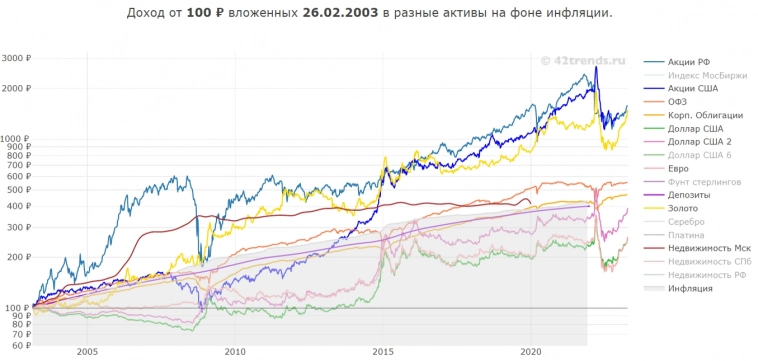

На длинной дистанции золото обгоняет инфляцию, но если золото рассматривать как отдельный вид актива оно не столь привлекательно, как, например, акции. Золото обретает свою роль в инвестиционном портфеле не просто само по себе, а именно в комбинации с другими классами активов (акции, облигации). Во время кризисов данная комбинация снижает риски вашего портфеля и увеличивает его доходность. Существует множество различных графиков и расчётов, которые доказывают значимость золота, мне, например, нравится объяснения коллеги Сергея Спирина.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал