Фондовый Рынок

Selectel выпускает облигации: шестой заход на долговой рынок

- 18 сентября 2025, 17:08

- |

🙇🏽♂️ Друзья, вы наверное помните, как в конце августа я рассказывал вам про Selectel — одну из быстрорастущих и самых маржинальных компаний на российском ИТ-рынке. Как и обещал, сегодня у нас хороший повод вернуться к этой теме — компания объявила о размещении уже шестого по счёту облигационного займа.

И с учётом текущего повышенного внимания российских инвесторов к долговому рынку, на фоне снижения «ключа», это тот самый случай, когда стоит более внимательно присмотреться к новому выпуску и проанализировать его вместе с вами:

🔹 Объём: 4 млрд руб.

🔹 Срок обращения: 2,5 года

🔹 Купон фиксированный: не более 16,50% годовых (!)

🔹 Периодичность выплат: ежемесячно (!)

🔹 Сбор книги заявок: 23 сентября 2025 года

🧐 Итак, Selectel планирует через облигации привлечь 4 млрд руб., и эти деньги планируется направить на рефинансирование второго облигационного выпуска (RU000A105FS4), который погашается уже в ноябре, а также на реализацию инвестиционной программы — реинвестирование в центры обработки данных (ЦОДы) и серверное оборудование. Это осознанное расширение бизнеса, который и так показывает впечатляющие темпы роста: выручка за первое полугодие 2025 года выросла на +46% (г/г), а маржинальность по EBITDA достигла 59%.

( Читать дальше )

- комментировать

- 4К | ★1

- Комментарии ( 0 )

США рассматривают возможность создания инвестиционного фонда в 5 миллиардов долларов для добычи редкоземельных металлов, что привело к резкому росту акций горнодобывающих компаний

- 18 сентября 2025, 11:18

- |

В результате акции компаний MP Materials и USAR, занимающихся редкоземельными металлами, резко выросли на фоне этих новостей...

В результате акции компаний MP Materials и USAR, занимающихся редкоземельными металлами, резко выросли на фоне этих новостей...( Читать дальше )

15 эмоциональных состояний трейдера

- 18 сентября 2025, 10:07

- |

Почти ничего в этом мире не меняется. Если вы видите вокруг эйфорию, и из каждого утюга призывают покупать акции, то значит, рынок недалеко от обвала.

Когда, напротив, кругом скептицизм, уныние и гнев, вероятно, рынок проходит свои нижние точки.

Конечно, распознать это всё не так и просто, но как минимум несколько раз, я видел на рынке настоящую эйфорию. Помню как и сам, смотрел на свой портфель, и довольно улыбался, мол: «какой я молодец, все правильно сделал, а не вложить ли в эти самые акции побольше! ))». Что следовало за эйфорией, думаю всем понятно.

… хотя временной лаг присутствовал и между эйфорией и обвалом, предсказать рост, наверное ещё более сложно. Как бы не было плохо, всегда есть куда ещё падать. И хотя мозгами понимаешь, что акции весьма дешевы, всё то же серое вещество подсказывает, что такое положение дел, может длиться ещё довольно долго. Как и то, что всё может измениться в один миг.

Это были просто мысли, выплеснутые на бумагу. Без всякой эмоциональной окраски! А где мы сейчас находимся, на этих качелях, вы можете попытаться угадать самостоятельно.

( Читать дальше )

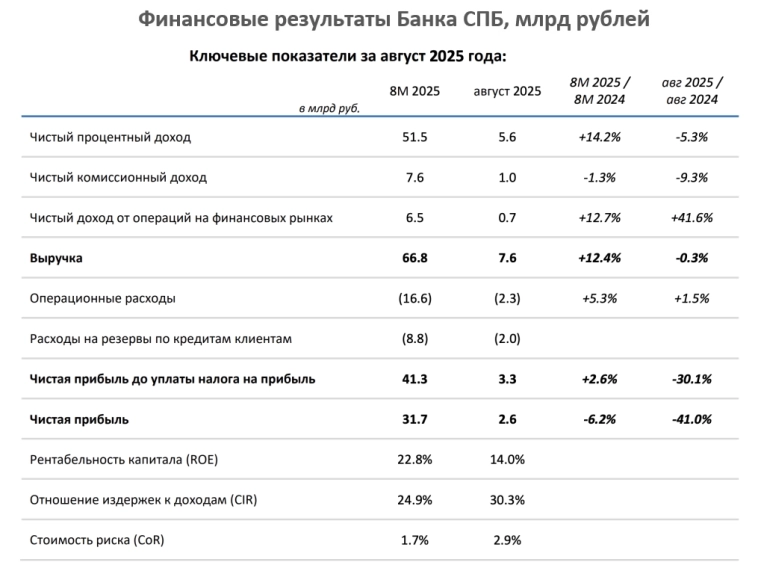

Подводные камни отчётности Банка Санкт-Петербург

- 18 сентября 2025, 09:02

- |

🏛 Банк Санкт-Петербург подвёл итоги за август по РСБУ, а значит самое время внимательно изучить, как чувствует себя компания в условиях начавшегося смягчения денежно-кредитной политики. Напомню, что ранее банк процветал благодаря высоким процентным ставкам, но теперь ситуация кардинально меняется.

📉 Чистый процентный доход (ЧПД) банка сократился в августе на −5,3% (г/г)до 5,6 млрд руб., что обусловлено как снижением кредитования, так и сжатием процентной маржи, на фоне существенной доли «бесплатного» фондирования и значительным размером корпоративных кредитов с плавающей ставкой. В сентябре негативная динамика процентных доходов сохранится, поскольку в прошлую пятницу ЦБ снизил ключевую ставку на 1 п.п. до 17%, и с каждым таким снижением картина будет всё больше уходить от идеальной.

💼 Кредитный портфель банка сократился на -4,1%, составив 790,3 млрд руб. Особенно тревожно выглядит ситуация с корпоративным кредитованием, которое второй месяц подряд демонстрирует стремительное сокращение. В противовес этому розничное кредитование продолжает показывать стабильный рост.

( Читать дальше )

🧊 Муниципальные бонды. Почему о них забыл рынок? Как заработать на инструменте, который надёжен как ОФЗ и доходен как корпоративные облигации

- 17 сентября 2025, 21:13

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать во втором полугодии на снижении ставки", а также разобрал самые глупые ошибки, которые совершаются при покупке облигаций. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно

☕#165. За чашкой чая...

Заметил, что в разговорах о консервативных стратегиях и о зависимостях спокойствия на рынке в периоды высокой волатильности мы чаще всего вспоминаем лишь «популярный» набор инструментов. Это, как правило, ОФЗ, корпоративные облигации, вклады и депозиты + в определённое настроение рынка — замещайки и флоатеры

🥶 Однако многие забывают ещё один интересный сегмент, который незаслуженно обходят стороной — муниципальные (или субфедеральные) облигации, выпущенные регионами, краями и республиками, что в моменте предлагают доходность выше ОФЗ при всё ещё приемлемом уровне риска

( Читать дальше )

Прогноз акции МТС: дивиденды, рост прибыли, сценарий для роста

- 17 сентября 2025, 12:26

- |

Акция #MTSS скорректировалась к уровню поддержки 211–212 рублей, продемонстрировав отскок от наклонной линии сопротивления. В данный момент происходит накопление позиции, и ключевым сопротивлением выступает уровень 215,6 рублей.

Не забываем подписываться на телеграм-канал, чтоб ничего не пропустить

🔥 Ключевые события:

💰 Дивидендная привлекательность: 16%

📊 Финансовые результаты Q2 2025:

📍Выручка выросла на 14,4% до 195,4 млрд рублей (исторический рекорд!)

📍OIBDA увеличилась на 11,3% до 72,7 млрд рублей

📍Экосистемные направления составляют уже 40% от общей выручки группы

🚀 Драйверы роста:

📍Рекламный бизнес (AdTech) демонстрирует рост +55%

📍Fintech показывает увеличение на 40%

📍Соотношение долг/OIBDA снизилось до 1,7x против 1,9x в начале года

📈 Технический анализ:

Текущая ситуация: Цена находится в зоне накопления на поддержке 205–215 рублей

Сценарий роста: При уверенном пробитии 215,6 рублей открывается путь к 226 рублям

Переходи в телеграм-канал: t.me/v_profit_v где публикуем прогнозы по акциям и валюте.

( Читать дальше )

Мосбиржа ввела запрет на короткие позиции по акциям ВТБ

- 16 сентября 2025, 21:39

- |

Московская биржа ввела запрет на короткие продажи по акциям ВТБ на период с 16 по 18 сентября.

ВТБ сегодня утром сообщил, что открывает сбор заявок на участие в допэмиссии, который пройдет с 16 по 18 сентября включительно, но может быть завершен досрочно по решению эмитента.

Ожидаемая дата объявления цены размещения акций — 19 сентября 2025 г.

Цена размещения акций будет установлена после формирования книги заявок. Ожидается, что она не превысит цену закрытия основной торговой сессии на ПАО «Московская Биржа» в день, предшествующий запуску предварительного сбора заявок, 15 сентября — 73,9 руб. за акцию.

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBiOrsted привлечёт экстренный капитал со скидкой 67%, поскольку пузырь зелёной энергетики сдувается

- 16 сентября 2025, 14:13

- |

Orsted продаст новые акции по 66,6 кроны за штуку, что примерно на 67% меньше пятничных 200,3 кроны, что позволит привлечь около 60 миллиардов датских крон (9,4 миллиарда долларов). Это крупнейшая эмиссия акций европейской энергетической компании за более чем десятилетие.Размещение прав будет использовано для восстановления доверия после крупных потерь, связанных со ставками на морскую ветроэнергетику в США. Это определит, по-прежнему ли инвесторы верят в долгосрочную прибыльность морской ветроэнергетики.

Orsted продаст новые акции по 66,6 кроны за штуку, что примерно на 67% меньше пятничных 200,3 кроны, что позволит привлечь около 60 миллиардов датских крон (9,4 миллиарда долларов). Это крупнейшая эмиссия акций европейской энергетической компании за более чем десятилетие.Размещение прав будет использовано для восстановления доверия после крупных потерь, связанных со ставками на морскую ветроэнергетику в США. Это определит, по-прежнему ли инвесторы верят в долгосрочную прибыльность морской ветроэнергетики.( Читать дальше )

Поддержка Фибоначчи поможет акциям Pandora победить медведей (анализ волн Эллиотта)

- 16 сентября 2025, 12:34

- |

Он выявил почти полную пятиволновую импульсную модель восходящего тренда, обозначенную I-II-III-IV-V, пятая волна которой ещё не полностью сформировалась. Согласно теории, за каждым импульсом следует трёхволновая коррекция, поэтому мы сомневаемся, что Pandora стоила риска выше 1200 датских крон. Обновлённый график ниже показывает, как развивалась ситуация.

Он выявил почти полную пятиволновую импульсную модель восходящего тренда, обозначенную I-II-III-IV-V, пятая волна которой ещё не полностью сформировалась. Согласно теории, за каждым импульсом следует трёхволновая коррекция, поэтому мы сомневаемся, что Pandora стоила риска выше 1200 датских крон. Обновлённый график ниже показывает, как развивалась ситуация.( Читать дальше )

Как безработица влияет на фондовый рынок?

- 16 сентября 2025, 11:24

- |

Экономический рост создаёт новые рабочие места, все нанимают новых сотрудников. Когда идет экономический спад, компании сокращают персонал. Тренды в занятости идут за экономикой с задержкой.

Инвестиции в людей — это большие инвестиции времени и денег для любой компании. Но компании не будут нанимать, пока рост продаж и производства не вынудит увеличить персонал.

Также компании до последнего не будут увольнять людей, в которых они инвестировали время и деньги. Пока риски не станут ужасными или просто не будет хватать выручки на зарплаты, увольнять будут с запозданием и в крайнем случае.

Акции же, наоборот, работают с опережением, предвосхищая экономические тренды. Просто потому, что акции смотрят в будущее и опережают рост, который мы увидим на рынке труда. Фактически, акции предсказывают рост, а цифры по занятости — подтверждают этот рост.

Вывод

✅ Данные о занятости никак не помогут вам спрогнозировать фондовый рынок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал