Финансовые данные

⚡️Актуальные финансовые новости и авторская аналитика на 19.08.22 ⚡️: космическая инфляция Турции, налоговый период в РФ и многое другое!

- 19 августа 2022, 08:59

- |

Друзья, всем доброго утра!

Публикуем наш ежедневный финансовый дайджест

на сегодня (19.08.22):

( Читать дальше )

- комментировать

- 224

- Комментарии ( 2 )

⚡️ Фондовый рынок США: появились признаки смены тренда, Англия установила рекорд по инфляции и другие актуальные новости финансового мира.

- 18 августа 2022, 04:05

- |

Друзья, всем доброго утра!

(Ваши лайки, комментарии и репосты в соц. сетях — лучшая благодарность автору, Спасибо!)

Публикуем наш ежедневный финансовый дайджест

на сегодня (18.08.22):

( Читать дальше )

⚡️Что происходит в финансовом мире сегодня (17.08.22) : ПОЧЕМУ РАСТЕТ АМЕРИКАНСКАЯ ФОНДА, Челябинск становится Крипто суровым и многое другое!

- 17 августа 2022, 09:27

- |

Друзья, всем доброго утра!

Публикуем наш ежедневный дайджест

на сегодня (17.08.22):

( Читать дальше )

⚡️Что происходит в финансовом мире сегодня (16.08.22) : СНП500 подошел к важному уровню сопротивления‼️ , Биржа СПб снова приглашает в гости и многое другое ..

- 16 августа 2022, 10:04

- |

Друзья, всем доброго утра!

Публикуем наш ежедневный дайджест

на сегодня (16.08.22):

( Читать дальше )

⚡️Что происходит в финансовом мире сегодня (15.08.22): Обыски на вилле Трампа и крипторубль 2024 !

- 15 августа 2022, 08:51

- |

Коллеги, всем доброго утра!

Публикуем наш ежедневный дайджест

на сегодня (15.08.22):

( Читать дальше )

Финансовый дайджест на 22.07.22 Ключевые новости дня фин. рынков.

- 22 июля 2022, 08:56

- |

Коллеги, всем доброго утра!

Публикуем наш ежедневный дайджест на сегодня:

КЛЮЧЕВЫЕ НОВОСТИ ДНЯ:

( Читать дальше )

Walt Disney

- 29 июля 2020, 14:09

- |

Walt-Disney

Давайте разберем какие перспективы и риски ждут акционеров Микки Мауса

Что мы знаем «The Walt Disney Company» — один из крупнейших медиаконгломератов индустрии развлечений в мире.

Крупнейшая компания, владеющая множествами парками развлечений, отелей, телеканалами, студий для сьемок фильмов, так же является материнской компанией для Pixar и Marvel Entertainment, и с недавних пор 21st Century Fox.

Давайте рассмотрим различные мультипликаторы.

P/E-44.21x это довольно таки большое значение даже не смотря на среднее по отрасли P/E-30.5x у рынка США среднее P/E-17.6

ROE-6% это очень слабый показатель, на каждый доллар акционерного капитала компания зарабатывает, 0,06$.

ROA-2.70% так же показатель очень слабый у компании.

Маржа прибыли (6,2%) ниже, чем в прошлом году (22,5%)

Долг не очень хорошо покрыт операционным денежным потоком

Еще хочется сказать о приобретении 2019 года. Компания Disney купила 21st Century Fox Сумма сделки составила 71 миллиард долларов наличными и акциями компании Disney. Это может сильно подкосить компанию, в связи с пандемией кинотеатры парки все закрыто (постепенно открывают) такие деньги которые были потрачены на приобретение очень хорошо бы поправили дела, вовремя корона кризиса, сейчас у компании Free cash flow явно не хватает.

( Читать дальше )

Где можно найти информацию по продажам, финансовым результатам компаний Германии, которые не торгуются на биржах?

- 11 июня 2019, 08:49

- |

Аналитическое покрытие по компании «Дядя Дёнер» за 9 месяцев 2018 года

- 28 ноября 2018, 17:13

- |

Посещаемость стрит-павильонов снижается, при этом идет рост в формате кафе. Работа по улучшению эффективности действующей стритфуд-сети привела к тому, что рентабельность павильонов стала более сбалансированной.

В целом компания демонстрирует финансовую стабильность:

- Выручка головной компании — ООО «Дядя Дёнер» — осталась на уровне 9 мес. 2017 года. Консолидированная выручка компаний группы выросла на 24% по сравнению с тремя кварталами 2017 г. за счет региональных филиалов.

- Запуск собственного производства способствовал снижению себестоимости стрит-павильонов. Маржинальная рентабельность выросла с 34 до 47%. Чистая прибыль эмитента за три квартала 2018 г. составила 23 млн руб.

- Финансовый долг ООО «Дядя Дёнер» вырос вследствие эмиссии облигаций на 60 млн рублей (RU000A0ZZ7R8). Однако эмитент способен обслуживать долг и погасить облигационный выпуск за счет текущей прибыли. Доля долга в выручке составляет 24%, отношение долга к EBIT — 2,67х.

- Все обязательства обеспечены активами. Ликвидные активы покрывают 30% задолженности.

- Привлеченные инвестиции «Дядя Дёнер» направил на приобретение производственного цеха, выкуп доли в компании-партнере, ребрендинг павильонов и финансирование сделки по покупке заведений на фуд-кортах. В 3 кв. 2018 г. компания прекратила работу в ТРЦ «Сан Сити», фуд-корт в котором из-за низкого спроса не окупал затраты на аренду и зарплату.

- В сентябре факторинговая компания «Лайф» подала иск к ООО «Стандарт Логистик Регионы» и ООО «Дядя Дёнер». Последнее лицо выступало поручителем по договору факторинга. Утверждается, что все обязательства по договору были исполнены, однако истец требует взыскать с ответчиков порядка 9 млн рублей. Судебное заседание по делу назначено на январь 2019 г.

( Читать дальше )

Куда потянут инвесторов «Силовые машины»?

- 01 октября 2018, 11:58

- |

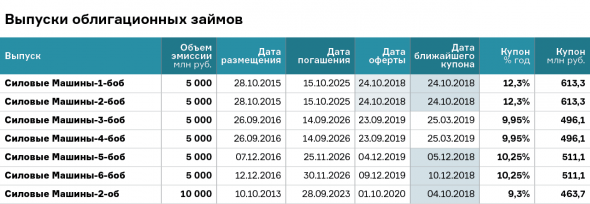

Облигации «Силовых машин» заметно упали в цене на фоне санкций Минфина США в отношении компании, которые уже привели к невозможности некоторым зарубежным клиентам оплатить выполненные холдингом заказы. До конца года эмитенту, помимо других обязательств, необходимо выплатить инвесторам около 13 млрд руб.

Мы задались вопросом, какова вероятность дефолта при текущем финансовом состоянии компании.

ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТЬ

Холдинг активно привлекает финансирование с целью модернизации и развития производства.

В обращении на бирже находится 7 облигационных выпусков «Силмаша» на сумму 40 млрд руб. Оферта по двум из них на 10 млрд руб. состоится уже в октябре. Также компания должна будет выплатить купоны в размере 1,7 млрд руб. в следующем месяце и 1 млрд руб. в декабре. Таким образом, до конца года только по облигационным займам компания должна погасить почти 13 млрд руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал