ФРс

Чиновник говорит! А ты не слушай!

- 07 июля 2023, 10:10

- |

Хотел обратить ваше внимание на заявления высокопоставленных чиновников в отношении любых экономических и финансовых вопросов. При этом, я хотел бы максимально объективно рассмотреть ситуацию, не разбрасываясь глупыми и бредовыми клише в стиле — они там все дураки и коррупционеры. Попробую сделать это в виде тезисов с краткими комментариями.

Первый и очевидный факт, что чиновник высокого уровня не может говорить правду, как она есть, даже если он её знает. И дело здесь не только в круговой поруке, которая характерна для автократических и диктаторских режимов, но и вполне оправдана в демократических. Обычно правда, которую не говорят, настолько опасна, что может вызвать панику или серьёзные волнения, а эти события намного опаснее даже самой плохой ситуации. Поэтому не договаривать и оставаться в режиме полуправды — это жизненная необходимость.

Второй факт. Многие рассуждения и мысли (кстати в этом случае не обязательно чиновников, но и всех остальных) опираются на те или иные представления и теории, к которым предрасположен или доверяет человек, их высказывающий.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 6 )

Тёмная лошадка грядущей коррекции на рынках

- 07 июля 2023, 03:48

- |

В этом лонгриде акцент на грядущий третий квартал 2023 года и потенциальную коррекцию широкого рынка.

Начну с того, что весомая часть нашего подхода основана на циклах, сезонности и ряду кросс-предпосылок, которые формируют нашу среднесрочную стратегию. Зайду чуток издалека и пробежимся по первому полугодию. Там наблюдалось с самого начала сильное бычье движение, которое мы также предвидели ввиду ряда факторов в декабре-январе:

Полный пост по ссылке — t.me/lineoffrus/548

Вкратце:

«Сейчас наблюдается редкое сочетание трёх бычьих индикаторов, что предполагает рост в 2023 году.

Эффект возникает, когда акции растут в течение трёх периодов:

• Период Санта-Клаус-Ралли (последние 5 торговых дней календарного года и первые 2 торговых дня нового года);

• Первые пять торговых дней января;

• Весь январь

Внимание: исторически за последние 73 года акции росли в 90% (!!!) случаев в таком году, где был триппл-килл из этих факторов. »

( Читать дальше )

Итоги протокола ФРС за июнь.

- 06 июля 2023, 08:16

- |

Итоги протокола ФРС за июнь.

ФРС продолжит повышать процентную ставку весь 2023 год.

Минимальное значение по ставке 5,75%, максимальное 6,25%.

Уровень ИПЦ остается высоким 0.4, ФРС необходимо снизить ее как минимум до отметки 0.3, а еще лучше уйти в зону 0.2.

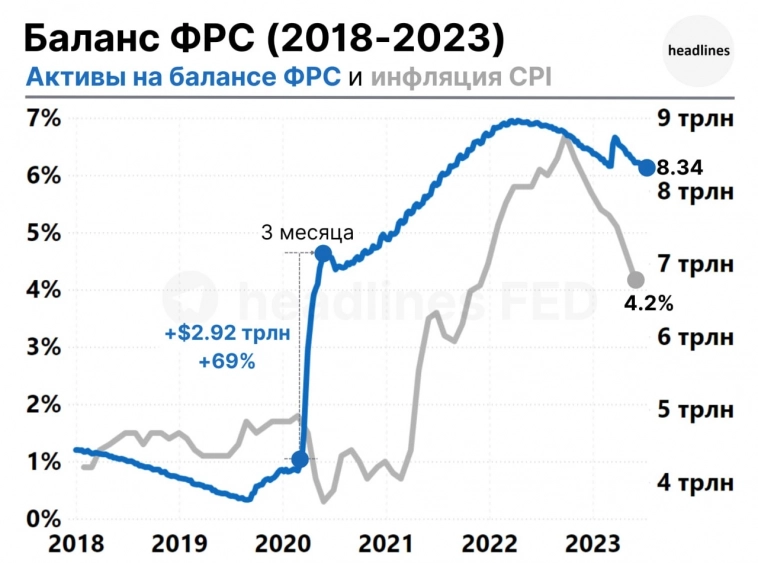

Баланс ФРС 2018-2023

- 04 июля 2023, 13:16

- |

headlines FED:

Во время начала пандемии, за 3 месяца с марта по июнь, ФРС увеличила сумму активов на своем балансе почти на $3 триллиона с $4.2 трлн. до $7.2. В процентном соотношении данный прирост составил около 70%.

За очень короткий промежуток времени ФРС накачала систему огромной ликвидностью, и это не могло не оказать влияние на рост инфляции. С временны́м лагом около года, когда мир начал отходить от последствий пандемии, рост цен начал набирать обороты и к середине 2022 достиг 40-летних максимумов. Вот уже более года ФРС пытается исправить свои действия путем повышения ставки и сокращения баланса, однако политика ужесточения не менее опасна для финансовой системы и может выявить в ней слабые места, как это произошло с региональными банками США весной 2023.

источник: headlines Fed

Пишем больше о финансовых рынках здесь:

t.me/headlines_for_traders

t.me/headlines_geo

headlines_quants

t.me/renat_vv

Вводная к открытию недели

- 03 июля 2023, 03:11

- |

Неделя предстоит насыщенная, но её начало должно быть спокойным из-за выходного в США во вторник с коротким днем до 20.00мск в понедельник.

При закрытых долговом и фондовом рынках на валютном рынке, как правило, узкий флэт, но при значимом внеплановом ФА-событии движение на валютном рынке может быть чрезмерным, ибо больше нечем хеджировать открытые позиции.

В понедельник следует обратить внимание на ISM промышленности США, сектор промышленности США находится в рецессии, дальнейшее падение окажет негативное влияние на сектор услуг.

Протокол ФРС в среду будет ястребиным, но все внимание рынков будет на обосновании прогнозов ФРС по росту экономики с ещё двумя повышениями ставок и каких-то порогов, которые могут отменить дальнейшее повышение ставок.

В четверг звездный состав статистики США, которая может привести к сильному движению и окажет влияние на интерпретацию нонфарма в пятницу, особое внимание на ISM услуг США, как по росту сектора, так и на компоненту цен, а также на вакансии JOLTs.

( Читать дальше )

ФРС уже не тот,или трагедия бакса продолжается...

- 30 июня 2023, 12:49

- |

ФРС обескуражила держателей гособлигаций США

Не все американские правительственные ценные бумаги «по настоящему надежны».

С неуклонным процессом ослабевания мощи американского доллара,

начавшимся с пару десятилетий назад,

будет снижаться и надежность американских долговых бумаг и обязательно придет день,

когда они перестанут быть самыми надежными в мире.

Опа-приплыли )

Самое забавное состоит в том,

что сомневаются в надежности гособлигаций США не в Китае или России,

а в… самой Америке.

Причем, сомневающиеся не какие-нибудь левацкие радикалы или ультраправые консерваторы, а сотрудники… американского Центробанка – Федеральной Резервной Системы (ФРС).

подробнее:

expert.ru/2023/06/29/gosobligatsii/

Безработных в США всё меньше. ФРС можно ещё 1-2 раза повысить ставку. Золото. Цели ФРС.

- 30 июня 2023, 06:25

- |

Число заявок на пособие по безработице в США неожиданно упало на 26 тыс

Данная статистика говорит о том, что можно поднимать ставку ФРС и не боясь за экономику так как идет восстановление рынка труда.

Падение золота также говорит об ожиданиях ужесточения ДКП США.Напоминаю: #ЦелиФРС по безработице до 4%, по инфляции 2% годовых.

С уважением,

Олег.

ФРС: Все 23 тестируемых банка США прошли ежегодно проводимый банковский стресс-тест

- 29 июня 2023, 14:37

- |

Совет управляющих Федеральной резервной системы публикует результаты ежегодного банковского стресс-теста, который демонстрирует, что крупные банки имеют хорошие возможности для того, чтобы пережить серьезную рецессию и продолжать кредитовать домохозяйства и предприятия даже во время серьезной рецессии.

For release at 4:30 p.m. EDT

Совет управляющих Федеральной резервной системы в среду опубликовал результаты своего ежегодного банковского стресс-теста, который демонстрирует, что крупные банки имеют хорошие возможности для того, чтобы пережить серьезную рецессию и продолжать кредитовать домохозяйства и предприятия даже во время серьезной рецессии.

«Сегодняшние результаты подтверждают, что банковская система остается сильной и устойчивой», — сказал вице-председатель по надзору Майкл С. Барр. «В то же время этот стресс-тест является лишь одним из способов измерения этой силы. Мы должны сохранять скромность в отношении того, как могут возникать риски, и продолжать нашу работу по обеспечению устойчивости банков к целому ряду экономических сценариев, рыночных потрясений и других стрессов».

( Читать дальше )

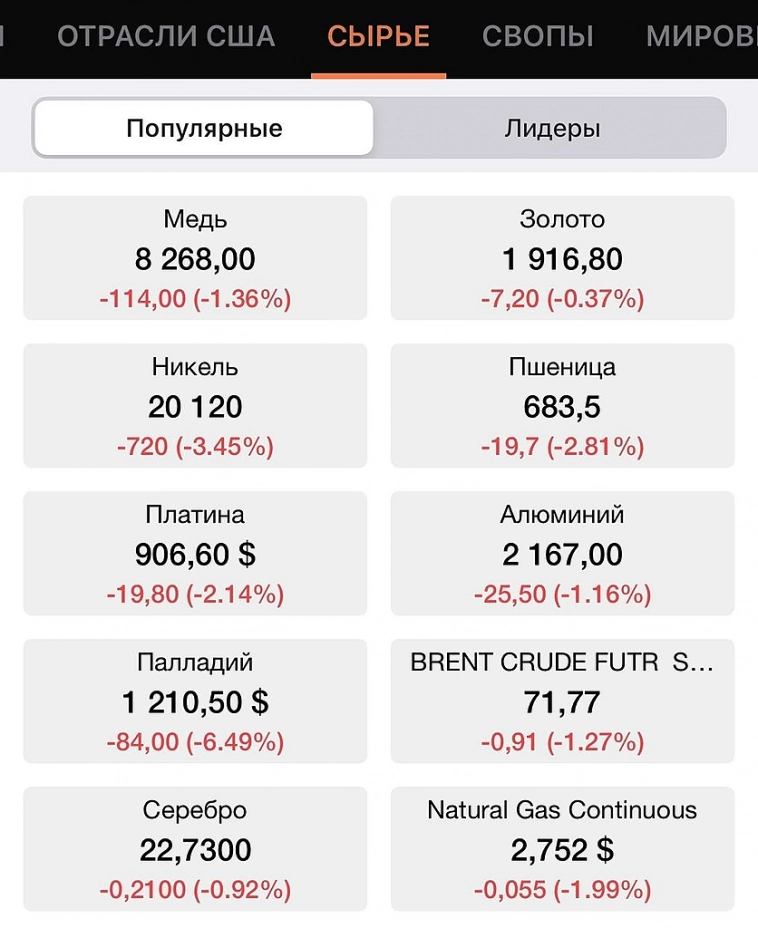

Ставка бьет по рынку сырья 🤯

- 28 июня 2023, 19:33

- |

Глава ЦБ Англии заявил, что данные показали явные признаки сохранения устойчивой инфляции

А Лагард заявила, что пауза с повышением ставки сейчас не рассматривается ⚡️ и если ничего особо не изменится, ЕЦБ, повысит ставку в июле.

Тем самым подобные высказывания 🎙️ обвалили сырье, только вот ровно на трендовые линии поддержки и мощнейшие уровни 📈

Самым интересным смотришься Палладий 🤫 который взяли в рамках закрытого VIP канала

🐳- бакс взлетит

🔥- закупаю драг.металлы

👍- я хз че делать

Что из сырья покупаете❓

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал