Копипаст

Копипаст | Как ФРС замедляет Инфляцию с помощью Рынка Труда.

- 29 июня 2023, 16:19

- |

Перевод документа статьи Employ America.

Больше переводов в моём телеграмм-канале

t.me/holyfinance

______________________________

Общепринятая точка зрения гласит, что повышение ставок замедляет инфляцию так долго, чтобы трудно было найти прямые объяснения того, как именно одно превращается в другое.

Сегодня все должны быть на одной волне относительно того, как именно политика ФРС, в частности, может замедлить инфляцию.

Теперь, когда показатели инфляции оставались высокими в течение нескольких месяцев, комментаторы и политики начали более громко призывать ФРС принять меры по борьбе с ростом цен. Инфляция может быть вызвана широким спектром факторов, но независимо от их причины реакция ФРС на инфляцию проявляется в ее воздействии на финансовые условия. В сегодняшнем обсуждении политики стоит убедиться, что все согласны с основным путем, с помощью которого политика ФРС замедляет инфляцию. То, что повышение ставок связано со снижением инфляции, было общепринятым мнением так долго, что трудно найти прямые объяснения того, как именно одно превращается в другое.

Требования к ФРС реагировать на инфляцию, по понятным причинам, связаны с уникальной свободой усмотрения ФРС в проведении политики. Однако тот факт, что у ФРС есть свобода действий, не отвечает на основные вопросы о том, как работает политика ФРС. Пока у нас на руках не будет этих ответов, мы не сможем согласовать компромиссы между установленными ФРС целями в области занятости и инфляции. Как бы ни хотелось некоторым комментаторам, чтобы ФРС могла влиять на экономику независимо от рынка труда, факты свидетельствуют о том, что большая часть способности ФРС влиять на результаты инфляции проистекает из ее способности замедлять рост занятости или заработной платы.

В статьях «Экономика 101», объясняющих инфляцию как прямой результат увеличения денежной массы, игнорируется то, что активно контролирует ФРС — уровень краткосрочных процентных ставок, — чтобы сосредоточиться на переменных, которые ФРС не контролирует. Уточненные академические истории, объясняющие инфляцию через изменение ожиданий, остаются эмпирически недооцененными или не поддающимися проверке постфактум. Мы не можем увидеть или измерить «ожидания», которые описывают модели, и все же они каким-то образом являются решающим фактором, несмотря ни на что. Даже если мы предположим, что домохозяйства и предприятия верны в своих прогнозных инфляционных ожиданиях, эти теории редко объясняют, почему будущая инфляция, которую домохозяйства и предприятия прогнозируют, возникает в первую очередь. Когда экономические агенты основывают свои инфляционные ожидания на том, что делает (или не делает) ФРС, чего именно они ожидают от ФРС в конечном итоге? Анализ как внутри ФРС, так и за ее пределами признал, что центральному банку не хватает рабочей модели инфляции и что показатели инфляции могут определяться факторами, в значительной степени не зависящими от влияния ФРС на деловой цикл.

Исследование полного набора причинно-следственных механизмов, лежащих в основе сегодняшних высоких показателей инфляции, является стоящей задачей, но выходит за рамки этой статьи. Наша цель — объяснить центральный экономический механизм превращения повышения процентных ставок в снижение инфляции потребительских цен при нынешней экономической структуре Соединенных Штатов. Естественно, существуют десятки, если не сотни других причинно-следственных связей, которые работают в самых разных временных рамках и работают по-разному в разных странах. То, что мы заинтересованы объяснить сегодня, — это наиболее важный причинно-следственный механизм, с помощью которого изменения процентных ставок влияют на краткосрочную и среднесрочную инфляцию. Изучение этого конкретного вопроса требует, чтобы мы отодвинули на задний план широкий спектр интересной динамики, чтобы должным образом прояснить наиболее заметный причинно-следственный механизм, лежащий в основе сегодняшних дискуссий о денежно-кредитной политике.

Как люди думают, Откуда берется Инфляция?

Изречение Милтона Фридмана о том, что “инфляция всегда и везде является денежным феноменом”, долгое время приводило в замешательство случайных наблюдателей за экономикой. Идея “слишком много денег в совокупности со слишком малым количеством товаров” кажется ясной и интуитивно понятной по сравнению с двусмысленными и расплывчатыми путями, по которым динамика конкретной фирмы и сектора приводит к увеличению измеряемой инфляции.

Аргумент о том, что всю инфляцию можно было бы предотвратить, если бы только ФРС была достаточно привержена повышению процентных ставок — промежуточное звено между этими содержательными высказываниями — верен для Соединенных Штатов, но неинформативным образом. Существует множество условий, которые должны появиться для возникновения инфляции, но было бы нелепо выбирать каждое условие в качестве истинной «причины» инфляции. Тот же стиль аргументации работает, если мы хотим заявить — смехотворно — что избыточные выбросы парниковых газов являются «всегда и везде денежным феноменом», поскольку в пределах возможностей ФРС вызвать рецессию, которая попутно сокращает выбросы. Тот факт, что данная динамика чувствительна к денежно-кредитным условиям, не делает “всегда и везде денежный феномен” лучшим описанием.

Вместо того чтобы контролировать денежную массу, ФРС — как и все современные центральные банки — влияет на жесткость или ослабление финансовых условий, устанавливая уровень краткосрочных процентных ставок. Даже такие программы, как количественное смягчение, когда ФРС покупает казначейские облигации США, практически бессмысленны для макроэкономических результатов, за исключением сигналов, которые они посылают о будущем направлении политики процентных ставок. «Денежная масса», которую фактически контролируют ФРС и другие центральные банки — расчетные балансы — не охватывает тот вид денег, которые домохозяйства и фирмы используют в экономике каждый день. Вместо этого они представляют собой ограниченное количество, используемое для расчетов по операциям между различными банками, и имеют значение лишь в той мере, в какой они являются инструментом для калибровки контроля над краткосрочными процентными ставками.

Истории о “денежной массе” плохо объясняют траекторию инфляции, но истории об “инфляционных ожиданиях”, используемые большинством ученых, немногим лучше. Идентифицируемых доказательств катастрофически не хватает. Как Престон Муи и Джереми Радд из ФРС написали гораздо более подробно, измерения «инфляционных ожиданий» быстро становятся эмпирически бессмысленными, когда они подпадают даже под самые мягкие пороговые значения идентификации. Как эмпирические явления, «инфляционные ожидания» действительно могут быть учтены только тогда, когда они рассматриваются как недостаточно идентифицированные эмпирические явления, относящиеся к автокорреляции, эффектам, фиксированным во времени, или другой остаточной динамике, которую кривая Филлипса предсказуемо не объясняет.

Существует много способов объяснить автокорреляцию и особенности, наблюдаемые в данных по инфляции, но без надлежащей идентификации, «инфляционные ожидания» — это предварительный ярлык, а не серьезное причинно-следственное описание. Фактически, доминирование «инфляционных ожиданий» в качестве причинно-следственной связи с реализованной инфляцией, возможно, в большей степени обусловлено неудачами кривой Филлипса. Убедительных доказательств того, что домохозяйства и фирмы основывают свои ожидания относительно изменений цен — и, следовательно, поведения при установлении цен — на относительном доверии к центральным банкам, поразительно мало.

Но даже если мы предположим, что какая-то версия истории об “инфляционных ожиданиях” верна, эти истории по-прежнему основаны на том, что у ФРС есть гибкий механизм снижения потребительского спроса домохозяйств. Должно быть какое—то место, где между денежно—кредитной политикой и реальной экономикой возникает разрыв, который механизм «ожиданий» — рассматриваемый в его лучшем свете — усиливает или опережает. В противном случае инфляционные ожидания — не более чем уловка разума джедая.

Если эти истории не могут объяснить, как именно повышение ставок тормозит динамику, которую ожидают экономические агенты, полезность ожиданий как концепции серьезно снижается. В конечном счете, влияние ФРС на потребительский спрос домохозяйств должно основываться на более конкретном наборе причинно-следственных механизмов.

Каких Дезинфляционных Механизмов Ожидают Экономические агенты?

Независимо от того, как они предпочитают объяснять инфляцию, политики и комментаторы часто предполагают, что способность ФРС замедлять инфляцию обусловлена ее способностью замедлять кредитование домохозяйств или сокращать благосостояние домохозяйств за счет снижения цен на активы. Каждый из этих причинно-следственных механизмов обеспечивает очевидное объяснение того, как ястребиная политика ФРС может ограничить потребительский спрос, подкрепленное достаточно обширной литературой с тщательными доказательствами. В отличие от инфляционных ожиданий, эти механизмы и их незначительное влияние на потребление и результаты инфляции более заметны. Однако ни кредитные потоки, ни цены на активы, по-видимому, не имеют ничего общего с наиболее чувствительными к цикличности компонентами инфляции. Ни кредитные потоки, ни цены на активы не справляются с объяснением набора инфляционных тенденций, которые чувствительны к процессам делового цикла — процессам, на которые, по мнению большинства, ФРС может влиять через финансовые условия.

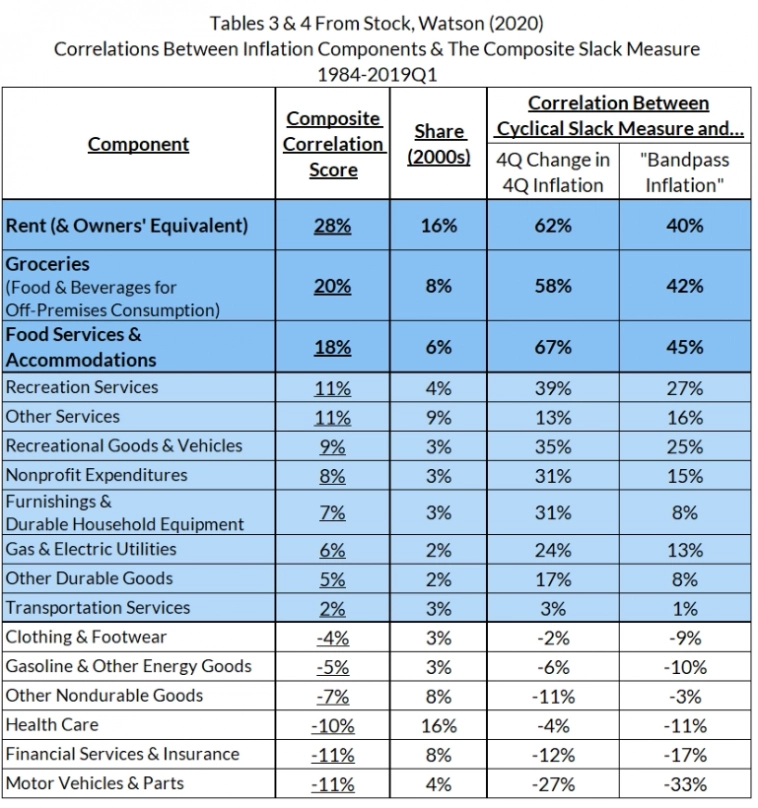

Если бы мы хотели выяснить, на какие компоненты инфляции политика ФРС оказывает наибольшее влияние, нам следует выделить подмножество данных по инфляции, которые надежно отслеживают циклические финансовые условия. К счастью, статья Stock & Watson за 2020 год “Слабая и циклически чувствительная инфляция” во многом раскрывает, какие компоненты действительно выполняют работу за ФРС. Значительная доля общих компонентов, составляющих совокупные индексы цен, ненадежно изменяется в соответствии с деловым циклом. Их статья также показывает, что наиболее достоверные компоненты циклической инфляции — это не те, которые соответствуют общепринятому мнению о том, как ФРС может влиять на инфляцию. Хотя степень цикличности каждого компонента может варьироваться во времени, расхождение между циклическими и ациклическими компонентами является существенным. Если денежно-кредитная политика собирается оставаться де-факто первым средством реагирования на инфляцию, мы должны понимать, с какими видами инфляции можно надежно бороться с помощью денежно-кредитной политики.

После корректировки как на вес в PCE, так и на циклическую корреляцию выделяются две основные категории: арендная плата (включая эквивалентную арендную плату владельцев) и продукты питания (включая «еду на дом» и услуги общественного питания).

Индекс потребительских цен на аренду жилья имеет сильную и долговременную, хотя и с запаздыванием, связь с ростом номинальных трудовых доходов и бизнес-циклом в целом. Однако «аренда» — это относительно уникальная потребительская ценовая категория. Инвестиции в фактическое строительство домов — исключаются из инфляции потребительских цен. То, что потребляют потребители – и что отражается в инфляции потребительских цен – это «жилищные услуги», которые предоставляются либо арендодателем, либо самим домовладельцем. Поскольку никто не отслеживает арендную плату, которую домовладельцы неявно платят сами, BLS извлекает как фактические данные об арендной плате, так и данные о вмененной арендной плате владельца из базы данных об аренде жилья. Если бы динамика потока ипотечных кредитов была доминирующим каналом, инфляция арендной платы должна была бы быть антициклической, поскольку предложение арендной платы зависит от потока ипотечных кредитов, в то время как спрос на аренду — нет. Влияние спроса на циклическую инфляцию — и на инфляцию арендной платы — проистекает из иного источника финансирования, чем кредит. Учитывая, как обычно финансируются арендные платежи, рост трудовых доходов является более важным компонентом циклической инфляции, чувствительной к спросу.

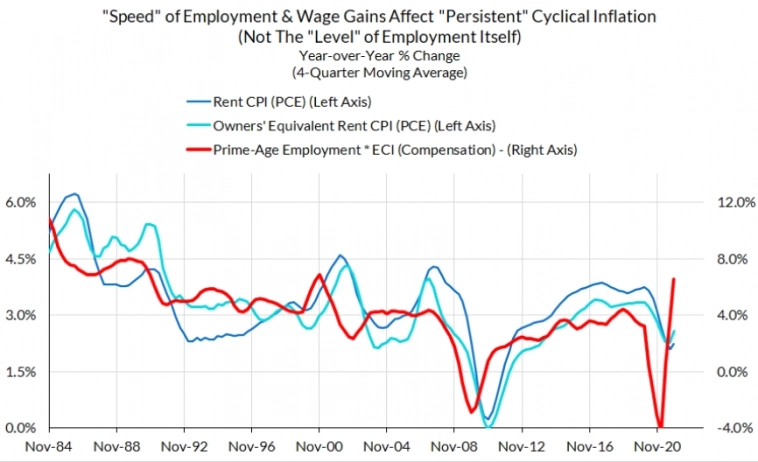

«Скорость» занятости и прирост заработной платы влияют на «постоянную» циклическую инфляцию

«Скорость» занятости и прирост заработной платы влияют на «постоянную» циклическую инфляцию

( Не сам уровень занятости )

Даже такие секторы, как автомобилестроение, которые 1) должны быть чувствительны к процентным ставкам в первую очередь со стороны спроса и 2) по сути своей цикличны с точки зрения номинальных и единичных продаж, не демонстрируют сильно циклических моделей ценообразования. Конечно, доведенное до крайности повышение ставок может привести к обвалу балансов домохозяйств из-за роста просрочек и дефолтов, и все это при одновременном высвобождении некоторого остаточного предложения транспортных средств за счет изъятия имущества. Но в отсутствие таких экстремальных мер, снижающих благосостояние, влияние ФРС здесь существенно преувеличено.

То, что арендная плата и, в меньшей степени, продукты питания являются важными циклическими факторами измеряемой инфляции, имеет три тонких, но важных следствия в контексте других фактов, касающихся этих сегментов потребления:

- Распределение доходов и влияние на благосостояние

Согласно исследованию потребительских расходов, арендная плата и продукты питания составляют большую долю потребления для тех, кто относится к 10% с самым низким уровнем дохода. Те, кто находится на нижней ступени распределения доходов, обычно не имеют доступа к крупным ликвидным источникам богатства или кредита, и уж точно не к тому виду богатства или кредита, который связан с глубокими рынками капитала, на которые ФРС оказывает самое непосредственное влияние. Политика ФРС, направленная на влияние на инфляцию путем изменения значений цен на активы, в основном должна проходить мимо них. - Кредит влияет на предложение арендной платы… Так почему же спрос на арендную плату чувствителен? Ставки по ипотечным кредитам берут на себя большую ответственность почти в каждом отчете о том, как ФРС влияет на экономику. Однако в данном конкретном контексте более мягкие условия ипотечного кредитования должны фактически снизить инфляцию арендной платы на марже. Предложение арендуемого жилья обычно зависит от многосемейных ипотечных кредитов, в то время как домохозяйства, как правило, не платят арендную плату, используя (чувствительный к ФРС) кредит. В контексте аренды канал ставок по ипотечным кредитам должен влиять на инвестиции в основной капитал и структуру потребления домовладельцев, а не арендаторов. Тот факт, что арендная плата все еще так чувствительна к деловому циклу со стороны спроса, предполагает, что влияние ФРС на кредитные потоки домохозяйств, вероятно, не является хорошим объяснением того, как ФРС влияет на инфляцию.

- Слон в комнате: Домохозяйства с трудовым доходом обычно используют трудовой доход для оплаты как арендной платы, так и продуктов питания. Учитывая, что анализ Стокса-Уотсона свидетельствует о том, что ФРС может повлиять на спрос на продукты питания и цены на аренду жилья, самый простой способ связать эту историю воедино — через рынок труда. Поскольку ФРС снижает давление на эти чувствительные к цикличности компоненты инфляции, она делает это путем ограничения доступа домохозяйств к трудовому доходу. Это может означать более низкие темпы роста числа рабочих мест или более низкие темпы роста заработной платы, но в любом случае результат один и тот же: снижение совокупной инфляции за счет снижения совокупных зарплат.

Этих фактов должно быть достаточно, чтобы заставить задуматься о том, насколько сильно ФРС действительно влияет на инфляцию, и о том, какие издержки она налагает на рынки труда — и особенно на работников с самым низким доходом — осуществляя это влияние.

Как Фрс на самом Деле замедляет Инфляцию?

Тот факт, что арендная плата и продукты питания являются наиболее заметными компонентами циклической инфляции, предполагает, что влияние ФРС на краткосрочную динамику инфляции основано на ее способности влиять на рынок труда. Чтобы понять основной механизм, с помощью которого ФРС влияет на инфляцию, мы обязательно должны понимать, как ФРС влияет на рынок труда.

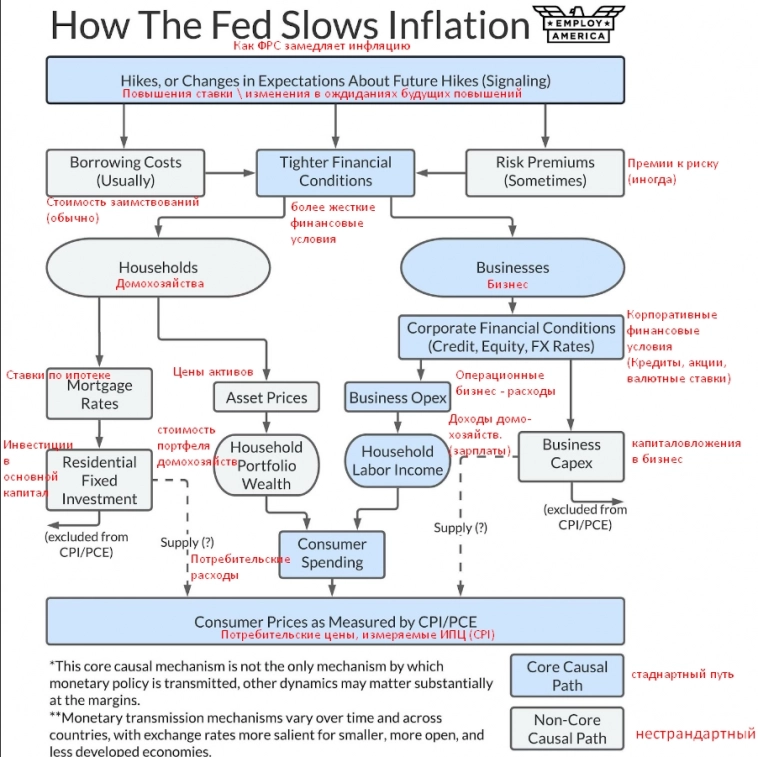

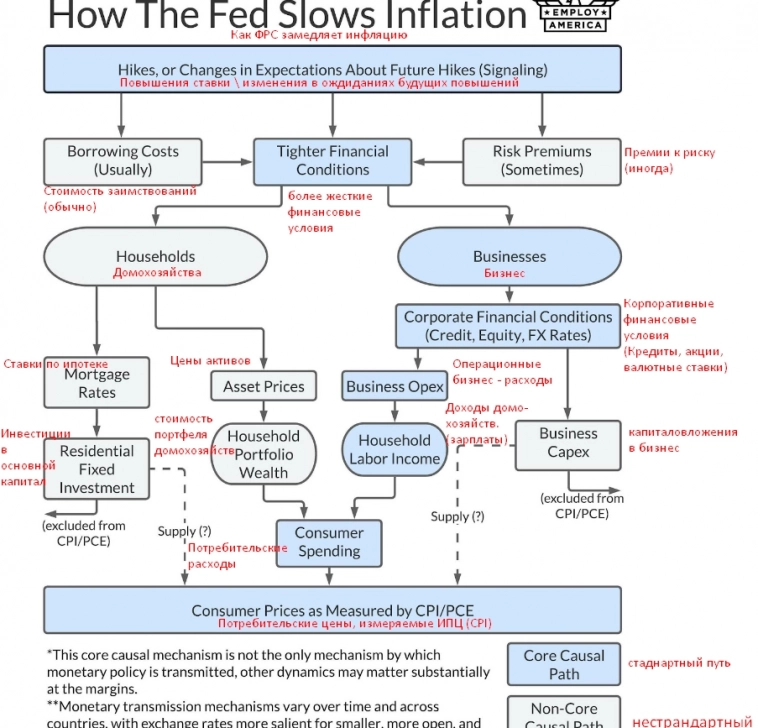

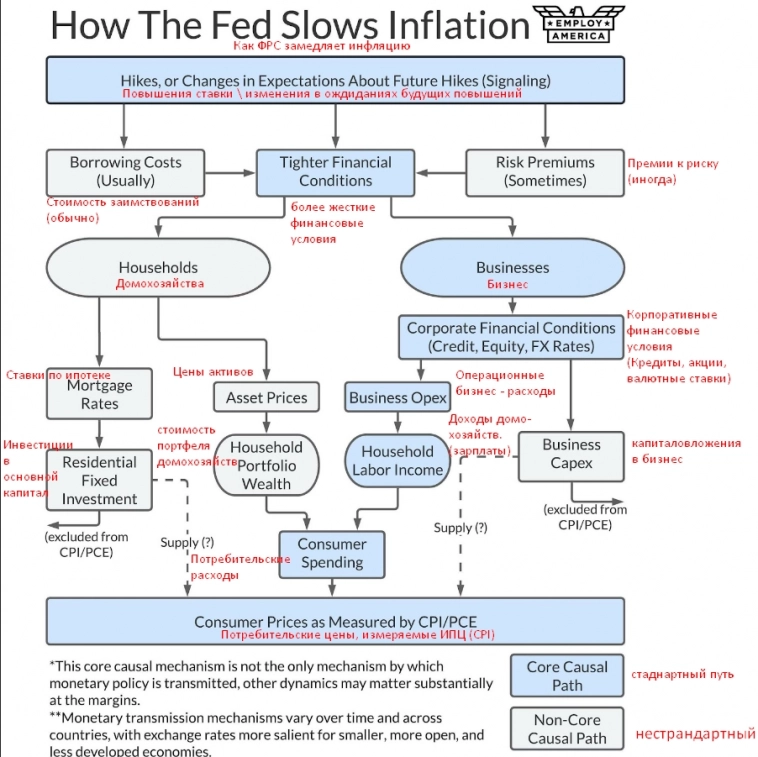

Приведенная выше диаграмма выделяет, в рамках более широкого набора потенциальных механизмов, основной причинно-следственный механизм, с помощью которого политика ФРС, вероятно, влияет на инфляцию. Интересующий нас сегодня путь выделен синим цветом, в то время как некоторые часто упоминаемые, но менее важные пути выделены серым.

Как показано на диаграмме, основной причинно-следственный механизм ведет от повышения ставок к ужесточению финансовых условий, к снижению расходов бизнеса на рабочую силу, что снижает совокупный доход домохозяйства. Это снижает потребительские расходы и тем самым снижает ценовое давление со стороны спроса. Естественно, каждый шаг имеет свои собственные сложности и компенсирующие силы, слишком многочисленные, чтобы описывать их здесь.

Цель этой диаграммы — показать наиболее сильную, вероятную и прямую причинно-следственную связь между повышением процентных ставок и снижением инфляции с помощью показателей, основанных на ИПЦ или PCE. Чтобы ФРС могла повлиять на инфляцию, она, вероятно, должна повлиять на спрос домохозяйств с помощью механизма, который замедляет рынок труда. Как следствие, если фирмы сокращают свои операционные бюджеты и заработную плату в ответ на последствия ужесточения финансовых условий, они также с большей вероятностью сократят свои капитальные бюджеты по той же причине.

Интересно, что ФРС даже не нужно повышать ставки, чтобы ужесточить финансовые условия. Все, что ему нужно сделать, это дать сигнал участникам рынка о том, что политика будет более жесткой, чем они ожидали, и финансовые условия скорректируются. Такого рода ожидания и последствия могут быть сложными для понимания; к счастью, недавняя история дает нам несколько примеров. В начале 2016 года ФРС была вынуждена понизить свои прогнозы по повышению ставок, чтобы помочь стабилизировать паникующие кредитные рынки на фоне замедления экономического роста. В конце 2018 года наблюдалась аналогичная динамика, когда угроза продолжения повышения ставок ФРС на фоне зарождающегося замедления роста вызвала опасения, что экономика столкнется с рецессией. В обоих случаях впоследствии материализовалось более заметное замедление экономики и рынка труда, а стабилизация настроений на риск потребовала изменения траектории политики ФРС.

Первый шаг в нашей блок-схеме показывает, что повышение ставок приводит как к увеличению стоимости заимствований, так и к увеличению премий за риск, что приводит к ужесточению условий на финансовых рынках по всем направлениям. Базовая теория ценообразования активов говорит нам, что текущая цена данного актива обычно выражается как текущая дисконтированная стоимость денежных потоков, которые он будет генерировать. Более высокая безрисковая ставка — фактически учетная ставка ФРС — должна подразумевать, при прочих равных условиях, более высокие ставки дисконтирования для всех активов и, следовательно, более низкую приведенную стоимость.

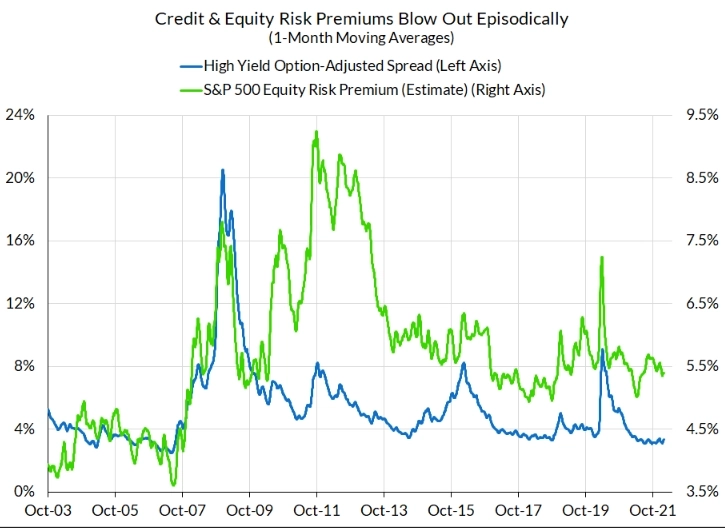

Изменения в процентных ставках также могут изменить общую склонность рынка к риску нелинейным и изменяющимся во времени образом. Ужесточая или ослабляя финансовые условия, ФРС сообщает о диапазоне результатов экономического роста, с которыми она готова мириться; премии за риск на различных финансовых рынках и между ними соответственно корректируются. Кредитные спреды и премии за риск акционерного капитала не всегда уменьшаются с каждым повышением ставок, но иногда их повышение может вызвать опасения замедления экономического роста или ошибки в политике, связанной с рецессией. Если это произойдет, эти опасения будут учтены в премиях за риск, что приведет к изменению цен на активы и сделает инвестиции и финансирование более дорогостоящими для фирм.

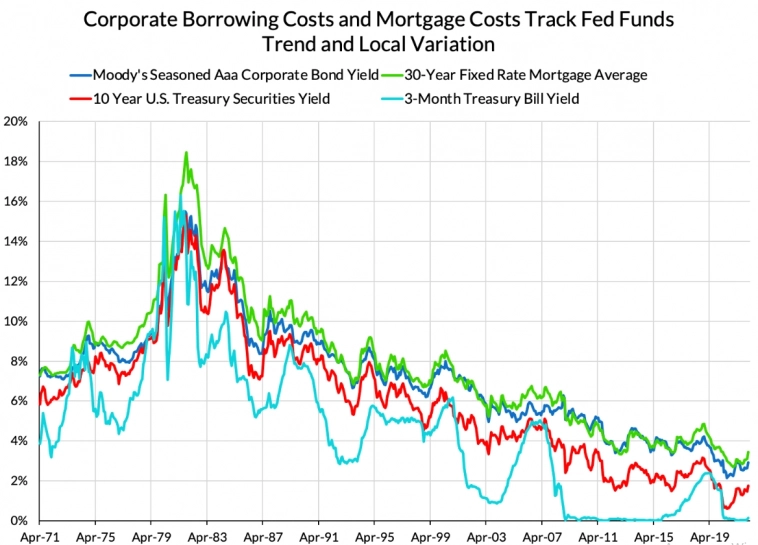

Мы можем довольно четко видеть это в данных. Как стоимость корпоративных заимствований, так и ставки по ипотечным кредитам чувствительны к безрисковым ставкам и их ожиданиям. Чувствительность не равна 1:1, но способность ФРС влиять на стоимость заимствований в частном секторе не должна вызывать особых споров. С другой стороны, кредитные спреды и премии за риск, как правило, отражают страх и панику более эпизодически.

Затраты по корпоративным займам и ипотечным кредитам отслеживают тенденцию фондов ФРС и местные колебания

Затраты по корпоративным займам и ипотечным кредитам отслеживают тенденцию фондов ФРС и местные колебания

премии за кредитный риск и акции снижаются эпизодически

премии за кредитный риск и акции снижаются эпизодически

Наиболее важное влияние изменения цен на активы и условий финансирования оказывают на расходное поведение фирм. Однако, учитывая количество действующих лиц, обладающих свободой воли, и количество причинно-следственных связей, может быть трудно идентифицировать эту динамику с высокой точностью. ФРС вряд ли является единственным или основным фактором, влияющим на поведение в области расходов, и влияние ФРС не является надежно постоянным с течением времени. Тем не менее, более низкие затраты на финансирование и более высокие цены на активы, как правило, способствуют увеличению расходов бизнеса, будь то на капитал или операции, включая рабочую силу. Более высокие затраты на финансирование и более низкие цены на активы обычно побуждают предприятия сокращать капитальные и операционные бюджеты. Эти каналы работают даже без необходимости предприятиям брать дополнительные кредиты по недавно изменившимся процентным ставкам: выдача кредитов и расходы бизнеса почти никогда не происходят одновременно, а опережения и задержки между ними редко бывают последовательными или надежными. Финансовые условия отражают склонность к риску и предпочтение ликвидности и влияют на нее.

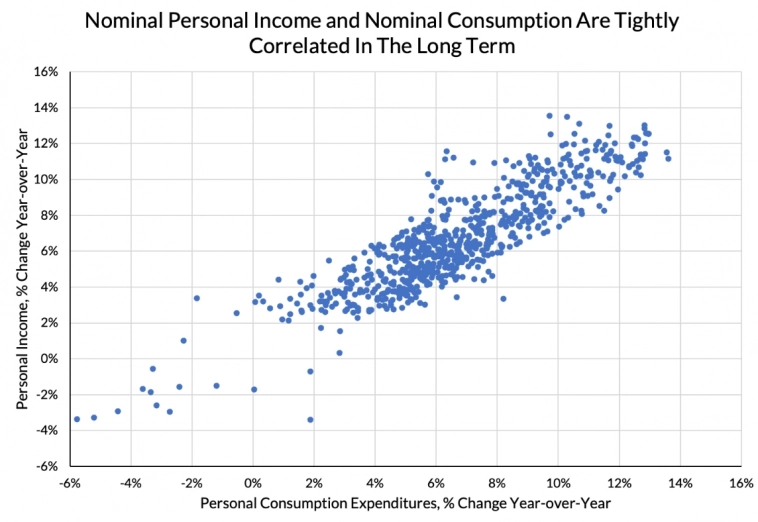

Когда предприятия тратят больше на рабочую силу, домохозяйства получают больше дохода от работы, будь то за счет увеличения числа рабочих мест или повышения заработной платы. Хотя доходы и потребление движутся не совсем синхронно, существует четкая корреляция между темпами роста номинального дохода и номинального потребления.

четкая корреляция между темпами роста номинального дохода и номинального потребления на длинной дистанции

четкая корреляция между темпами роста номинального дохода и номинального потребления на длинной дистанции

В долгосрочной перспективе влияние этой взаимосвязи между занятостью и инфляцией неоднозначно, но в краткосрочной перспективе существует четкий путь от занятости к инфляции. Долгосрочная, более высокая занятость означает больший потенциал для производства товаров и услуг и, следовательно, лучшую способность удовлетворять возросший потребительский спрос. Однако в краткосрочной перспективе — когда экономика создает новые рабочие места — доходы домохозяйств и спрос домохозяйств увеличиваются гораздо быстрее, чем новые мощности. Недавно нанятый работник обычно не работает над устранением наиболее острых производственных проблем экономики, но он определенно тратит надежный процент своей заработной платы на ограниченный набор товаров, которые экономика уже производит. До тех пор, пока эти узкие места не будут устранены, увеличение спроса за счет увеличения занятости вполне может способствовать краткосрочной инфляции.

Если ФРС стремится контролировать инфляцию в краткосрочной перспективе, лучшее причинно-следственное объяснение того, как она на самом деле это делает, — это делает менее привлекательными для бизнеса расходы на рабочую силу. Неплохой выигрыш, если вдуматься!

Проблема с этим подходом заключается в том, что, хотя он может снизить инфляцию в ближайшей перспективе, он делает это за счет долгосрочных выгод, связанных с инвестициями и занятостью, особенно если вы предполагаете, что эти результаты в некоторой степени зависят от всей цепочки изменений. В наиболее очевидном случае более высокие затраты на финансирование замедлят строительную активность, включая, например, незначительное предложение новой аренды, что может помочь снизить инфляцию в сфере жилищных услуг в среднесрочной перспективе. В крайнем случае рецессии, ФРС может принять решение вызвать достаточно серьезную потерю рабочих мест, чтобы шок спроса домашних хозяйств преодолел негативное влияние более высоких ставок по ипотечным кредитам на предложение аренды, но это не похоже на подход к политике, направленный на максимизацию благосостояния. Более высокие затраты на финансирование, в конечном счете, ограничивают готовность предприятий увеличивать капитальные затраты и расширять производственные мощности. Затраты на финансирование инвентаризации также не являются тривиальными; если стоимость финансирования запасов возрастает, по своей сути существует большая склонность перекладывать эти расходы на потребителей или проводить инвентаризацию настолько жестко, что уязвимость цепочки поставок может сохраняться.

ВыводВ той мере, в какой ФРС может влиять на краткосрочные показатели инфляции, она делает это через каналы финансовых условий, которые охлаждают рынок труда, и, вероятно, за счет инвестиций бизнеса в новые мощности. Это гораздо более пагубный механизм по своему воздействию на экономику в целом, чем можно было бы предположить по “изменению инфляционных ожиданий” или “стимулирующему эффекту обогащения”. Вопреки распространенному мнению, институциональная архитектура Соединенных Штатов не располагает прямым дискреционным инструментом для подавления спроса домохозяйств на потребительские товары и услуги, хотя такой инструмент, безусловно, можно себе представить.

Серьезное отношение к экономической политике требует от нас понимания фактической причинно-следственной связи, посредством которой денежно-кредитная политика вступает в силу, а не просто желания заставить себя поверить, что все происходит по самым безвредным и обезболивающим каналам. Процентные ставки — это тупой инструмент, применение которого часто приводит к серьезным побочным эффектам, когда игнорируются более непосредственные последствия повышения ставок, а именно динамика рынка труда. ФРС обычно приписывают слишком много заслуг за ее способность напрямую корректировать инфляционные результаты. То, что ФРС должна бороться с инфляцией с помощью имеющихся у нее механизмов, не является оправданием для того, чтобы закрывать глаза на то, как эти механизмы работают.

теги блога HolyFinance

- ABNB

- Berkshire Hathaway

- bitcoin

- bk

- BofA

- btc

- ChatGPT

- Credit Suisse

- DeFi

- DXY

- EM

- ETF

- FX

- Goldman sachs

- J.P. Morgan

- jpy

- M&A

- Morgan Stanley

- MSFT

- MUFG

- S&P500

- SEC

- Signature Bank

- Societe Generale

- svb

- usd

- USDT

- UST

- value

- ZIRP

- азия

- акции

- акции США

- анализ

- Артур Хейс

- банк

- банки

- баффет

- биткоин

- денежно-кредитная политика

- доллар

- доллар рубль

- доходность

- золото

- инвестиции

- инфляция

- искусственный интеллект

- исследование

- Китай

- корреляции

- кривая доходности

- кризис

- криптовалюта

- Криптовалюты

- ликвидность

- макро

- макроэкономика

- мировая экономика

- Нефть

- облигации

- обман

- опционы

- перевод

- политика

- портфель

- правила

- премия за риск

- прогноз

- прогнозирование

- развивающиеся рынки

- регулирование

- рецензия на книгу

- рецессия

- рецессия сша

- риск

- Россия

- рынок США

- рынок труда

- санкции

- санкции возможные последствия

- ставка по федеральным фондам

- стоимостное инвестирование

- стоимость

- сша

- Талеб Нассим

- теория

- трейдинг

- Уоррен Баффет

- факторы

- финансовая система

- финансы

- Фишер

- форекс

- ФРС

- ФРС США

- Харви

- хедж-фонд

- ЦБ

- экономика

- экономика США

Александр Сережкин, Если Вы думаете, что разбираетесь в механизме воздействия ФРС через рынок труда на инфляцию лучше, чем авторы Employ America (то есть все эти люди — www.employamerica.org/about/) — пожалуйста, укажите, где ошибки в их статье и как всё есть на самом деле.

Иначе я не понимаю смысла комментария — сказать, что куча PhD, которые всю жизнь работают в этом секторе ошибаются, но не дать никакой конкретики..?

Я не говорю, что Вы 100% не правы и нельзя спорить с «авторитетами» — можно, конечно. Только расскажите, пожалуйста, как оно есть-то?

Может нарисовали запутанную схему?

Типичная статья для «цитирования» PhD-ов и повышения их рейтинга.

Александр Сережкин, так вроде бы не было речи о том, что что-то новое открыли.

Это же статья, в которой людям просто понятно стараются рассказать об уже существующих механизмах, а не исследование с научной новизной. А Вы пишете про то, что «Авторы не разбираются и путают читателей». Только эта фраза меня и смутила, потому что лично я не увидел никакой путаницы или подмены фактов и хотел разобраться конкретно с этим Вашим высказыванием.