ФИнам

Обзор долгового рынка за неделю (ФГ "ФИНАМ"). Первичный рынок остается активным

- 04 октября 2021, 12:17

- |

Обзор российского рынка

Доходности UST, достигшие максимумов июня, давят на суверенные кривые развивающихся стран, причем Россия не остается в стороне – суверенная кривая нарастила в доходности по итогам недели солидные 10 б. п.

Первичный рынок остается довольно активным. МКБ разместил бессрочные субординированные евробонды на $350 млн под 7,625% годовых. «Полюс» объявил о выкупе выпусков с погашением в 2022, 2023 и 2024 гг. на общую сумму до $500 млн, причем для финансирования выкупа может быть размещен 7-летний долларовый выпуск. РЖД доразместили бессрочные евробонды на 200 млн швейцарских франков.

Оживившийся к концу квартала рост доходностей UST инициировал переписывание ценников вниз на глобальном рынке еврооблигаций. Кредитные спреды узки, и риск дальнейшей понижательной переоценки остается актуальным, учитывая текущий вектор нормализации монетарной политики ФРС.

Recommendation list (российский риск)

Ниже приведены наиболее интересные, на наш взгляд, текущие идеи в российском сегменте еврооблигаций с точки зрения сочетания риска и доходности.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Обзор рынка акций за неделю (ФГ "ФИНАМ"). Феномен «сентябрьского эффекта»: худший для рынков месяц завершился

- 04 октября 2021, 12:16

- |

Большинство мировых индексов завершили последнюю неделю сентября на отрицательной территории, вновь подтвердив аномалию «сентябрьского эффекта». Месяц действительно оказался непростым для инвесторов: регуляторы всерьез заговорили об ужесточении денежно-кредитной политики, китайский девелопер Evergrande стал ближе к дефолту, инфляционные опасения на некоторых рынках лишь усилились, как и поляризация взглядов политических партий в США. Первый же день октября американские индексы встретили на позитиве, отыграв часть потерь, понесенных в течение недели.

По итогам недели Dow Jones Industrial Average опустился на 1,35%, индекс широкого рынка Standard & Poor's 500 стал легче на 2,21%, а Nasdaq Composite упал на 3,20%. Немецкий индекс DAX, в свою очередь, снизился на 2,42%, британский FTSE 100 ослаб на 0,35%, а китайский CSI 300 за укороченную неделю подрос на 0,35%. Долларовый индекс DXY закрылся на уровне 93,96 пункта, выиграв за неделю 0,68%, а валютная пара EUR/USD ослабла на 0,91% до 1,1607.

Доходность 10-летних гособлигаций США за неделю снизилась на 0,5 б. п. до 1,460%, британских 10-летних Gilts – выросла на 9,9 б. п. до 1,021%, 10-летних немецких бондов – осталась неизменной на -0,229%.

( Читать дальше )

Почему у меня при наличии Квала (брокера Финам) доступ к инвестированию только на российские инструменты(странно)???

- 03 октября 2021, 15:27

- |

— в индекс FTSE 100 включает множество компонентов акций ( но доступны только российские компании для инвестирования — это картельный сговор???)

— cанкт-петербургская биржа нет доступа

— фьючерсы США нет доступа

В большинстве доступ только к голубым фишкам стран

Гонконг

*) индексы:

— Hang Seng (доступ)

ФРАНЦИЯ

*) индексы:

— CAC 40(FCHI) (доступ)

ИСПАНИЯ

*) индексы:

— IBEX 35 (доступ)

плохой квал доступ очень плохой не клиентоориентированно для инвестирования во все компоненты а их не мало… жду ответа

Квала в Финаме дали

- 30 сентября 2021, 16:46

- |

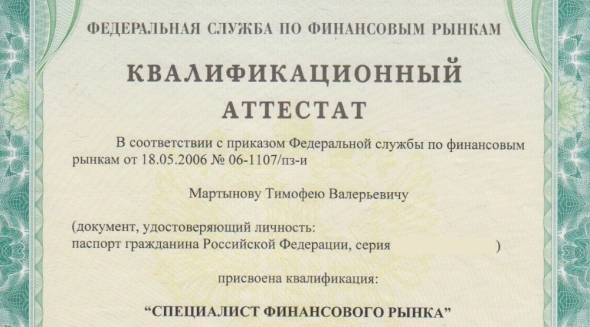

Кстати, что касается аттестата ФСФР, хоть я им никогда и не пользовался до этого момента, я считаю, что знания, полученные мной при его сдаче, были очень полезными и я рад, что я прошёл этот этап.

Прямой доступ к бирже от Финама

- 30 сентября 2021, 11:30

- |

а тут меньше 10, даже если арендовать самый быстрый сервак. Где подвох?

Обзор рынка акций за неделю (ГК "ФИНАМ"). Рынки не испугались ястребиного тона ФРС и Банка Англии

- 27 сентября 2021, 13:44

- |

Ведущие американские и большинство европейских индексов завершили неделю на положительной территории, несмотря на перспективы количественного ужесточения в ближайшие месяцы, о которых заявили представители Банка Англии и ФРС. Куда больше внимания инвесторы уделили китайскому гиганту сферы недвижимости Evergrande, угроза дефолта которого вызвала заметную коррекцию на площадках по всему миру в начале недели. Китайские регуляторы тем временем переключились на криптовалюту, окончательно запретив транзакции с ней для всех резидентов Поднебесной.

По итогам недели Dow Jones Industrial Average поднялся на 0,62%, индекс широкого рынка Standard & Poor's 500 стал тяжелее на 0,51%, а Nasdaq Composite вырос на скромные 0,02%. Немецкий индекс DAX, в свою очередь, подрос на 0,27%, британский FTSE 100 окреп на 1,26%, а китайский CSI 300 снизился на 0,13%. Долларовый индекс DXY закрылся на уровне 93,27 пункта, выиграв за неделю 0,09%, а валютная пара EUR/USD ослабла на 0,02% до 1,1723.

Доходность 10-летних гособлигаций США за неделю выросла на 10,2 б. п. до 1,465%, британских 10-летних Gilts – на 7,4 б. п. до 0,922%, 10-летних немецких бондов – на 5,3 б. п. до -0,229%.

( Читать дальше )

Обзор долгового рынка за неделю (ГК "ФИНАМ"). Доходность американской казначейской "десятилетки" обновила двухмесячные максимумы

- 27 сентября 2021, 11:11

- |

Обзор российского рынка

Российские суверенные еврооблигации не смогли остаться в стороне от роста доходности базового актива, нарастив в доходности по итогам прошлой недели 9 б. п.

МКБ может разместить бессрочные бонды в долларах с колл-опционом через 5,5 лет. По-видимому, банк хочет рефинансировать свой «вечный» выпуск, колл по которому ожидается в ноябре следующего года, и купон по которому достигает 8,875% годовых. Неудивительно, что выпуск стал лидером по ценовому приросту на неделе.

На заседании 21-22 сентября ФРС ожидаемо сохранила ставку в диапазоне 0-0,25% и объемы покупки активов (не менее $120 млрд в месяц). При этом в тексте заявления было сказано, что при развитии экономической ситуации в соответствии с прогнозом вскоре может потребоваться сокращение темпа выкупа активов. На пресс-конференции глава ФРС Дж. Пауэлл пояснил, что решение об этом может быть принято уже на следующем заседании 2-3 ноября, а завершиться программа может к середине будущего года. Не менее важным сигналом стал новый график dot plot, в соответствии с которым половина (9 из 18) членов комитета ждет первого повышения ставки уже в 2022 г., а медианный прогноз предполагает на конец 2023 г. ставку 1%, а на конец 2024 г. – 1,8%.

( Читать дальше )

Как я получил квала в Финаме?

- 24 сентября 2021, 14:57

- |

Никак.

Написал премиум-менеджеру по почте с вопросом: «как получить квала?». Отписались от меня, дав ссылку на какой-то документ в 10 страниц.

Сказали, что 6 лямов у меня нет и обороты не соответствуют.

Ну всё, я теперь неквал:)

Торгую на бирже с 2003 года, торгую фьючерсами с 2008 года, у самого сертификат ФСФР даже есть 1 серии, а теперь хрена мне лысого с 1 октября😁

А, вдогонку еще прислали письмо, что поскольку у меня нет 8,5 лямов на счёте, то премиум мне не положен и меня переключат на обычное обслуживание:)

И че, как мне теперь торговать фьючерсами, если я нищеброд у меня всего миллион рублей на счету?

Торгуйте неполными лотами валюты на Мосбирже

- 24 сентября 2021, 14:08

- |

Всем привет!

У нас отличная новость - клиенты «ФИНАМа» теперь могут торговать валютой на Московской бирже неполными лотами. Операции доступны пользователям как торговых систем QUIK и TRANSAQ, так и платформы FinamTrade (в том числе в мобильном приложении). Сделки совершаются с расчетами TOM (на следующий рабочий день). Комиссия брокера за сделку составляет от 0,03682% в день, но не менее 1 рубля за сделку.

Ранее один лот на валютном рынке был эквивалентен $1000, что ограничивало возможности инвесторов с небольшим капиталом. Теперь размер лота составляет всего один цент, а минимальный размер заявки — 100 лотов, то есть 1 евро или доллар. Это не только снижает барьер входа в сделку для розничных инвесторов, но и способствует увеличению ликвидности торгов. Операции с неполными лотами также расширяют возможности участников торгов и при операциях с иностранными ценными бумагами в части купонных выплат и получения дивидендов.

«Общее число брокерских счетов на Московской бирже уже превысило 22,5 млн, причем одной из наиболее популярных биржевых операций является именно конвертация валюты. В отличие от большинства конкурентов, минимальный размер лота при торговле через “ФИНАМ” составляет всего один цент, что не только делает торговлю валютой на бирже максимально доступной для большинства частных инвесторов, но и существенно повышает удобство процесса конвертации для наших клиентов», — прокомментировал член правления, руководитель управления мониторинга и развития клиентского сервиса ФГ «ФИНАМ» Дмитрий Леснов.

"ФИНАМ Эксклюзив": Алексей Афанасьевский о товарных спредах!

- 24 сентября 2021, 11:19

- |

Уважаемые смартлабовцы!

Рады пригласить вас принять участие в очередном выпуске проекта «ФИНАМ Эксклюзив». 27 сентября в 15:00 состоится встреча на тему «Товарные спреды — элемент диверсификации на волатильном рынке» с Алексеем Афанасьевским — известным алгоритмическим и арбитражным трейдером. Поговорим о товарных спредах, их особенностях и отличиях от других подходов и стратегий, а также как с учетом этого формировать инвестиционный портфель.

Вы узнаете:

- Что такое товарные спреды и какова их классификация

- Почему спреды ведут себя не так, как весь остальной рынок

- Чем торговать, когда рынок становится более непредсказуемым, чем обычно

- Как с помощью спредов диверсифицировать инвестпортфель

О спикере

Алексей Афанасьевский — финансист, профессиональный трейдер-арбитражер. В 1997 году окончил факультет вычислительной математики и кибернетики МГУ. На рынке с 1999 года. Один из создателей современного фондового рынка в России. Соавтор концепции рынка RTS Standard: первого в России рынка с центральным контрагентом и частичным исполнением (T+) и первого в мире рынка РЕПО в стакане с центральным контрагентом. Соучредитель и исполнительный директор алгоритмического фонда Finartel Capital.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал